前天,媒体不约而同的发表了一篇非常有分量的文章,即,《65万亿城投债会不会爆雷?》。人们关心的是,这个雷爆了以后,会不会引发金融海啸,金融业系统性风险会不会引爆;另外,我国疫情刚刚放开,复工复产正在加班加点往前推进。在这种情况下,这个雷如果爆了后,会不会对我国正在向前发展的经济产生负面的影响。

今天,我谈三点:一、 什么叫城投债?二、 65万亿的城投债的巨坑是怎么形成的?三、65万亿城投债会不会大面积的爆雷?

一、什么叫城投债?

在我国除了北京以外其他城市都属于地方政府。地方政府经济发展靠什么,主要靠这样几个资金来源;一是税收;二是社会投资(机构和企业投资);三是中央财政的针对性的各类补贴。其它来源非常有限。1991年,上海成立了第一个城市投资建设有限责任公司。1993年

这个公司又发行了第一笔城市投资债券,5亿人民币。自此,中国有了城投公司。于是,出现了雨后春笋般的发展。城投公司的性质是国有企业,它的投资者是政府财政。城投公司其主要功能是为地方城市建设进行融资。它的融资能力巨大,是一个多渠道、循环式的融资平台。融资方法主要有:发行城市建设的公开的投资债券;发行非标的投资债券叫私募债;银行借款;非标融资(主要指:信托、资管计划、保理、融资租赁)。这几种方式组合起来

所形成的债务都叫城投债。1991年开始到现在,城投债已经积累了65万亿,人均4.64万元。

这个数量是一个什么概念?去年恒大负债达2万亿,就是相当于30多个恒大。光一个恒大,把深圳和广州地方政府搞的焦头烂额。由于其规模大,其它各地的地方政府也是如此。

如果65万亿再爆了,那会形成什么样的结果 ,不堪想象!首先,城市建设将会受到重大的冲击!其次,金融机构也将会受到重大的冲击!

另一个数据比较是,2022年我国的GDP是121万亿,光城投债就65万亿,我国GDP的一半以上。所以,这是一个非常吓人的数据。所以城投债在去年下半年,已经成为吃瓜群众茶前饭后的谈资了。

关于城投债,我给大家讲三个案例:

贵州的遵义市有一个最大的城投公司,叫道桥城投公司(光遵义市就有20个城投公司)。这个公司在去年的12月30日这一天,有一笔银行贷款到期了,共计155.94亿。当时还款有困难。怎么办?因贵州是西南地区,中央对西南地区各省开发建设有优惠政策,即,如果到期无法偿还债务,可以和债权人通过谈判的方式展期。然后再回到正常的流动周转过程当中,

以此循环推动当地的经济建设。遵义的道桥公司,就利用了优惠政策,和债权人进行谈判。债权人有:招商银行、农业银行、交通银行、贵州银行和贵阳银行,通过谈判达成协议:一是展期20年;二是利息砍了一半,原来的7%~8%(年利率),现在降到3%~4.5%;三是20年又分两个阶段,第一个10年只还利息不还本金,第二个10年本金利息一块还。这种优惠政策可以说中国第一份。

案例2: 去年的8月29号,在甘肃省兰州市有一只城投债到期了。到期以后到了晚上8:30,甘肃省兰州市才组织了一笔巨款打到账户上,于是避免了暴雷。甘肃省政府和兰州市政府非常重视这个事,他们要确保当地的地方城投债不能违约。如果违约,将对地方政府的信誉

产生重大的负面影响。为了把这个窟窿堵死,卖了一笔资产获得一笔巨资,于是把这个事挡过去了。

案例3:山东某市,也是城投债到期了,4.47亿,当时政府财政只剩50万。50万和4.47亿

那差距太大了。地方政府用了这样一个办法,即,动员当地的公务员,普通公务员每人贷50万,科级公务员贷200万,副科级贷150万。这样一下子钱贷够了。当时贷款利息是3.5%,城投公司给贷款人付8~10%的回报,减去3.5还有盈余。

上述三个案例,说明一个共同的问题:在城投债到期还款时,还款人(政府财政)没有钱。这是一个非常敏感的问题。后面会分析说明。

二、65万亿城投债巨坑是怎么形成的?

我们先回忆一下,1994年我国财税领域进行一次重要的改革,叫分税制改革。在这之前,我们国家的税收,是沿着计划经济的脉络走过来的,和市场经济完全不符。当我国经济体制进入市场经济体系之后,就需要学习西方的一些先进的税收制度。于是,在这一年推行了分税制改革。简单说,一言以蔽之,就是中央政府和地方政府把税收进行了分配,谁收哪一分部税非常清楚明了,中央政府和地方政府共享税收也非常明确。这样,中央政府可以进行宏观管控,地方政府可以从微观经济发展过程中有了自主权,两个积极性都调动起来。从那一年开始,中国的经济开始突飞猛进的发展。这说明有了钱,经济才能发展啊。

原因2:91年我们国家开始提出了城市建设,当时上海出现了第一间城市投资建设公司。1994年出现了第一笔城市投资建设债券。这两件事发生以后,全国各地地级市以上,城投公司雨后春笋般的发展起来。

接着房地产在1998年的时候,作为一个重大的政策改革。分配房去消了 ,完全变成商品房了。由于商品房这种制度的出现,导致房地产产业,从1998年开始到2022年,24年的时间可以说高速发展。房地产的土地出让所得到的收入的完全归地方政府。这样一来地方政府大规模的,开始城市建设就有了钱了。当年,从大连到沈阳高速公路是第一条高速公路,第二条高速公路是从广州到深圳的高速公路,都是靠城投公司通过融资来建设起来的。

政策上,土地出让金完全归地方政府。这样地方政府有了海量的巨大的财政资金来源。后来随着发展,地方政府的财政收入中,土地出让金占的比例越来越大,有的高达50-70%以上。这一点各地不一样。总体情况是:落后地区对土地财政的依赖度高,一线或超一线城市比例小一些。有了这样一个巨大的资金来源,地方城投公司大规模的融资节奏开始了。

土地出让金全部归地方政府财政,有了这个巨量的资金来源做支撑,地方政府搞经济发展和城市建设就有了底气了。土地出让金回收期长,城市建设的配套条件必须提前完成。提前完成钱从哪里来?这时,城市公司或通过城投公司进行前期融资的手段应运而生。

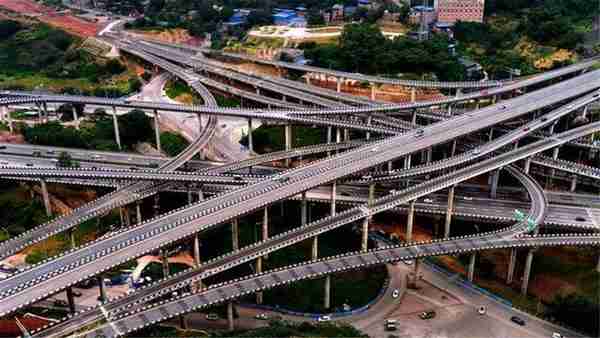

这样以来,借债-投资-增长的城市建设模式出现了。在这个模式中,城投公司成了核心角色,城市建设大比赛大比拼开始了。各地的城投公司,在政府的指挥下,用尽各种手段千方百计进行融资(前面提到的那些方法),钱进账后,政府开始大规模地铺摊子。这样以来,城市越来越大,摊子越来越多,政府背的债也越来越多。在土地财政好的日子里,政府的资金实力比较雄厚,前期的借债还能如期还上。当,土地财政由于房地产产业的衰退和滑坡,地方财政收入锐减时,借债-投资-增长的模式就会出现恶性循环。由于,30年的慢长积累,当人们发现这个重大问题时,城投债已经累积到65万亿了。这时,我们发现,高大现代宏伟的城市,原来是高负债建设起来的啊。

三、65万亿城投债会不会大面积出现爆雷?

最近国家财政部部长刘昆在接受新华社记者采访时说了这么一番话:总体上来说, 从宏观来看,我国的负债率和发达国家和新兴市场国家比较,应该说比他们低。低于国际的警戒线60%以下。我们国家的负债率,仅是国内生产总值的47%,美国是133%,所以说美国比我们高多了。我们对比一下中国的整个城投债,是在可控范围之内的。这是刘昆财政部长说的,

听了这个话法,你觉得应该说心里有点安慰。中国虽然有65万亿的城投债,但是在可控范围之内。从这一点看,看不到大面积暴雷的可能性。

中央对城投债的具体态度是什么?

2014年的时候,中央对地方城投债和中央的城市建设债,做了一个对比。地方城市建设投资债券只占8%,其它都是非标融资(即信托、资管计划、保理、融资租赁),这样以来地方政府的还款压力比较大。中央政府当年做了一次置换,即地方非标融资转变成公开债券。这样还了地方12.4万亿非标融资,解决了一个大问题,地方政府的债务负担一下轻松了许多。这个事完成后,中央发话了,“中央不再救助了”即对地方城投债不会再进行置换了。这是当时的财政部长楼继伟做的一件好事。

2021年中央政府,又针对城投站提出一个概念,城投公司可以倒闭可以破产。如果有欠债不能无限期的拖下去了,有多少钱都要政府来还这个不行,必须要结束这种还款的节奏。该倒闭就倒闭 ,该关门的就关门。这一政策和措施说明,城投公司要量力而行,不是再盲目扩张了。你背后的后台尽管是政府财政,财政不可能无底线地支持。

去年年底,中央政府又发话了,“不兜底”、“谁家的孩子谁抱”。什么意思呀?我的理解:如果城投债出现暴雷事件,地方政府自己解决,中央不会插手了(不再帮扶了)。

,

再一点,从2022年开始,我国的房地产产业出现了下滑。有些地方下滑非常厉害。房价下滑达到50%甚至到了70%。这样一来房地产开发商,不敢再开发房地产项目了。盖了房子卖不出去 价格太低,没有利润。房地产公司从去年前年开始,大量的房地产公司倒闭。因此,地方政府的土地出让就没人来举牌了,地方政府的收入大大缩减。比方说土地财政原来占60~70%,现在只占10%,还能还城投公司的债吗。

这种情况下,地方政府还要维持自身正常支出,根本没有钱还已有债务。这样一来城投公司的城投债,就越积越多形成一个大坑。现在的问题是,一个是债务期限到了;二是你还款能力越来越差。城投公司想借新还旧,可能投资人不认这个账了,你再融资根本融不进来。

这里,有人说,65万亿城投债地方政府好解决。怎么解决?一是非标转标(即发行公司债券);二是低息转换高息;二是借新还旧。这叫说起来容易做起来难。现在房地产的大势已经变,你发公司债券难度非常大。因为,投资人(多数是机构)非常清楚现在的形势,不敢随便投资了。尽管是政府背景的债券,他们也要思量思量。低息置换高息,更是有难度。虽然有了遵义道桥公司这个案例,但它是一个非常特殊的案例,它的条件多数城投债不具备。借新还旧,更是难上加难。前面的债还不上,你怎么能再借后面的呢?投资人没有信心。当然,如果有非常手段,那也可以。如,以政府的信誉来影响金融机构,如同遵义道桥公司一样利用政府的力量来影响金融机构。但,具体这样条件的城投债并不多。

现在关键的问题是土地出让金的来源发生重大变化了,即房地产产业顶到天花板,出现的不是周期性变化,而是到产业生命周期末端了。这样就提出一个重大问题:谁来替代财政收入占比非常大的资金来源——土地出让金。

有人想到了,房产税。有人做了一个测算:如果收1.5%(美国是1.81%),所形成的收入规模完成可以替代土地出让金。这个方法既然这么好,为什么国家迟迟没有征收呢?看来这里面有问题。什么问题?我的观点:如果过早地征房产税,可能会打击房地产产业的发展(此问题另文再论)。至于何时征收房产税那不是我们考虑的问题。但,65万亿的城投债的解决是一个重大的现实问题。现实的还款来源——土地出让金出现锐减,谁来替代?如果没有替代者,问题怎么解决。这是问题的关键。

65万亿城投债会不会出现大面积暴雷呢?

民营房地产巨无霸企业暴雷事件,从前年到去年接连不断。有目共睹。

城投债到目前我们看到了三个“挽救”成功的案例。但是,必须清楚,这三个案例中的解决办法恰恰反映出了问题核心,即缺钱。为什么缺钱?现实告诉我们,我国经济已经进入到“需求收缩、供给冲击、预期转弱”三重压力共存的阶段。预期转弱我们可能理解为,房地产产业出现严重内在问题,作为地方政府重要的财政收入来源的土地出让金出现重大转弱的现实。因此,65万亿城投债不能理解成全部是坏账,其中的大部分应该是优良资产,但存在一定问题是必然的。所以,大面积“暴雷”是不可能出现的,在局部出或某个层面出现较多“暴雷”现象是可能的。

我们已经看到中央政府和地方政府对此问题可以说“严阵以待”,全力研判,国家大,实力强,回旋余地大,解决好此问题可以说是成竹在胸。

2023年达沃斯世界经济论坛刘鹤副总理讲话,特别提到房地产企业。提到要商业银行为房企担保,使房地产企业恢复造血功能。放松管控限制。让房地产重新焕发生机。让我们对2023年充满希望!