本报记者 昌校宇

为保障房地产行业健康发展,增强市场机构投资民营房企债券信心,今年以来,监管层持续优化政策改善民营房企融资环境,多家券商则利用信用保护工具等创新服务支持其债务融资。

中信证券相关负责人对《证券日报》记者表示,券商通过参与创设信用保护工具,可以将自身信用赋能民营经济,有效增强资本市场对民营经济的信心,改善民营房企融资环境,助力其健康发展。

高层定调监管出手

护航房地产融资

今年以来,多次重磅会议强调,“支持民营经济持续健康发展”“促进房地产市场平稳健康发展”。不难看出,民营企业和房地产企业正成为政策面大力支持的焦点,而民营房企则是相关政策的“交叉点”。

2022年政府工作报告明确,完善民营企业债券融资支持机制。基于此,民营房企融资频迎政策暖风。为认真贯彻中共中央政治局会议精神,证监会在召开专题会议研究资本市场相关政策措施时表示,积极支持房地产企业债券融资。沪深交易所随后表态,支持房地产企业合理融资需求。

畅通民营房企融资通道,也离不开金融机构助力。5月11日,证监会发文表示,交易所债券市场推出民营企业债券融资专项支持计划,由中证金融运用自有资金负责实施,通过与债券承销机构合作创设信用保护工具等方式,增信支持有市场、有前景、有技术竞争力并符合国家产业政策和战略方向的民营企业债券融资。

“今年以来,受多重因素影响,房地产行业销售面积和销售金额有所下行,民营房企资金较为紧张;加之前期部分高杠杆企业发行的债券出现违约,金融机构投资民营房企债券的意愿进一步降低,民营房企的融资环境持续收紧。”中信证券相关负责人认为,监管层陆续出台相关政策改善民营房企融资环境,券商积极响应号召创设信用保护工具,在向市场传递积极政策信号的同时,也增强了市场信心,吸引投资者积极参与民营房企债券投资。

审核端合理“松绑”

投资端券商“助攻”

“聚焦民营房企债券发行,关键在于审核端和投资端。”广发证券相关人士向《证券日报》记者分析称,在支持房企合理融资需求的政策导向下,审核端已对民营房企进行合理“松绑”,如何修复投资端的情绪并打消顾虑,或成“松绑”政策能否成功的关键因素之一。

上述人士同时表示,对于优质资产已大部分受限且难以寻求市场化第三方担保的民营房企而言,以信用保护工具支持其债券融资,有利于缓解其融资难题。

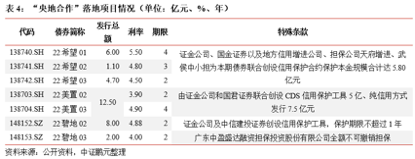

近日,龙湖、碧桂园、美的置业3家民营房企陆续公布发行公司债的相关公告,3只债券均设立信用保护合约;而同步发行的一笔以重庆龙湖为核心企业的供应链ABS则启用了信用保护凭证。

中信证券作为券商代表之一,联合中证金融通过创设信用保护工具,助力龙湖供应链ABS及龙湖公司债两单项目成功发行。中信证券相关负责人表示,“信用保护工具的目的是利用创设机构的优质信用资信,为受保护的金融产品本息兑付提供增信。本次创设的8000万元信用保护工具,是在民营房企债务融资的一次有益尝试。同时,引起了市场高度关注,投资者认购热情较前期明显高涨。”

中信证券首席经济学家明明对《证券日报》记者表示,券商为民营房企发债提供创新服务,是一种增加市场机构服务实体经济的手段。券商通过创设信用保护工具,为民营房企提供“债券发行+信用保护”方案,丰富券商自身FICC业务体系的同时,为民营经济健康发展赋能。

“券商主动为优质民营房企增信,向市场传导积极信号。”开源证券地产建筑首席分析师齐东告诉《证券日报》记者,信用保护工具的引入能够帮助市场修复对民企地产债的投资信心,改善民营房企融资环境。

“从券商角度来讲,秉承着金融服务实体经济的理念,支持民营企业尤其是当前面临困难的民营房企是应有之责。”广发证券相关人士认为,回归券商本源业务,现阶段可用三种方式为民营房企赋能。

上述人士解释,除前述3家房企外,市场上仍有较多优质民营房企出现流动性困难,券商可通过为他们制定合理的债券发行计划,帮其打通债券融资渠道,在缓解民营房企流动性压力的同时,为市场增加优质债券的供给。

上述人士进一步介绍,将积极参与信用保护工具的创设。券商可发挥专业的风险定价能力,设计出符合“风险与收益匹配”的信用保护工具,使信用保护工具进一步起到为民营房企发行债券增信的作用。

“最后,加大体制机制创新,积极稳妥推进高收益债券市场。”上述人士认为,民营房企违约风险频发,导致市场避险情绪严重,若债券发行利率没有体现相应风险对价,则不会有投资者投资。成熟的境外市场为解决民企及初创企业融资难题开设了高收益债券市场,建议在体制机制上进行创新,在加强发行人信息披露、保护投资者利益的前提下,积极稳妥推进境内高收益债券市场,对投资者分层分级,引导合格的高收益投资者投资民企债券,进而实现相对高收益。

房企融资品类将呈开放趋势

机构服务可从三方发力

“近期,包括首套房贷利率下限下调20个基点、信用保护凭证设立等利好政策频现,均体现政策面化解房地产风险的决心。”广发证券相关人士认为,市场对房地产行业信心有望加速回暖,推动改善房企销售回款、融资。

从监管层释放的信号判断,中信证券相关负责人认为,未来民营房企的融资产品种类、规模和投资者群体等方面将呈现开放趋势,建议金融机构服务民营房企融资从三个方面发力。

上述负责人介绍,“借鉴本次信用保护工具的创设经验,金融机构可结合自身研究能力和风险分析能力,对认可的民营房企提供信用保护工具,助其融资。对于持有优质不动产的民营房企,金融机构可协助其通过CMBS、类REITs等资产证券化方式盘活存量经营资产,获得长期稳定的资金。部分民营房企长期耕耘租赁住房、产业园区等领域,对于满足国家发改委和证监会基础设施公募REITs试点要求的资产,金融机构可协助民营房企通过公募REITs取得增量权益融资。”

在广发证券相关人士看来,金融机构服务民营房企融资,除进一步加大对各类优质民企的债券承销和投资外,还可以新工具、新产品作为发力点。

“进一步健全信用保护工具。”上述人士介绍,信用保护工具是市场化支持民营房企债券融资的重大创新性举措,可帮助投资者降低违约风险的冲击、抵御估值波动风险,并降低民营房企融资成本、提升发行效率。但现有信用保护工具也存在流动性不足、交易技术门槛高等问题,金融机构可与监管部门一道,进一步健全信用保护工具。例如,增加对单一发行人的授信规模,提升核心交易商、专业担保增信和地方AMC之间二级交易活跃度的方式,增强流动性;可进一步创新信用保护工具,推动组合型信用保护合约出台,为民营房企债务融资提供“一篮子”信用保护,并积极参与对组合型信用保护合约提供公允的第三方估值服务,降低市场参与者开展交易的技术门槛。

“通过创新品种盘活民营房企存量资产。”上述人士认为,目前,民营房企依靠自身信用融资的难度较大,除担保、信用保护工具等增信措施外,金融机构还可协助民营房企发行创新品种,盘活存量资产,从主体信用融资转为通过优质资产融资。