每经记者:叶晓丹 程雅 李孟林 每经编辑:魏官红

俄乌冲突纷争未定,大宗商品价格出现剧烈波动。

3月7日,伦敦金属交易所(LME)镍期货价格一路上涨。当日涨幅高达72.67%,收盘价为50300美元/吨。3月8日,LME镍期货价格延续前一日的上涨行情,盘中一度突破10万美元/吨关口。

大涨行情也传导到国内市场。3月8日,国内期货主力合约中,沪镍2204封住涨停板,报228810元/吨,涨幅达15%。

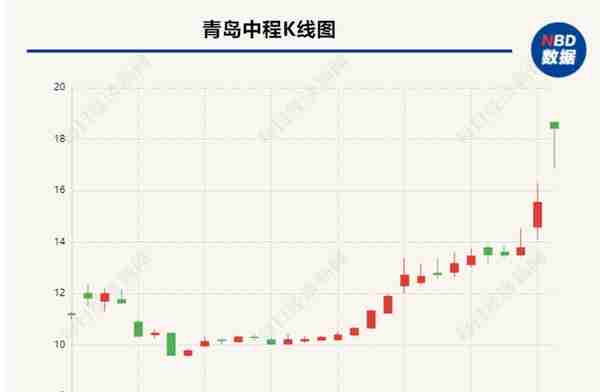

除了期货价格,Wind数据显示,A股镍矿概念股格林美、兴业矿业、青岛中程开盘后冲高。消息面上,有多家媒体报道称,国内民营500强企业青山控股做空镍期货,遭国际多头逼仓。

3月8日傍晚,青山控股实际控制人项光达向媒体表示:“老外的确有些动作,正在积极协调。今天接到很多电话,国家有关部门和领导对青山都很支持。”项光达称,青山是家优秀的中国企业,仓位和经营都没有问题。

低调的世界500强

根据“青山实业”微信公众号介绍,青山实业于上世纪80年代诞生于温州,旗下拥有青拓集团、永青集团、青山控股集团、上海鼎信集团、永青股份等五大集团,下辖300余家子公司,2020年销售额达到2928亿元人民币。

青山实业通过拓展产业领域,形成了贯穿不锈钢上中下游的产业链,生产基地遍布福建、浙江、上海,海外市场延伸到印尼、印度、美国和津巴布韦等地。

3月8日下午,《每日经济新闻》记者致电青山控股,试图了解“被逼空”一事,不过接电话的工作人员表示对此事并不清楚。

青山实业大楼一楼前台处 图片来源:每经记者 程雅 摄

同日,《每日经济新闻》记者来到了位于上海市虹口区东大名路的青山实业大楼,据前台工作人员介绍,上海鼎信投资(集团)有限公司(以下简称上海鼎信)位于大楼6楼。启信宝信息显示,上海鼎信为青山控股的第一大股东,对于青山控股在镍期货上做空被逼仓一事,上海鼎信工作人员表示:“现在不清楚。”

根据上海浙江商会此前发表的文章,项光达1988年开始创业,最开始做汽车门窗,后面才开始切入到不锈钢行业。“1988年那个时候已经有一些民营企业了,但是没有一个是从事不锈钢生产的行业,再加上当时中国不锈钢的产量非常低,低于需求量的10%,90%都是通过进口来满足,有时甚至还需要托关系才能买到。所以我当时就想如果我可以生产不锈钢,那一定会有市场。”2021年5月,项光达在一场讲座中分享当初创业心得时提及。

而如今,“青山系”公司已形成了从镍矿开采、镍铁冶炼到不锈钢冶炼、不锈钢连铸坯生产及不锈钢板材、棒线材加工的全产业链布局,同时生产新能源领域的原材料、中间品及新能源电池,主要应用于储能系统和电动汽车等领域。

青山实业大楼 图片来源:每经记者 程雅 摄

据海通证券分析,青山在国内的镍铁业务主要通过福建青拓集团布局。目前,青拓集团已形成年产180万吨镍合金的生产能力。国外业务则通过印尼青山园区(IMIP)和纬达贝工业园(IWIP)实现,总产能超过350万吨/年。

鉴于新能源汽车产业正在高速增长,“青山系”公司依托于丰富的上游资源优势,于2017年开始布局新能源行业,从上游镍矿开采和下游新能源产品制造两方面,力图打造“镍钴矿产资源开采-湿法冶炼-前驱体-正极材料-电池应用”新能源全产业链。

镍期货市场的多空博弈

“青山控股在国内镍行业是绝对的龙头企业。”浙商期货有色金属高级分析师蒋欣彬向《每日经济新闻》记者表示,作为国内践行一带一路倡议较早且运营体量较大的中资企业,青山控股具备一定的示范效应。如此次青山控股确实遭多头狙击,那么对于后续参与期货市场的中资企业而言,恐将带来“寒蝉效应“。尤其是在套期保值方面,国内企业或贸易商对外盘期货交易将有所“恐惧”。但如果中资企业不充分利用期货市场做套期保值,则可能面临现货市场暴涨暴跌,难以平滑价格波动。

2月14日,就有媒体报道称,据知情人士透露,项光达和生意伙伴已经在镍的衍生品市场上积累了大量空头头寸用来对冲镍价下跌的风险,因为项光达认为在公司产量提升的背景下,镍价最终会回落。

据媒体报道数据,青山实业的三条镍锍生产线月产量为3000吨左右,公司计划在2022年10月将产能提升至每年10万吨。如果目标实现,将大大缓解镍市场的供应紧张,给镍价带来下行压力。此外,青山控股在印度尼西亚的镍生产成本低于每吨10000美元,而2月中旬LME的基准镍价为23000美元左右。

另一方面,LME数据显示,截至2月9日,有一名身份不详的镍库存持货商,持有LME 50%到80%的镍库存。当时其持有时间已近一个月,持仓时间相对较长,说明持货商非常看好镍价上涨,或者是为了自己的未来供应合约而存货。

蒋欣彬向《每日经济新闻》记者分析称,印尼的镍场地生产出来的产品多为非标产品,相较于交易所认定的标准品,印尼产地生产的含镍量不是非常高。此外,对于生产企业而言,往往它们是天然的空头,因为生产企业手里有货,相比上涨,他们更担心的是镍价格下跌,为了防止价格下跌,他们会更多地选择做空镍期货。

蒋欣彬表示,在期货市场,非标套利是合适的,但参与者要设定好可承受的止盈或止损的警戒线,否则最后就变成了投机,风险敞口很大。其次,持仓的头寸不要轻易暴露,如果不能实现很好的期现回归,那么就很可能被盯梢围猎。

而在项光达未正式回应媒体之前,青山控股的相关消息已蔓延至二级市场,从盘面来看,青山控股的相关合作方均受到波及。

二级市场的连锁反应

目前,青山控股已经携手华友钴业和格林美,在印尼开发红土镍矿,用以建设新能源电池镍资源原料制造体系;并与徐工集团合作,入局新能源汽车行业;公司还与华友钴业、中伟股份签订高冰镍供应协议,约定于2021年10月开始一年内向华友钴业供应6万吨高冰镍,向中伟股份供应4万吨高冰镍。

华友钴业3月8日跌停,报收101.25元/股。在互动平台上,有多名投资者就相关问题提问,“请董秘第一时间辟谣或说明,以维护投资者信心”。有投资者提问称“贵公司和青山在印尼合作了的6万吨高冰镍项目是否会受到波及?”还有投资者询问“青山期货事件对公司镍资源获取是否构成重大不利影响?”3月8日下午,《每日经济新闻》记者亦多次致电华友钴业董秘咨询上述问题,但截至发稿,未获得回应。

一位熟悉镍行业的分析人士向记者表示,如果青山控股不能很好地解决当下问题,那么对合作方而言,可能会是一个比较大的顾虑。特别是一些合作企业,通过定增等方式进行融资,投到双方的合作项目中,后续是否追加投资、风险问题可能会是他们需要审慎考量的事情。

另一方面,镍价大涨,也有不少有矿的A股公司获益。据悉,中国中冶、青岛中程、兴业矿业、格林美均在海内外部署了镍资源项目。今日(3月8日),这些个股逆势拉升,青岛中程一度20cm涨停。

此外,多家上市公司被投资者问及,是否有镍期货相关业务。甬金股份在互动平台表示,公司专注于不锈钢冷轧主业,未参与伦镍期货交易。

3月8日,容百科技证券部回应称,对于投资者所顾虑的事情,公司可以明确两点:公司没有做期货相关的业务;基于公司产品所属的行业定价模式,原材料+加工费,上游涨价理论上同样会传导到上下游。

每日经济新闻