近期商品市场波动剧烈,在高位回调接近一个月以后,上周显示出逐渐企稳之意。而国际大豆本身基本面偏强,短期商品有所企稳后显示出更强的修复意愿,主力11月合约经过4个交易日的反弹再次站上1400美分/蒲式耳一线,将前一周跌幅全部收回。国内连粕同样大幅反弹,主力合约M2209已从近期低点3674元/吨上涨8.7%,回到4000元/吨关口附近,走势强于豆油。

中州期货豆类分析师吴晓杰告诉期货日报记者,前期豆粕下跌多受外围因素影响,包括美联储继续加息预期和经济衰退猜想、市场情绪悲观、油脂大幅深跌等,而美豆和豆粕本身基本面偏多,在前期下跌中表现相对抗跌。因此,在商品整体出现触底反弹迹象时,油籽蛋白市场尤为强劲。

“美国最新大豆生长优良率继续下降2个百分点,且预计近期大豆产区天气将变得炎热干燥,国际原油期货走强及美元回落提振大豆市场看涨人气,CBOT大豆止跌反弹,国内豆粕期货跟随反弹。”徽商期货油料分析师张应钢称。

事实上,经历了这一轮大跌后,国内油厂榨利倒挂程度加深,亏损严重,导致未来2—3个月国内买船和到港预估不断下调,豆类油粕都存在去库预期,支撑现货挺价。张应钢表示,进口大豆到港减少且压榨量有所下滑,豆粕产量下降且因价格回落后下游随买随用保持观望心态,豆粕成交量有限。同时豆油深跌令油厂压榨亏损扩大,加之美豆期价止跌反弹,成本端受到支撑使得油厂挺粕意愿增强。据饲料行业信息网统计数据显示,截至7月8日,沿海地区43%蛋白豆粕价格为4146元/吨,较前一周的4123元/吨上涨23元/吨。

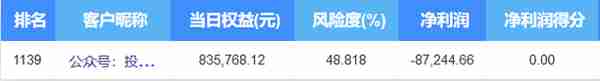

“此外,7月8日,华北地区报出10—1月远月基差高达500元/吨,报价之高令人咂舌。而远月基差偏强预期也支持豆粕9—1合约正套逻辑,月差继续看涨,上方区间暂看300—350元/吨。”吴晓杰补充称,目前看来,7月美联储仍有议息会议,市场关于继续加息75个基点的预期和美元不断走强的现实对商品的压力并未完全解除,宏观究竟是否确认底部仍需观察。基本面方面,目前美豆新作进入关键生长期,在新作播种面积超预期下调后市场将对产区天气更加敏感,关注产区天气变化及其对盘面的上涨驱动。在没有看到更多天气恶化的消息前,暂维持振荡观点。

国泰君安期货油脂油料分析师吴光静也表示,目前美豆产区天气不完美,后期存在“天气市”可能性,若出现不利天气,引发市场对于产量担忧,可能激发价格上涨。豆粕需求端虽然偏弱,但是如果出现“天气市”引发美豆供应端矛盾突出,对于阶段性行情而言,届时主要矛盾或聚焦供应端,需求端或成为次要矛盾,可能更多影响现货及基差。因此,她认为连豆粕期价或仍有上涨空间。

在张应钢看来,国内油厂库存压力减轻,8—9月大豆到港量减少,以及下游养殖市场特别是生猪价格的大幅上涨会增加补栏的积极性,或提振豆粕的饲料需求,豆粕价格仍有进一步反弹的动能。

本文源自期货日报