导语:多重隐忧下的招商银行,尚未走出估值低迷期。

李平 | 作者 砺石商业评论 | 出品

近日,有着“零售之王”称号的招商银行发布了2022年年报。

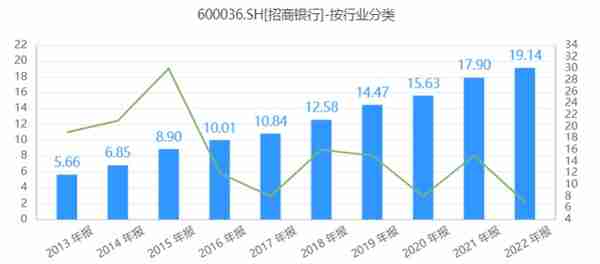

财报显示,2022年全年,招商银行实现营收3447.83亿元,同比增长4.08%;实现归属于该行股东的净利润1380.12亿元,同比增长15.08%。截至2022年年末,招商银行总资产规模达10.14万亿元,成为首家以股份制银行身份跻身“10万亿”规模的商业银行。

刚刚过去的2022年,招商银行股价受地产暴雷、原行长田惠宇被调查、管理层更迭等因素影响出现了罕见的暴跌。2021年10月31日,招商银行总市值一度跌至6764亿元,相较历史高点(1.4万亿元)惨遭腰斩。

岁末年初,在北上资金的推动下,招商银行市值一度重返万亿之上。进入到2月份之后,招商银行股价再次进入低迷期。本次年报公布之后,招商银行股价连续5天低位震荡。截至3最近一个交易日收盘,招商银行总市值为8668亿元。

可以看到的是,招商银行净利润的释放以及资产规模的增长并没有打消投资者的顾虑,有关该行净息差下行、不良贷款率上升以及大财富管理规模缩水等问题正成为招商银行重返万亿市值的三大挑战与压力。

1

净息差持续走低

从营收端来看,招商银行收入构成包括净利息收入及非利息收入两大类。分业务来看,2022年全年,招商银行实现净利息收入2182.35亿元,同比增长7.02%,净利息收入占营业收入的63.30%,同比提升1.74个百分点;实现非利息净收入1265.48亿元,同比下降0.62%,非利息净收入占营业收入的36.70%,同比减少1.74个百分点。

从商业模式来看,商业银行运营逻辑主要是通过吸储、发行债券、向央行和银行同业拆借低成本资金,进而向客户贷款、进行投资、借给银行同业或者其他金融机构来赚取较高的收益。因此,净利息收入属于商业银行最为重要的收入来源。

净利息收入由生息资产规模以及净息差两个因素决定。其中,生息资产规模增速与宏观经济状况密切相关,基本上跟随M2变化趋势。2010-2021年期间,招行的生息资产复合增速为12.96%,略高于同期M2复合增速(11.41%)。

净息差也就是银行贷款利息与存款利息的差额,属于反映商业银行综合经营能力和盈利效率最为关键的指标。数据显示,2020年-2021年,招商银行净息差分别为2.4%、2.39%。2022年,招商银行净息差为2.28%,同比下降11个基点。自2020年以来,招商银行净息差就处于下降通道,主要受到贷款基准利率下行以及存货利率刚性两方面的影响。

招商银行行长助理彭家文在业绩沟通会上表示,2022年LPR(贷款报价利率)下行,带来贷款重定价压力,加上“资产荒”带来的资产配置压力,使新发放贷款定价下行。另一方面,当整个市场利率下行的时候,存款的成本并没有跟随下行,两者叠加导致整体银行业都要承受相当大的净息差收窄的压力。

由于零售业务占比较高,招商银行一直拥有着相对较低的付息成本,净利息差较同行更具优势。但由于存款竞争的加剧以及整个存款定期化的转变,招商银行负债成本不断上升。2022年,招商银行客户存款平均成本率是1.52%,同比上升了11个百分点。

2023年,招行的净息差表现依然不太乐观。招行行长王良在回答瑞银集团分析师有关未来息差变化趋势时表示,贷款的重定价会使银行净息差收窄幅度比较大,净息收入增长或将出现缺口。

王良同时表示,如果说2022年对银行的主要挑战是风险,今年则是营收端的挑战。为了弥补净息收入的缺口,一是靠业务增量,二要靠非息收入。

分季度来看,招商银行营收逐季放缓趋势明显,王良对营收端的担忧不难理解。不过,由于资本市场的剧烈波动,招商银行2022年非息净收入及占比均出现了同比下滑,该行想要利用非息收入弥补净息收入的缺口恐怕也并不容易。

2

非息收入罕见下滑

招商银行非利息收入主要包括手续费及佣金收入以及其他净收入(投资收益、公允价值变动损益、汇兑收益、招银金租经营租赁业务)。其中,手续费及佣金收入为主要来源。

大财富管理等中间业务所带来的非息收入一直是招商银行营收的一个重要增长点。自2013年以来,招商银行提出了“轻型银行”发展战略,持续发力大财富管理业务,手续费及佣金净收入等中间业务营收占比不断提升。

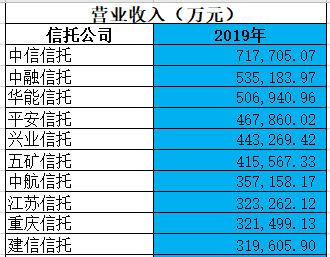

数据显示,2013年-2021年,招商银行非息收入占比由25.41%提升至38.44%。其中,财富管理手续费及佣金收入由92.91亿元增长至358.41亿元,八年期间上涨286%。

但进入到2022年以来,招商银行理财、信托产品频繁触雷,这也令其财富管理规模出现缩水。年报显示,2022年全年,招商银行实现代理非货币公募基金销售额为3350.58亿元,同比下降44.89%;实现代理信托类产品销售额1125.21亿元,同比下降72.90%;实现代理保险保费723.89亿元,同比下降6.08%。

受财富管理规模缩水影响,招商银行大财富管理收入491.51亿元,同口径较上年下降6.10%。其中,招行代理基金收入为65.99亿元,同比下降46.41%;代理信托计划收入为39.79亿元,同比下降47.24%,二者成为财富管理收入下滑的主要因素。

由于大财富管理收入的下滑,2022年招商银行实现非利息净收入1265.48亿元,同比下降0.62%,非利息净收入占营业收入的36.70%,较2021年减少1.74个百分点,其中,财富管理手续费及佣金共实现营收309.03亿元,同比下降14.28%。

不难看出,招商银行2022年非息净收入及占比均出现下滑,这在招商银行发展历史上非常罕见。对此,王良在年报业绩会中表示,去年由于特殊环境的影响,资本市场波动使招行代销基金规模和收入都下降了40%多,给我们非利息净收入、财富管理收入增长都带来了负面的影响。

自田惠宇事件之后,有关招行未来的发展战略就成为市场热议的话题。从年报及业绩发布会上披露的内容来看,招商银行的零售转型、“大财富管理”等战略仍在持续推进与执行。

值得一提的是,招行董事长缪建民首次提出了“价值银行”的概念,并表示招商银行未来要“加快模式转型,做强重资本业务,做大轻资本业务”。

缪建民同时表示,过去银行业快速发展吃到了三个红利:一是经济高速增长;二是房地产市场繁荣;三是利差比较高。如今,经济从高速增长进入了高质量发展,房地产市场从增量市场转为存量市场,同时利差不断收窄,这就给商业银行的发展提出了新的挑战。

可以看到的是,招行高管对商业银行现阶段的问题可谓洞若观火。尤其是房地产市场的下行,对商业银行的营收及资产质量均造成了较大的冲击。就高度依赖房地产行业的招行而言,这一冲击尤为突出。

3

不良双升护城河变窄

作为零售战略的开创者和领先者,招商银行在业内素有“零售之王”的美誉。相比公司贷款,零售贷款业务有着更高的收益率和较低的不良率,尤其是信用卡贷款、消费贷等业务贷款利率会明显高于企业贷款。此外,零售业务对资产和负债两端都有帮助,能够有效降低招行银行的负债成本,进而取得优于同行的净息差水平。

不过,招商银行的零售转型也受到过度依赖个人房贷、不良率上升等挑战和质疑。尤其是2020年以来,招商银行零售业务开始面临到“个人住房贷款撞监管红线”、大额信用减值等多种压力,零售贷款业务增速明显放缓。

从贷款类型来看,招商银行的零售贷款分成小微贷款、个人住房贷款、信用卡贷款以及其他。其中,房地产贷款一直在招商银行零售业务中占据重要位置。截至2020年末,招商银行个人住房贷款余额12748.15亿元,占贷款和垫款总额比例为25.35%。

2020年末,中国人民银行、中国银保监会联合发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(银发[2020]322号)。根据文件要求,招商银行属于第二档的中资中型银行,房地产贷款和个人住房贷款占比上限分别为27.5%和20%。由此计算,招商银行个人住房贷款占比超出监管红线5.4个百分点。

值得一提的是,除了零售业务之外,招商银行对公贷款同样对房地产行业存在较高的依赖度。截至2020年末,招商银行房地产贷款占总贷款比例分别为33.1%,超出房地产集中度管理上限5.6个百分点。

2021年以来,在融资收紧的影响下,房企债务违约增多,招商银行的房地产风险敞口受到外界强烈关注。根据2022年年报数据,截至2022年末,招商银行不良贷款总额580.04亿元,较上年末增加71.42亿元 ;不良贷款率0.96%,较上年末上升0.05个百分点。

房地产行业贷款成为招商银行不良率双升的一个主要诱因。对公贷款方面,截至去年年底,招商银行房地产贷款余额为3759.8亿元,同比下降222.62亿元;房地产不良贷款约153.4亿元,同比增加96亿元以上;不良率为4.08%,同比上升2.67个百分点,不良率在其所有行业贷款中最高。

个人房贷方面,截至去年末,招商银行个人住房贷款不良率0.35%,较上年末上升0.07个百分点;关注率0.75%,较上年末上升0.39个百分点;逾期率0.50%,较上年末上升0.22个百分点。

不难看出,除了企业客户之外,个人住房贷款也是招商银行不良率上升的一个关键原因。更为严重的问题是,随着个人住房贷款不良率的攀升,招商银行零售业务未来增速难免会受到影响。

事实上,早在2020年,招商银行零售业务就已经露出颓势,零售业务收入增长率仅为8%。同时,由于信用减值损失的大幅增长,2020年招商银行零售金融业务税前利润638.34亿元,同比下降3.89%,占该行税前利润的52.13%,同比下降4.57个百分点。

2022年,招商银行零售金融业务实现收入1914亿元,同比增长7%,增速再创新低。另一方面,除了个人住房贷款之外,招行小微贷款、信用卡贷款不良均有所上升,这也让招行零售贷款坏账风险不断攀升。

截至2022年末,招商银行零售贷款不良率为0.89%,较去年同期提升了0.8个百分点。其中,信用卡贷款不良余额156.50亿元,信用卡贷款不良贷款率1.77%,较上年末上升0.12个百分点。

零售业务一直是招商银行的一块金字招牌,并为其赢得了“零售之王”的美誉。但随着房地产行业的下行以及零售业务整体不良率的攀升,招商银行贷款投放方向愈发面临到挑战与压力。另一方面,相比资产规模的扩张,招商银行资产质量的持续走低已经成为外界更为关心的问题。显然,招商银行如果不主动求变,昨天的“护城河”就有可能变成明天的“沼泽地”。