6月20日,就当市场全线反弹时,中弘股份创造了历史之最。当日,中弘股份盘中最触及0.99元,最终以1.02元收盘,成为A股ST制度以来,首只跌破面值的非ST公司。

根据深圳证券交易所上市规则,连续20个交易日(不含停牌交易日)每日收盘价均低于股票面值的上市公司将终止上市(不适用于仅发行B股的上市公司)。

也就是说,若中弘股份股价继续下跌,并连续20个交易日收盘价均低于1元,则其将面临被退市。

翻看中弘股份公告,一条条触目惊心的新闻,让风云君看的可谓是面红耳赤、双目迷离:债务逾期、股权冻结……

风云君好想大声地问一句,中弘股份,这些年你到底经历了什么!?

一、“眼前一亮”的审计报告

中弘股份,全称中弘控股股份有限公司,系2010年借壳ST科苑上市,主营业务为房地产开发与经营。

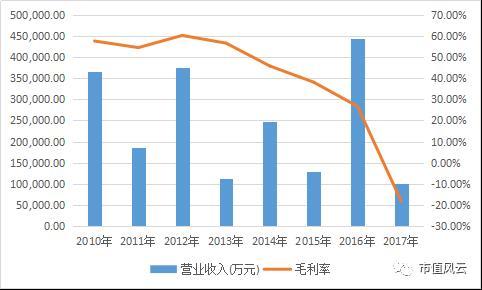

先来直观地感受一下借壳以来中弘股份(000979.SZ)营业收入变动情况及利润情况。

(2010年度至2017年度中弘股份营收规模及毛利率情况)

2010年度至2017年度中弘股份盈利情况表:

上市以后,中弘股份历年营业收入波动较大,但毛利率逐年下滑,至2017年度,毛利率已为负数。

2017年度,爆亏-25.37亿元的中弘股份,更被其审计机构出具保留意见审计报告。

其实亏损风云君也是能忍的——只是房地产火爆称这个样子,你也能把毛利率搞成负数,你到底是怎么做到的!

根据会计师披露,导致其出具保留意见的审计报告主要基于以下原因:对权益法确认的投资收益无法获取充分、适当的证据。

(上图来源于中弘科技2017年度审计报告)

导致会计师无法获取充分、适当证据的投资收益为上图标红四家公司,2017年中弘股份共对上述四家公司(主要为投资管理公司)对外投资36.12亿元。

我们接下来就梳理分析一下,中弘股份在流动资金已相当紧张的情况下,为何还要斥巨资成立联营企业。

二、疑云丛生的联营企业

1、青岛中商

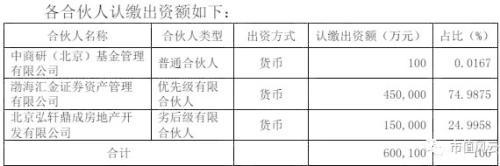

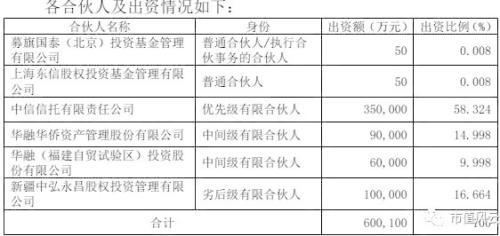

青岛中商研如意投资中心(有限合伙)(以下简称“青岛中商”)成立时间为2017年8月,是由中弘股份旗下全资子公司北京弘轩鼎成房地产开发有限公司作为劣后级合伙人,同渤海汇金证券资产管理有限公司及中商研(北京)基金管理有限公司共同发起设立。

按公司公告披露,青岛中商投资中心成立主要目的是通过北京银行向中弘股份另一家子公司“如意岛公司”提供委托贷款。而渤海汇金作为优先级合伙人,中弘股份不但要满足其每年的投资收益,还要不可撤销的提供其退出时的差额补足款。

说白了,该投资公司成立就是为了让渤海汇金为公司提供担保贷款!

中弘股份对其认缴出资15亿元,原股东认缴出资总额为60.01亿元,燃鹅,仅仅过了四个月,就有股东变卦了,变更后认缴出资额为35.01亿元。

2、宁波梅山保税港区XX投资基金

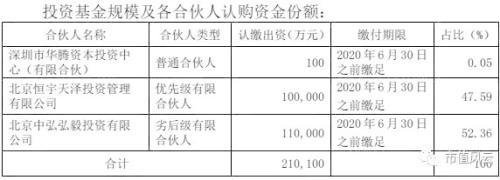

宁波梅山保税港区…(名字好长,就简称“投资基金”吧)为中弘股份全资子公司中弘弘毅投资有限公司与北京恒宇天泽投资管理有限公司及深圳市华腾资本投资中心共同投资设立的投资基金。中弘弘毅同样作为劣级合伙人,同样的,对于优先级合伙人,肯定要签订一些“不平等条约”,既要保证优先级合伙人能顺利退出,还要满足其日常收益。中弘股份同样为其提供了担保。

那这又不借款,为什么要做这等买卖呢?

风云君通过浏览工商信息发现,投资基金对外仅投资一家公司,名为上海衡庆商务咨询有限公司,而就在投资基金入股前,衡庆商务咨询原股东正为中弘股份控股母公司中弘卓业集团有限公司。

好了,这下明白了,这是为中弘妈妈买账呀!

3、天津世隆

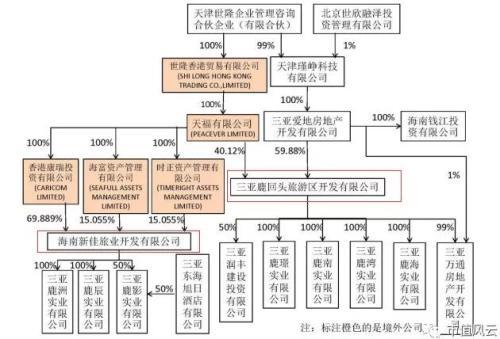

天津世隆资产管理合伙企业(有限合伙)后更名为天津世隆企业管理咨询合伙企业(有限合伙)(以下简称“世隆资产”)。

根据公司2016年12月公告,该笔投资为中弘股份间接持股全资子公司新疆中弘永昌股权投资管理有限公司受让北京世欣融泰投资管理有限公司所持有的10亿元份额获得。但2016年年报中,中弘股份并无该笔长期股权投资,应该是一直未支付。

转眼到了2017年11月,世隆资产原股东除了新疆中弘永昌外都退出了,新疆中弘永昌立马找了另外几位“爸爸们”设立新的世隆基金,同时又给“爸爸们”签订了的差额补足协议。

这意思就是,我保你赚,亏多少我赔!

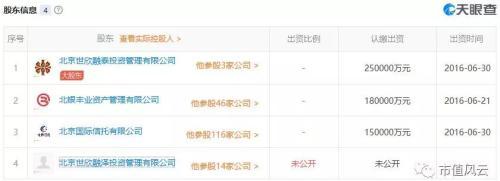

但根据天眼查信息,世隆基金股东还是受让前四位,这是信息又滞后了?

据说这次这不平等条款是为了获得接下来斥巨资61.5亿元所想要获得的两家公司的股权。下图世隆资产对外投资情况:

对于上述几笔投资,反正钱我花了,到底赚了多少钱,我说不准,没审计,更别说因为上边那些“不平等条约”我要补多少钱了!

所以你说会计师能不保留意见呀!

会计师又不是棒槌。

三、“实控人凌驾于控制之上”

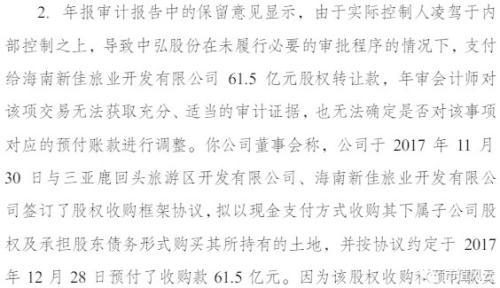

“实际控制人凌驾于控制之上,在未履行必要审批手续时,支付给海南新佳旅业开发有限公司61.5亿元股权转让款。会计师对此无法获取充分、适当的审计证据”。

实际控制人凌驾于控制之上……干了好几年的审计,风云君都没用到过这几个字,今天竟然在中弘股份的报告中看到了,真是开了眼界了!

也就是说这么大笔款项,中弘股份连必要的审批程序都没有!

真是只有你想不到,没有人家做不到!

就在中弘股份年报公布不久后,公司就收到了证监会的问询函,并且截止到现在(经过一次延期)仍未提交回复。证监会在问询函中是如此描述该事件的:

这不禁就让风云君想起了前不久市值风云在分析天马股份非标审计报告时所遇到的同样情形“预付款+投资款”。(养壳人列传 | 23个跌停惨案:阿基米德级别的壳玩家徐茂栋,和傍个假大款的天马股份)

钱该花的都花了,事没办成,老夫就无能为力了!

其实除了上笔预付款外,中弘股份2017年底还有:

应收海南新佳旅业代收代付款2,954.99万元;

2年以前预付的三亚鹿回头旅游开发有限公司股权收购款1亿元。

同样性质的还包括:

2年前预付泰辉投资管理有限公司8,000万元;

1年前预付DREAMWORKS ANIMATION L.L.C公司一笔不知为何“业务未完成款项”6,482.54万元;

预付北京阜外医院管理有限公司“收购前期准备款,业务未完成”3,000万元。

OMG,贫穷和非上市公司限制了我的想象力!

对此,证监会也已要求说明中弘股份与海南新佳旅业及亚鹿回头旅游开发有限公司间千丝万缕的联系。

让我们静静地等着中弘股份的回复。

四、商誉的刀,小李飞刀

古龙小说里,小李飞刀的飞刀从没人见过,因为见过的人都死在刀下了。

李寻欢的飞刀出手时,看不到任何动作,只有一道白光,人头落地。

飞刀,

又见飞刀。

中弘股份承债式收购A&;;;;K公司,持股90.5%,形成合并商誉21.61亿元,但无法对合并商誉形成测算依据……

读到这里,风云君的18K氪钛合金狗眼都快瞎了,仿佛看见李寻欢的白光一闪……中弘股份这是拿中国的股民和监管部门当猴耍啊……

又是商誉。

在看商誉前,我们先看一下2017年度中弘股份营业收入构成。

嗯,你没瞎,也没看错,传统的房地产业务营业收入为负的3.48亿元!

而中弘股份最终能保持正的营收,就不得不靠新收购的A&;;;;K公司,2017年贡献收入金额10.01亿元,净利4,175.21万元。

且不说这10个亿是真是假,反正如果不收购A&;;;;K公司,中弘股份别说是净利润亏损了,收入都是负数,简直大开眼界!

简直有辱中国房地产业只涨不跌的好名声!

说起这次收购故事有点长,简洁的说就是两步走:

首先,中弘股份的亲妈中弘集团还有个香港孙子叫衍昭,2016年9月,衍昭先通过“卖身”筹集了 3.35亿美元收购A&;;;;K90.5%的股权,最终确定收购价款3.86亿美元;

2017年5月,中弘股份再通过自己的亲孙子Neo Dynasty 收购了A&;;;;K90.5%的股权,最终作价近4.13 亿美元。

据说作价是以衍昭取得 A&;;;;K90.5%股权所支付的价格为基础,加上衍昭为取得 A&;;;;K 股 权所支付的中介机构费用及其交割至上市公司期间承担的融资成本。

那钱怎么来的?

衍昭先通过转让股份加债务重组向两个大佬借了3.35亿美元,1年后收到中弘股份的股权转让款,回购了自己卖出去的股权,实现了自由。

中弘股份呢,则继续向两位大佬借了3.35亿美元,这离4.13亿美元还是差点,差的就由中弘妈妈提供无息借款。

太TM烧脑了,谁想出的主意!

业绩承诺呢?当然有,但您也看到了,这是从自己亲妈手里买的呀,达不到能咋地!

业绩承诺这么说的,A&;;;;K2017-2019年扣非净利润分别不低于21,000万、28,000万及35,000万——差的由中弘妈妈做业绩补偿。

而A&;;;;K2017年实际净利润仅9,364.0,1万元,差了足足1.16亿元!

经计算,中弘妈妈需要补偿3.86亿元,给真金白银?怎么可能!你当上市公司傻啊!逗你们玩的你们怎么还较真了呢?!

收购的时候我不还借你钱了吗,折合人民币是8.45亿元,补偿款就从这里边扣了!

最终结局大家都知道了,商誉没有计提减值,会计师没有测算依据。

五、内忧外患的现状

说实话,本来还想好好“赏鉴”一下中弘股份的财务报表,像2017年度房地产收入负数的缘由(据说是销售退回,也是2016年房屋营收44.52亿元,较上年增长245.09%,能不退回吗!)。

但浏览了下公告,感觉没啥必要了,简单罗列下中弘股份内忧外患的现状吧。

1、债务逾期,信用下调

根据公司公告显示,截止至2018年6月21日,中弘股份及下属控股子公司累计逾期债务本息合计金额为35.14亿元,全部为各类借款,占2018年一季度披露净资产的42.49%!

截止至2017年12月31日,中弘股份各类受限资产合计264.51亿元,占当年经审计后资产总额的58.54%,若剔除商誉30.29亿元,则该比例达到62.75%!

截至2018年4月18日,已被冻结银行账户51个,金额合计2,205.71万元!

截止至2018年3月31日,中弘股份资产负债率81.90%,流动比率1.78,速动比率0.55。应付短期借款28.55亿元,应付长期借款140.70亿元,应付债券25.70亿元,应付一年内到期的非流动负债83.71亿元,合计278.67亿元!更别说一些尚未入账的借款、费用了!

与之俱来的,大公对中弘股份信用评级直线下调,自2018年以来,信用等级已有AA下调至B。

2、定增失败,融资无门

6月21日,中弘股份发布公告,终止已筹划2年多的非公开发行股票事宜,看来是没有找到合适的融资对象,这无疑是雪上加霜。

3、股权质押,司法冻结

截止至2018年6月8日,中弘股份控股股东中弘妈妈,共持有公司股票2,227,657,410 股 , 占 公司 总 股 本 的 比 例 为 26.55%, 其中2,220,961,822 股已经办理质押登记手续,占其持有公司股票的比例为 99.70%。其所持有的公司全部股份已被司法冻结和司法轮候冻结。

弱弱的问一句,是亲妈吗?

4、违规填海,巨额罚款

中弘股份房地产项目两个主要的销售地区就是北京和海南。然而,屋漏偏逢连夜雨,2017年9月,中弘股份全资子公司海南如意岛旅游度假投资有限公司,因在未取得海域使用权的情况下,擅自在如意岛项目三期工程建设中进行填海,被海口市海洋和渔业局罚款 3,733.07万元!现在,如意岛度假区项目已停工。

5、人员锐减,高管辞职

2017年12月31日,中弘股份共有员工987人,较上年2543人下降61.18%。且,2017年12月以来,已有董事、监事在内的3名高管辞职。

六、结束语

其实,对于中弘股份这样的公司,其持续经营能力已存在重大疑虑,本以为其市值应该不高了,估计能成为一个合格的“壳公司”,但其总市值仍有86亿元……

这不得不归功于股东频繁的“高转送”,2014年每10股转增6股,2016年每10股转增4股。

所以啊,高送转这事还真不是有利无害啊,炒作股价的时候是挺过瘾的,但是到了这时候是不是有点狼狈了啊。

这下好了,就这资质,要么回购股份,但没资金呀,而且估计回购了也得跌;要么找到个高富帅,拯救一下,直接被借壳,就像当年自己借壳ST科苑一样;要么就要眼睁睁的看着股价继续下跌直至退市。

最后说一句,您真给干房地产的丢人!

本文源自市值风云

更多精彩资讯,请来金融界网站(www.jrj.com.cn)