本文经授权转载自创业邦(ID:ichuangyebang)

作者 | 程奎元

2018年4月,美国商务部以违反对针对伊朗及朝鲜的贸易禁运为由,对中国通讯设备大厂中兴通讯实施制裁,要求美国相关公司在7年内不得向中兴通讯提供零部件,其中就包括最关键的微型芯片等产品。

2019年5月,美国商务部表示已将华为和其70家子公司添加到实体名单中,此举禁止电信巨头华为等在未经美国政府批准的情况下从美国公司购买零部件。

从中兴事件到华为等被列入实体清单,虽然表面上是一起制裁行动,本质上却体现出国内芯片自主能力的不足。

据海关的数据显示,2018年中国进口芯片超过达到了3,120.58亿美元,同比增长19.8%,创下了历史新高。芯片已经超过原油,成为我国进口的第一大品类。

而出口芯片仅为846.36亿美元,进口额是出口额的3.7倍。并且从近五年的数据来看,中国芯片贸易逆差越来越大。中国芯片自给率严重不足,2018年中国芯片自给率仅15%左右。

从核心芯片自给率来看,处理器、GPU、存储器等核心芯片的自给率严重不足,但国内企业在手机芯片、人工智能、封装等自给率较高。手机芯片方面以华为麒麟芯片为代表,性能达到世界领先水平。

封装测试环节技术较低,我国作为劳动密集型大国有着先天优势,国内封测领域有三大龙头,分别是长电科技、华天科技和通富微电,三家均进入了全球封测行业的前十。

在人工智能芯片方面,国内传统互联网巨头和人工智能创企积极布局,阿里巴巴的含光800、寒武纪NPU、地平线的自动驾驶芯片为代表的人工智能芯片取得了不俗的成绩。

总体来看,国内芯片市场规模大,自给能力不足;中低端产品发展迅速,细分领域实现突破,核心受制于人。

所以,在国家政策和资金的支持下,我国应加大攻克核心技术,大力发展国产芯片,加速芯片的国产替代,打造中国芯。

本文将对芯片做一个相对全面的介绍,包括芯片产业链、数字芯片、AI芯片、模拟芯片,以及世界芯片的主要格局及参与玩家,并试图挖掘出国产芯片的机会。

芯片简介及产业链

一、芯片简介

芯片在生活中无处不在,智能手机、电脑、家用电器、汽车甚至军工领域都不缺芯片的身影。芯片体积虽小,却为各行各业实现信息化、智能化奠定了基础。

芯片的历史可以追溯到晶体管的诞生,1947年美国贝尔实验室制造出全球第一个晶体管。晶体管的出现使各种器件和线路集成在一块介质基片上成为可能,集成电路的构想也由此诞生。

1958年,在德州仪器(Texas Instruments,TI)就职的杰克·基尔比以锗(Ge)衬底,将几个晶体管、电阻、电容连接在一起,成功研制出世界上第一块集成电路,其发现集成电路的工效相比离散的部件有着巨大优势。在杰克·基尔发明基于锗的集成电路后的几个月,罗伯特·诺伊斯相继发明了基于硅(Si)的集成电路,当今半导体大多数应用的就是基于硅的集成电路。

把一个电路中所需的晶体管、电阻、电容和电感等元件及布线互连一起,制作在一小块或几小块半导体晶片或介质基片上,然后封装在一个管壳内,成为具有所需电路功能的微型结构,这便是集成电路(IC),又被称为芯片。芯片中所有元件在结构上已组成一个整体,使电子元件向着微小型化、低功耗、智能化和高可靠性方面迈进了一大步。

二、芯片在电子设备中的重要性

下面以iPhone 11 Pro Max为例,来看芯片在电子设备中的重要性。

拆开后壳

拆出主板

拆开主板

iPhone 11 Pro Max主板构造

橙色:苹果APL1092电源管理芯片

绿色:Decawave 封装芯片(U1超宽频芯片)

黄色:凌云逻辑Cirrus Logic 338S00509音频解码器

蓝色:安华高(Avago)8100中/高频PAMiD射频收发器

紫色:思佳讯(Skyworks)78221-17低频 PAMiD射频收发器

红色:苹果APL1W85 A13 Bionic SoC,集成SK海力士4GB内存

粉色:意法半导体(STMicrolectronics)STB601A0N电源管理芯片

iPhone 11 Pro Max主板背部构造

红色:东芝 TSB 4226VE9461CMNA1 1927 闪存

iPhone 11 Pro Max射频电路板

蓝色:威讯81013 -Qorvo 封包追踪模块

橙色:IntelX927YD2Q 调制解调器 基带芯片

绿色:思佳讯Skyworks78223-17 功率放大器

紫色:Skyworks13797-19 5648169 1927 MX

黄色:Intel 5765P10 A15 08B13 H1925 收发器

粉色:Intel 6840P10 409 H1924基带 电源管理芯片

红色:苹果(Apple)、环隆(USI)339S00648 WiFi/蓝牙芯片

充电模块,来源:iFixit

橙色:苹果338S00411音频放大器

黄色:德州仪器(TI)SN261140电池充电芯片

红色:意法半导体(STMicroelectronics)无线充电芯片

综上,可以看出芯片对电子设备的重要性。一部智能手机中存在着大量的芯片,提供各种功能。具体来看,A13 Bionic SoC集成的的CPU、GPU、神经网络引擎、外挂的基带芯片等为微处理器;4G运行内存RAM即DRAM,闪存即NAND flash,均为存储芯片;射频芯片(收发器、功率放大器)、音视频多媒体芯片、电源管理芯片等为模拟芯片。

同样,芯片在其他电子及设备中都在发挥着重要的作用,非智能设备如遥控器、空调、LED灯泡等都存在着芯片的身影。随着5G、AIoT等的飞速发展,智能化、互联化、云化等越来越需要芯片去发挥作用,特别是人工智能芯片成为了传统芯片厂商、互联网/科技巨头和AI创企的竞争高地。

三.芯片的分类

芯片有多种分类方式,根据处理的信号的不同,芯片可分为数字芯片和模拟芯片。

数字信号:信息参数在时间和幅度上都是离散的信号,是模拟信号经采样量化后得到的离散信号,以二进制(0/1)表示。其特点是:在时间和幅度上离散变化,易存储、不衰减、更适合被高速处理。

模拟信号:信息参数在给定时间范围内表现为连续的信号,例如温度、压力、声音和图像等。其特点是:幅度随时间连续变化,能真实、逼真的反映我们所处的物理世界,但是易衰减、不易存储。

处理数字信号的为数字芯片,处理模拟信号的为模拟芯片。以智能手机为例,外界的模拟信号如拍照获得的图像、识别所需的指纹或面容等模拟信号通过模拟芯片进行处理,然后通过模转数模块将模拟信号转化为数字信号,再由数字芯片进行处理;处理后的数字信号根据需要也会通过数转模芯片转化为模拟信号进行对外传输。

四.芯片产业链

1.上游——国际巨头垄断高端通用芯片,国内企业奋力追赶

芯片设计是芯片产业链的顶端,包括架构选择、逻辑设计、电路设计、封装设计等一系列的步骤。

根据DIGITIMES Research的数据,2018年全球IC设计厂商收入排名前十位中只有华为海思一家大陆企业上榜。虽然以华为海思为代表的移动处理器芯片设计厂商已进入全球前列,但国内芯片设计总体水平相比于国际芯片巨头还存在着巨大差距,CPU、GPU、FPGA等高端通用芯片仍被国际巨头垄断。

近年来我国设计产业发展迅猛,行业增速远超国际平均水平,华为海思已经达到7nm先进制程,在5G芯片技术上也走在世界前列;紫光展锐、大唐的5G部署在积极进行;汇顶科技的指纹识别芯片应用于国内大部分智能手机;寒武纪、地平线的AI布局在国际崭露头角。

(1) 芯片设计的商业模式

按照芯片设计的商业模式,可分为IP设计和芯片设计。

IP设计,即设计芯片IP核(IPcore)。IP核是芯片常用设计模块,现在芯片的设计,不再是完全从0开始,都是基于某些成熟的IP核,并在此基础之上进行芯片功能的添加。

以ARM公司为例,自身不生产芯片,而通过处理器授权、处理器优化包授权与架构授权三种授权方式作为商业模式。芯片设计公司获取ARM公司的授权,得到ARM芯片的IP核,在此基础上进行进一步的芯片开发。

芯片设计,即通过自主架构或已授权架构,根据细分市场的需求进行有针对性的开发。

(2)芯片架构

在设计环节,最重要就是选择指令集架构。

指令集架构不仅仅是一组指令的集合,它还要定义与软件相结合的硬件信息,用硬件电路实现指令集所规定的操作运算,处理器架构设计是目前芯片产业的最高层级和最重要的层级。

指令集架构可以理解为一个抽象层,构成处理器底层硬件与运行于其上的软件之间的桥梁与接口,也是现在计算机处理器中最重要的一个抽象层。

目前,世界主流的架构有ARM公司主导的ARM架构,和Intel主导的x86架构。整体来看,ARM和x86架构几乎瓜分了整个架构市场。而以灵活、精简、开源等特性的RISC-V架构同样受到越来越多的关注,在物联网、AI等芯片领域有巨大的潜力,也成为中国芯的新机遇。

① CISC与Intel x86

现在常用的PC端或服务器,使用的主要是英特尔和AMD公司的CPU。这类CPU使用的指令集,属于CISC(Complex Instruction Set Computer)即复杂指令集计算机。一款CPU支持的指令集,可以有很多种,早期的CPU都是基于CISC。

1978年6月8日,Intel生产出了世界上第一款16位的微处理器并命名为“i8086”, x86架构诞生,它定义了芯片的基本使用规则。随后几十年,x86架构不断改进,x86指令集被当做一种规范沿用至今,英特尔因此成为行业龙头。

2003年,AMD推出了业界首款64位处理器Athlon 64,也带来了x86-64,即x86指令集的64位扩展超集,Intel与AMD的斗争从此拉开。

② RISC与ARM

移动互联网时代的到来对低功耗的要求越来越高,x86架构整个指令集中,只有约20%的指令会被经常使用。于是,1979年美国加州大学伯克利分校的David Patterson教授提出了RISC的想法,主张硬件应该专心加速常用的指令,较为复杂的指令则利用常用的指令去组合。

RISC(Reduced Instruction SetComputer)即精简指令集计算机。RISC通过精简CISC指令种类,格式,简化寻址方式,达到省电高效的效果,适合手机、平板、数码相机等便携式电子产品或物联网产品。

上个世纪80年代,ARM公司就是基于RISC架构开始做自己的芯片,最终一步一步崛起,战胜了英特尔,成为现在的移动芯片之王。如今,包括华为麒麟、高通骁龙在内的大部分手机终端和物联网设备芯片,都是基于ARM的架构设计。

2007年,iPhone横空出世开创了移动互联网时代,第一代iPhone的处理器芯片即使用ARM架构设计。2008年,Google推出了基于ARM指令集的Android系统。至此,智能手机的飞速发展奠定了ARM在智能手机市场的霸主地位。

③ RISC-V与AIoT

现如今,随着5G、物联网、人工智能等技术的蓬勃发展,越来越多的企业开始生产和制造服务于各个垂直行业的终端和模组。在架构的选择上,x86是封闭性技术、ARM架构均须支付高额授权费,这种情况下,RISC-V诞生并登上舞台。

RISC-V指令集非常精简和灵活。它的第一个版本只包含了不到50条指令,可以用于实现一个具备定点运算和特权模式等基本功能的处理器。RISC-V架构采用的开源方式,其指令集可以自由地用于任何目的,允许任何人设计、制造和销售RISC-V芯片和软件而不必支付给任何公司专利费。

目前,RISC-V基金会共有包括18家白金会员在内的235家会员单位(数据截止2019年7月10日)。这些会员单位中包含了半导体设计制造公司、系统集成商、设备制造商、军工企业、科研机构、高校等各式各样的组织,足以说明RISC-V的影响力在不断扩大。

专注于RISC-V的代表企业为晶心科技,在IP领域仅次于ARM、Synopsys、MIPS、Cadence排名第五。晶心科技于2005年成立,董事长为联发科董事长蔡明介,从创立伊始公司就专注于嵌入式CPU IP,至今已有13年历史。目前公司主要围绕低功耗高性能的CPU进行开发,除了CPU IP之外,还提供平台外围IP、软硬件开发工具、生态系统等一整套方案。

为了避免受制于海外芯片巨头,国内开始发力基于RISC-V的芯片设计,从源头实现芯片自主。2018年7月,上海经信委出台了国内首个支持RISC-V的政策。10月,中国RISC-V产业联盟成立。产品方面,中天微和华米科技先后发布了基于RISC-V指令集的处理器。

基于RISC-V开发的黄山1号(华米),全球可穿戴领域第一颗人工智能芯片。2019年7月25日,玄铁910正式发布,这是平头哥半导体成立之后的第一款产品。玄铁910基于RISC-V的处理器IP核,开发者可以免费下载FPGA代码,开展芯片原型设计架构创新。2019年8月22日,业界领先的半导体供应商兆易创新正式发布基于RISC-V内核的GD32V系列32位通用MCU产品,提供从芯片到程序代码库、开发套件、设计方案等完整工具链支持并持续打造RISC-V开发生态。

2.中游——国际巨头工艺领先,国内厂商助力芯片设计发展

芯片产业链中游包含晶圆制造和封装测试。

按照上中游是否集成,芯片/半导体行业有两种模式:

垂直集成模式,又称IDM,归属于该模式的企业业务需包含设计和制造/封测。IDM模式的代表企业是英特尔、德州仪器(TI)和三星。

垂直分工模式,采取分工模式的企业仅只专营一项业务,像是英伟达和华为海思仅有芯片设计,没有制造业务,称作fabless;而台积电、中芯国际和格芯为代表的代工厂仅代工制造,不涉及芯片设计,称作Foundry。

台积电是全球Foundry中的绝对霸主,一家拿到50%的份额,台积电先进制程的开发进度几乎决定了行业的发展速度。大陆地区代工厂代表有中芯国际和华虹半导体,其中中芯国际在全球晶圆代工企业中位列第五。

(1) 晶圆制造

纯晶圆代工行业集中度很高,前四大纯晶圆代工厂合计占据全球份额的85%,其中台积电一家更是雄踞近60%的市场份额。以中芯国际、华虹半导体、华力微为代表的大陆晶圆代工厂商相比国际巨头仍有很大差距。

芯片制造环节中,芯片制程决定了代工厂的先进程度。芯片的制程就是用来表征集成电路尺寸的大小的一个参数,随着摩尔定律发展,制程从0.5um、0.35um、0.25um、0.18um、0.15um、0.13um、90nm、65nm、45nm、32nm、28nm、22nm、14nm,一直发展到现在的10nm、7nm、5nm。目前,28nm是传统制程和先进制程的分界点。

以台积电为例,晶圆制造的制程每隔几年便会更新换代一次。近几年来换代周期缩短,台积电2017年10nm已经量产,7nm将于今年量产,5nm预计2020年量产。iPhone11的 A13 Bionic芯片用的便是台积电7nm工艺。除了晶圆制造技术更新换代外,其下游的封测技术也不断随之发展。

目前台积电已经试产了5nm,三星为了与台积电竞争,称要研发3nm制程。大陆工厂与台积电的差距大约在2代以上,最先进的中芯国际今年一季度刚刚可以量产14nm制程,目前正抓紧攻克12nm;至于排名第二华虹半导体,距离先进制程仍有距离。

而中芯国际的存在,对于中国大陆半导体产业有着重要的意义:赚钱是其次,主要要撑起高水平半导体制造业的自主化,进而促成整个设计、制造、封测产业链的完善。同时,也可以为上游的本土半导体设备及材料厂商提供支持。

而正是晶圆代工厂的出现,降低了新选手进入半导体产业的技术和资金门槛,成就了诸多IC设计公司。

(2) 封装测试

封测是集成电路产品的最后一段环节,技术相对容易。封装和测试是两道工序,封装是把电路包起来,外部留出接触的pin脚;测试则是检测芯片的性能满足设计要求。

封装技术门槛相对较低,国内发展基础相对较好,所以封测业追赶速度比设计和制造更快。中国半导体第一个全面领先全球的企业,最有可能在封测业出现。国内封测领域有三大龙头,分别是长电科技、天水华天和通富微电,三家均进入了全球封测行业的前十。

从长远看,国内封测技术已经跟上全球先进步伐,随着国内上游芯片设计公司的崛起,下游配套晶圆建厂逻辑的兑现,辅以国家政策和产业资本的支持,国内封测企业全面超越台系厂商,是大概率事件。

3.下游

产业链的下游主要为系统集成(System Integration)企业,提供软硬件集成解决方案,例如人工智能解决方案商。通过对特定行业及特定需求进行定制化算法及系统解决方案,下游企业是赋能实体经济的直接方。

主要应用为智能驾驶、智能安防、智能语音、智能机器人、智能手机、AIoT等。

数字芯片

数字芯片是一种对离散信号的传递和处理,实现数字信号逻辑运算和操作的电路。数字芯片在计算机、数字控制、通信、自动化和仪表等方面中被大量运用。数字芯片则包含处理器(CPU、GPU、基带芯片等)、存储器(DRAM、NANDFlash、NOR Flash)和逻辑电路(FPGA等)。

PC、Mac和智能手机等我们常用的电子设备中的CPU、GPU等都是数字芯片。随着AI的发展,FPGA、ASIC等芯片受到越来越多的重视。同样,我们耳熟能详的内存、闪存为代表的存储芯片均属于数字芯片。

一、微处理器CPU、GPU——作为通用芯片,国内追赶难度极大

1.、CPU

(1)两大巨人——英特尔与ARM

CPU(CentralProcessing Unit)即中央处理器,在电子设备、云端都有着广泛的应用。作为一种通用芯片,CPU可完成多种不同种类的任务,起着大脑的作用,主要功能是解释计算机指令以及处理计算机软件中的数据。

英特尔(Intel)是主要研制CPU处理器的巨头,全球最大的个人计算机零件和CPU制造商。1971年,英特尔推出了全球第一个微处理器——4004,应用在计算器上;1978年推出8086,可处理16位数据、组频5MHz,这是首颗x86芯片,IBM在自己首台PC中采用了8086的精简版8088。英特尔的CPU带来的计算机和互联网革命,改变了整个世界。可以说英特尔的历史就是CPU的发展简史。

但随着iPhone等智能手机设备的到来,移动互联网大潮来袭,英特尔却没能保持住优势,在移动设备端CPU逐渐被ARM芯片打败。ARM采用了RISC精简指令集架构,主打低成本、低功耗和高效率的芯片,在移动设备端具备极大优势,目前世界超过95%的智能手机和平板电脑都采用ARM架构。可见ARM和是Intel截然相反的战略路线,英特尔一直以来坚持全产业链商业模式,而ARM是开放的合作共赢模式。

(2)国内主要参与玩家

对于国内企业来说,CPU是国内企业追赶上世界龙头企业难度最大的芯片。国内主要的CPU企业有龙芯、兆芯、华为鲲鹏和飞腾。

即便部分CPU性能已追赶上甚至超越英特尔,由于国内CPU缺乏完善的产业生态支持,国内企业还不足以与市场龙头企业产生直接的竞争。国内企业多用于国家层面的金融、安防、军工、航天等领域,民用领域暂无可观市场。

①龙芯,源于中科院,是国内 PC 级 CPU 销量最大的公司。

最新一代龙芯 3A4000/3B4000 处理器,采用28nm 工艺,频率从龙芯 3A3000 的 1.5GHz 提升到了 2.0GHz,架构升级为 GS464V,搭配的芯片组也升级到了龙芯 7A2000,28nm 工艺。龙芯3A/B3000 处理器出货量达 30 万片以上。据称更换到14 纳米工艺后,就能达到 AMD 公司 Zen 系列处理器的水平。

②兆芯,成立于 2013 年,是 VIA 威盛与上海政府基金成立的合资公司,获得了 x86 授权,是国内发展高性能 X86 处理器的中坚力量。

兆芯和安钛克合作发布国产化自主可控网络安全平台,也与龙芯、飞腾有合作,推出龙芯 3A3000/3A4000,兆芯 C4600、飞腾 FT1500A/2000 系列。

今年 6 月份发布的兆芯 KX-6000、KH-30000 系列,将工艺升级到 16nm 工艺,成为国内第一款主频达到 3.0G 赫兹的通用 CPU,有 4 核及 8 核两种规格,还支持 PCIe 4.0、双通道 DDR4 内存,搭配的芯片组升级到了 KH-3000 系列。

③华为鲲鹏,华为鲲鹏 920 成为业界首颗兼容 ARM 架构的 64 核数据中心处理器。

性能上,四核版相当于酷睿 i5 6300H,八核版相当于酷睿 i5 8300H。采用 7nm 工艺制造,该处理器基于 ARMv8 架构,拥有 64 个 2.6GHz 核心,支持 8 通道 DDR4、PCIe 4.0 和 CCIX 互联芯片。

9 月,华为已经率先在深圳电力行业部署鲲鹏国产 CPU 生态体系,逐渐取代英特尔 CPU。

④飞腾,是国产 CPU 企业中桌面级和嵌入式芯片均能提供高性能产品的企业,是国产芯片的主流代表之一。

截至 2019 年 8 月,已联合 500 余家软硬件合作伙伴,研制了 6 大类 300 余种整机产品,移植、优化了 1,000 余种软件。

2019 年 8 月 26 日,国内自主安全领域领军企业中国长城完成对天津飞腾35%的股权收购,成为天津飞腾的第一大股东。

2、GPU

GPU(Graphics Processing Unit),即图形处理器,最初是用在个人电脑、工作站、游戏机和一些移动设备上运行绘图运算工作的微处理器。但凭借其并行计算的能力,目前 GPU 在AI芯片领域也有广泛应用。

CPU 的架构中需要大量的空间去放置存储单元和控制单元,相比之下计算单元只占据了很小的一部分,所以它在大规模并行计算能力上极受限制,而更擅长于逻辑控制。但是随着人们对更大规模与更快处理速度的需求增加, CPU 无法满足,因此诞生了GPU。

GPU 与 CPU 最大的区别是:相比于 CPU 串行计算,GPU 是并行计算,能同时使用大量运算器解决计算问题的过程,有效提高计算机系统计算速度和处理能力。对于人工智能来说,GPU 刚好与包含大量并行计算的深度学习算法相匹配,因此在AI时代成为了算力加速硬件的首选。

(1)GPU王者——英伟达

英伟达(Nvidia)是全球最大的独立GPU供应商。英伟达成立于1993 年,由黄仁勋等三人创办。目前占据全球GPU行业的市场份额超过70%,GPU 作为其核心产品占据 84% 的收入份额。独立GPU市场形成英伟达和AMD两大巨头的格局。

(2)GPU国内主要参与玩家

受制于技术、人才和专利,国内企业GPU厂商与国际巨头有着巨大差距。景嘉微成为了目前国内唯一量产GPU的行业龙头。

①景嘉微,国内GPU行业龙头,A 股唯一 GPU 芯片设计公司,成立于 2006年4月。

研发背靠国防科大,并积极与国内外算法公司展开新技术合作。首款具备自主知识产权的图形处理芯片JM5400已经开始应用。

②西邮微电,嵌入式GPU-萤火虫 1 号,嵌入式 GPU 芯片,该项目填补了国内空白,总体技术达到国内领先水平。

③中科曙光,代表的 Xmachine GPU 服务器和 Sothis AI 人工智能平台,面向金融人工智能应用,提供定制化开发产品及服务。从芯片、板卡、整机、平台、开发架构上,全面支撑金融机构的人工智能应用,提高金融服务器性能,控制金融风险。

二、存储芯片——投资大、门槛高,需要国家大力支持

如同钢铁、石油是工业时代的“粮食”一样,存储芯片是半导体产业发展最重要的“粮食”。计算机中的全部信息,包括输入的原始数据、计算机程序、中间运行结果和最终运行结果都保存在存储器中。

以断电后存储数据是否丢失为标准,半导体存储芯片可分两类:

一类是非易失性存储器,这一类存储器断电后数据能够存储,主要以NAND Flash为代表,常见于SSD(固态硬盘);另一类是易失性存储器,这一类存储器断电后数据不能储存,主要以DRAM为代表,常用于电脑、手机内存。除了NAND Flash和 DRAM,还包含NorFlash,容量比较小,一般是64Mb以下,用于存储一些驱动电路的算法和代码之类,用于手机,汽车电子,工业控制等领域。

从产值构成来看,DRAM、NAND Flash、NOR Flash 是存储器产业的核心部分。这缘于一方面性能不断提升的手机操作系统及日益丰富的应用软件极大地依赖于手机嵌入式闪存的容量;另一方面,万物互联等新技术的涌现推动数据量的急速膨胀。

1、DRAM

DRAM(Dynamic Random Access Memory),即动态随机存取记忆体,是最常见的存储器,只能将数据保持很短的时间,最常见的应用是PC中的内存。为了保持数据,使用电容存储,所以必须隔一段时间刷新一次,如果存储单元没有被刷新,存储的信息就会丢失。

从行业上看,早期计算机应用占了整个DRAM产业高达 90%份额, 2016年开始伴随大容量智能手机崛起,智能手机逐渐取代PC成为DRAM 产业的主流,同时云服务器 DRAM 需求涌现的带动是功不可没的推手,包括 Facebook、 Google、 Amazon、腾讯、阿里巴巴等不断扩充网路存储系统,对于云存储、云计算需求的提升,都带动服务器DRAM需求起飞,目前 DRAM 行业一直被美韩三大存储器公司垄断,三星、海力士、美光占据了全球市场的95%以上。

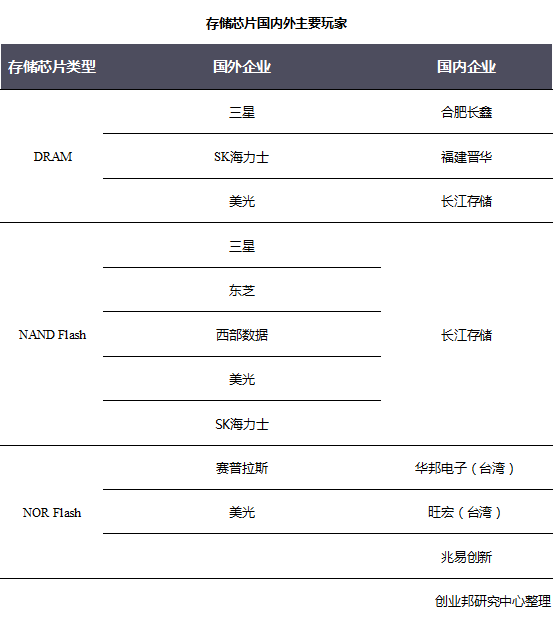

对于国企企业来说,DRAM所需行业投资巨大,门槛高,需要国家大力扶持,目前国内三大存储芯片项目合肥长鑫、福建晋华和长江存储成为存储芯片国产替代的希望。

2、NAND Flash

NAND Flash 是 Flash 存储器中最重要的一种。NAND Flash 存储器具有容量较大,改写速度快等优点,适用于大量数据的存储,最常应用于固态硬盘中。

NAND Flash内部依靠存储颗粒实现存储,里面存放数据的最小单位叫cell。从工艺上看,NAND Flash可以分为2D工艺和3D工艺,传统的2D工艺类似于“一张纸”,但“一张纸”的容量是有瓶颈的,三星、英特尔、美光、东芝四家闪存大厂为了满足大容量终端需求,均开始研发多层闪存(3D NAND Flash),英特尔和美光引入市场的3DXpoint是自NAND Flash推出以来,最具突破性的一项存储技术,它通过单层存储器堆叠突破了2D NAND存储芯片容量的极限,大幅提升了存储器容量,因此技术3D NAND具备了四个优势:一是比2D NAND Flash快1,000倍;二是成本只有DRAM的一半;三是使用寿命是2D NAND的1,000倍;四是密度是传统存储的10倍。

除了传统存储巨头三星电子、 SK 海力士、美光科技,东芝和西部数据也是 NAND Flash 领域不可忽视的重要力量。同DRAM一样,国内企业仍需国家配套政策和资金的大力支持。

3、存储芯片格局——海外巨头继续垄断,国内企业可从细分市场切入

整体上来看,DRAM 和 NAND Flash 占据了存储芯片市场96%以上的份额,NOR Flash由于存储容量小,应用领域偏重于代码存储,在消费级存储应用上已出现被NAND闪存替代的趋势,目前仅应用于功能性手机,机顶盒、网络设备、工业生产线控制上。

公司层面,由于未来以DRAM和NAND Flash为主导的存储器行业趋势仍将延续,海外存储器巨头三星电子、SK海力士、美光科技、西部数据、东芝会继续控制中高端存储器市场,未来仍将继续角逐存储器行业。

我国在存储芯片上的进口总额高达880亿美元,对外依赖度超过90%,DRAM、NAND自给率几乎为零。

我国已开始大力发展国产存储芯片,目前我国逐步形成了紫光集团与武汉、南京及成都合作展开的NAND与DRAM项目(长江存储),兆易创新与合肥合作的DRAM项目(合肥长鑫),联电与福建省合作的DRAM项目(福建晋华)三大存储项目。

DRAM主流消费市场虽然庞大,但前行阻力与压力也极大,国内企业可通过细分市场切入,实现研发、生产的积淀后再弯道超车成为不少国产存储芯片企业的选择,例如东芯半导体就将目标瞄准了中小容量存储芯片市场。

新一代万亿蓝海物联网设备需要大量的数据存储和传输,中小容量存储芯片将更合适物联网发展的需要。目前全球NAND闪存行业正处在2D到3D的过渡期,几大巨头都将重点放在了3D的比拼上,存储巨头将逐步放弃中小容量存储芯片市场。物联网和智能终端的快速发展将不断扩大对中小容量存储芯片的需求。行业格局的演变,为东芯这样专注中小容量存储芯片的半导体公司创造了历史性的发展机遇。

4、存储主控芯片也是国内创业企业的切入点

SSD硬盘、U盘等存储硬件的结构通常包括PCB(含供电电路)、NAND闪存、主控芯片、接口等。主控芯片相当于硬盘的CPU,起着至关重要的作用。

主控芯片设计有成熟的ARM内核、DDR物理层等IP授权可用,研发难度大大降低,所以主控芯片成为国内创企的切入点,有望打破国外企业垄断。

目前世界上SSD主控芯片公司主要来自美国及台湾地区,Marvell是美系主控的代表,台湾则以群联Phision、SMI为代表。

从2015年以来,国内厂商也陆续加大存储市场的投资,不少厂商就选择了SSD主控作为突破口,再加上国内半导体基金对存储芯片的扶植,国产主控企业开始崭露头角。

比较知名的就有江波龙、国科微、忆芯、华澜微电子,还有偏重军工、企业级市场的中勃、一方信息等公司,另外还有台系厂商在大陆设立的子公司,比如群联就在合肥成立了兆芯科技,杭州联芸科技也有台资参与。

总的来说,国内布局SSD主控芯片的公司就不少于10家,数量上已经超越美国、台湾地区的公司。不过国内公司在主控芯片领域依然是新兴力量。

☞势头强劲的 Python PK 强大的 C++,究竟谁更胜一筹?