△ 是新朋友吗?记得先点保险笔记关注我哦~

近日,银行业理财登记托管中心发布《中国银行业理财市场年度报告(2022年)》。

报告显示,截至2022年底,银行理财市场存续规模27.65万亿元,较年初下降4.66%;2022年各月度理财产品平均收益率为2.09%,全年累计为投资者创造收益8800亿元。

众所周知,不仅银行理财收益在下降,存款利率也在持续下行。以招商银行为例,当前1年期存款利率仅为1.65%;2年期存款利率为2.15%;3年期存款利率为2.60%;5年期存款利率为2.65%。

低利率下,出现了一个网络新名词——“挪储”。意思是说,在银行利率不断下行的情况下,有些客户将银行储蓄账户里的闲置资金,挪到储蓄型保险中去,建立“安全灵活、锁定利率、保障人生”的保险账户。有人说,现在去银行理财柜台,所谓的“行长推荐”“3.5%复利”等,其实就是在推荐储蓄型保险产品(以增额终身寿为主)。

客户为什么要“挪储”?

资管新规于2022年1月1日正式落地实施后,银行理财打破“刚性兑付”,不再“托底保本”。银行理财产品曾经承诺的类似于“保本保息”“零风险”等已成为过去式。也就是说,买银行理财产品就像买股票、基金一样,投资者要自负盈亏。

有媒体报道称,2023年以来,已累计约300款理财产品提前终止。去年以来,理财产品出现大面积亏损的消息也频频出现在各类媒体上。

银行理财打破刚兑,但投资者的心理预期短期内还是难以改变,客户对于净值未能达到业绩基准的情况短期尚可接受,但若是跌破净值或短期内急跌,则会打破很多客户的心理防线,引发赎回行为。

当银行理财不再“保本保收益”,“无风险”利率又不断下行,安全且有稳定收益的“钱袋子”目前只剩下三种:银行存款、国债、长期储蓄型保险。

那人们为什么青睐保险呢?无非是它安全稳健,锁定中长期利率,用保险这个杠杆保护家庭资产。

有人总结了“挪储”的几大意义:把现金变成现金流;把应税资产变成免税资产;把法定继承人变成指定受益人;把单利挪成复利;把有风险的挪成没风险的;把没合同的挪成有合同的。

用长期储蓄型保险锁定未来收益

让我们看看银行存款、国债、长期储蓄型保险这三种安全且有稳定收益的“钱袋子”各自有什么样的特性。

1. 银行存款。银行存款很稳定,流动性也比较强,但利率有逐年降低的趋势。而且,根据《存款保险条例》第五条,在同一家银行里本息和50万元以内的银行存款都是受到全额保障的,超过的部分会等到破产清算后按相应的比例进行赔付。

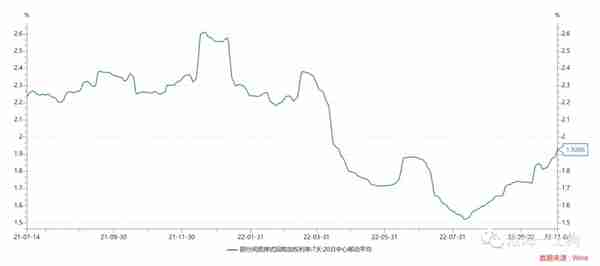

2.国债。国债有政府信用作背书,安全性非常高。但与银行存款一样,国债的收益率也在不断走低。其中,十年期国债收益率已从2013年的4.6%降到最近的2.79%。

不断下滑的银行存款利率和国债收益率,都在向我们昭示着低息环境下锁定利率的重要性。否则,过几年后,当我们的银行存款和国债到期后,很可能会发现,想找个有3%收益又安全稳健的投资理财方式都很困难。

3.长期储蓄型保险。这类保险包括年金险和增额寿险,能帮助我们锁定未来的收益,不用担心利率下行和市场波动的风险,而且安全性极高。当前,这类长期储蓄型保险仍有3.5%的复利。

终身年金险:活多久,领多久,提供一辈子的现金流,是对冲长寿风险最好的产品,可以用作养老金补充。

增额终身寿险:现金价值高,灵活性也比较高,是用确定的钱、确定的赔付条件,赔给确定的人,特别适合做资产配置,将财富的控制权牢牢掌握在手里。

- End -

【点赞转发,传播保险温度!更多文章关注我们或微信搜索关注公众号:圆桌笔记】