摘要摘要:石油期货是全球最活跃的金融衍生品之一。本文将介绍石油期货的基本概念、交易方式以及其在金融市场中的重要作用。

正文:

一、什么是石油期货?

石油期货是一种金融衍生品,它允许买卖双方在未来某一特定日期以约定价格交割石油。期货合约规定了交割的时间、地点、数量以及质量等因素。石油期货合约主要通过交易所进行买卖,如纽约商品交易所(NYMEX)和伦敦洲际交易所(ICE)。在中国主要是通过上海期货交易所来进行石油期货的交易,如下是原油期货的标准合约。

石油产业链分为三个板块:上游是石油勘探与开采,中游是石油储运,下游是石油加工以及成品油的批发零售。

石油开采:

运用水力压裂技术,通俗来说就是通过一定的技术把致密页岩层压裂出一条条通道,导出页岩油。美国正是得益于水力压裂技术的进步,爆发了页岩油革命,超越沙特和俄罗斯成为全球最大的产油国。

页岩油与石油的区别:

①化学成分不一样

页岩油是油页岩热加工时其有机质受热分解后生成的产物,类似天然石油,但含有较多的不饱和烃类及含有氮、硫、氧等非烃有机化合物。而传统的天然石油中不含烯烃,含氮化合物含量也不高,含氧化合物则更少。

②储存方式不一样

天然的石油是直接埋藏在地底下,以液体的方式存在。而页岩油主要存储在页岩层系中,其中包括泥页岩孔隙和裂缝中的石油,也包括泥页岩层系中的致密碳酸岩或碎屑岩邻层和夹层中的石油资源。

③生产方式不一样 传统的石油开展起来相对比较简单,只要在石油储备的地方打下钻井,就可以把原油抽取出来,对于中东这种是以轻质油为主的地方,其石油开采出来之后就直接可以使用。相对于传统石油来说,页岩油的生产方式要复杂很多。目前页岩油开采方式有多种方法,目前比较流行的是利用水平钻井的技术,从原本的竖井通路,开挖水平的油井,以拓大开采密度。而在水平油井施工完成后,工程团队会以高压液体,灌入井中,利用庞大的压力,破坏页岩的层理,让其中的原油得以曝露出来。除了这种技术之外,目前页岩油还有一种比较低级的开采方式,就是直接将油页岩打碎并加热至500℃左右,就可以得到页岩油泥,接着再对这些页岩油泥进行处理,常见的处理方法有压滤法和离心分离干化法。不过这两种方法处理过后的油泥渣含油率达不到国家标准要求,最后的泥渣和废水在排放时又造成二次污染。

石油的储存运输:

石油运输陆运和海运。陆上运输主要采取管道运输,其时效性和连续性好、可以不受白天黑夜和天气的限制,但是灵活性差,管道修好了不能想改道就改道。海上运输指采用大型油轮等的运输方式,其运费低、运量大、灵活性强,但是时间较长。

海运邮轮按载重量吨位划分:

按船型划分:

油轮运费总体上与国际油价呈负相关。背后逻辑在于油价暴跌后,远期曲线形成超级contango结构,即远期大幅升水,原油贸易商和石油公司通过储存低价石油并在一段时间后以更高的价格出售获利的需求大幅增加,使得市场上要运输的油特别多、油船特别稀缺,使得运费暴涨。

加工炼制:

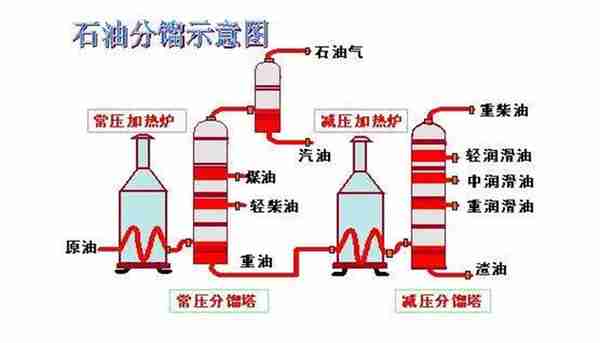

石油不是一种单一油,而是一个相当杂的混合物。在一次粗加工时,就是利用各混合物的沸点不同,对原油进行蒸馏(见下图),沸点在约360℃以下的馏出油为轻质馏分油,如石油气、粗汽油、粗煤油、粗柴油等,沸点在360〜540℃左右的为重质馏分油,如重柴油、各种润滑油馏分、裂化原料等,剩下的叫做渣油。

二次加工过程是对一次加工过程产物的再加工。主要是指将重质馏分油和渣油经过各种裂化生产轻质油的过程,包括催化裂化、加氢裂化、石油焦化等。另外,还包括催化重整和石油产品精制。

二、为什么石油期货市场如此重要?

- 风险管理:石油期货市场为生产商、消费者和投资者提供了一种管理价格波动风险的工具。通过锁定未来的石油价格,企业可以规避市场价格波动所带来的不确定性,确保稳定的生产和运营成本。

- 价格发现:石油期货市场是全球石油价格的重要参考。期货价格反映了市场对供需、地缘政治和其他经济因素的预期,从而为石油市场提供了关键的价格信息。

- 投资和套利:石油期货市场为投资者提供了投资和套利机会。通过交易期货合约,投资者可以从价格波动中获得收益,或者利用跨市场套利机会实现稳定收益。

三、石油期货的交易方式

- 保证金交易:与其他期货合约相同,石油期货交易需要投资者预先存入一定的保证金。这意味着投资者可以利用较少的资金进行较大规模的交易,从而实现杠杆效应。

- 多空交易:在石油期货市场,投资者可以选择做多或做空。做多意味着买入期货合约,期待未来石油价格上涨;做空则表示卖出期货合约,期待价格下跌。

- 期现套利:投资者可以同时在现货市场和期货市场进行交易,利用两个市场之间的价格差异进行套利。例如,当期货价格高于现货价格时,投资者可以在现货市场买入石油并在期货市场卖出同等数量的期货合约。到期日时,投资者通过交割期货合约的方式出售现货石油,从而实现套利收益。

四、石油期货市场的风险

- 杠杆风险:虽然杠杆效应可以放大投资者的收益,但同样也会放大损失。在市场波动剧烈时,投资者可能需要追加保证金或面临强制平仓的风险。

- 流动性风险:虽然主要石油期货合约的流动性较好,但某些次要合约可能流动性较差,导致投资者在交易过程中面临较大的成交价差和流动性风险。

- 基差风险:期货价格和现货价格之间的差异称为基差。基差波动可能影响期货合约的套利效果,导致实际收益与预期收益不符。

总结

石油期货是一种重要的金融衍生品,为企业、投资者和套利者提供了管理风险、发现价格和获得收益的途径。然而,交易石油期货也存在一定的风险,投资者在参与交易前需充分了解市场特点、风险因素,并根据自身风险承受能力做出明智的投资决策。