随着税务管理的不断规范,公对私、私对公之间的账户走款也成为税务稽查的重点。而金税四期的上线实施,是国家税局用来监控监管企业税收的信息系统,它采用了云端大数据库进行计算及评估,通过互联网把工商、税务、社保、公安、质检、统计局以及银行等等相关部门,全网打通,一号连控,监管企业税收管理。

金税四期的监察的范围不仅仅是税务,还有非税的部分,对企业的经营业务实行全面监控,特别是银行数据的配合,对于企业账户资金的走向同样一清二楚。

所以企业账户的钱往哪里走,进入哪里的账户、在金税四期的监察下都是透明的,税务依靠大数据稽查,对企业的税收强制性的规范起来。

公司利用私户、微信、支付宝等收取货款来匿部分收入,或大额收款却没有开票,无交易或虚增交易而开票的等等。注意了!这些操作赶快停止!

金税四期,不仅对财务申报的数据核实是否异常外,还会通过公司公户,公司相关人员的私户、同行业收入成本费用,利润情况等来相对比稽查。

以下6种行为将受到重点监控:

1. 企业规模小但是流水确实上千万的

2. 转出转入异常

3. 账户频繁注销开户

4. 公户私户转账频繁

5. 闲置账户大量交易

6、资金流向和经营范围无关

有的朋友会想,既然公转私这么麻烦,老板直接借款不就行了?下面就来看一个案例:

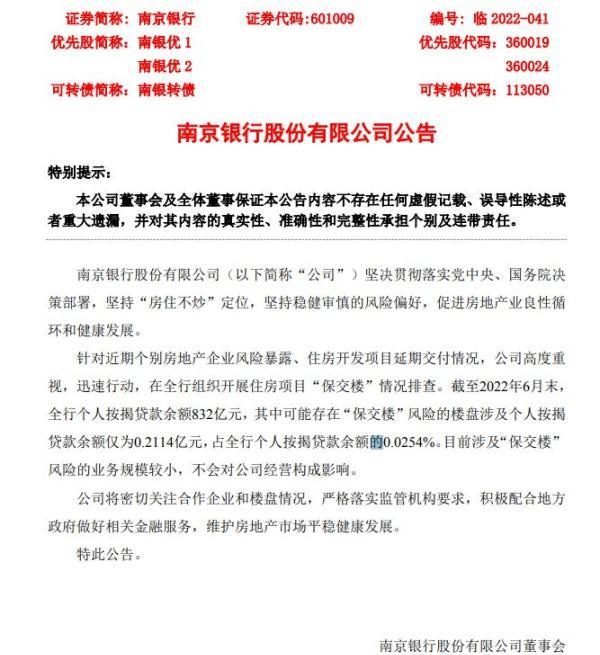

老杨是一家物流公司的老板,2019年看中海边一套大别墅,可手里钱不够,便从自己所开的公司"借"走了350万元拿去买房子了。

2021年,税局在对老杨的公司税务稽查中,发现该公司"其他应收款"名下发现了有一笔350万元"借款"至今未还,并已经超过归还期限。

依照"利息、股息、红利所得"计征个人所得税70万元,并对少扣缴税款处于百分之五十的罚款即35万元,共计105万元。

根据《关于规范个人投资者个人所得税征收管理的通知》(财税[2003]158号)规定:纳税年度内个人投资者从其投资企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还,又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照“利息、股息、红利所得”项目计征个人所得税。

虽然股东借款不用缴纳税金,但是需要在本纳税年度归还,否则将按照利息、股息、红利所得,计征20%的个人所得税,还可能面临罚款。

那么怎么样才能合理合法的公转私?来看看以下8种支付方式:

1、发放员工实际工

2、员工实际差旅报销

3、支付个人劳务报酬

4、向自然人采购货物

5、归还个人借款

6、支付个人赔偿金

7、股东利润分配

8、个人独资企业利润分配

其中利用个人独资企业申请核定征收,进行业务利润分配的方式是普遍运用的,既能减少税收压力,又能进行合理合法合规的公转私。

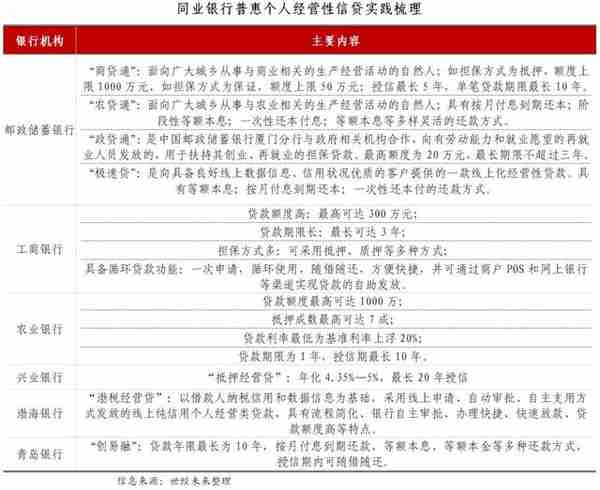

核定征收政策是少偏远地区都在利用的招商手段,面向全国招商引资,在当地税收园区内成立的个人独资企业享受核定纳税,直接以业务额为利润,对进项成本要求不大,按照行业利润率进行核定后,比如服务行业利润率10%,在按照五级累进制计算个人经营所得税。

公司可以在税收园区内成立个人独资企业,不需要在当地实体办公经营,就能享受当地的核定征收政策,分包原公司缺少成本进项的服务业务,进行核定纳税,直接可以进行公转私:

若A企业通过总部经济招商在税收园区内,注册多家小规模个人独资企业,以合理的商业目的和实质重构企业的价值链,那么假设针对2,000万的利润分开5家个人独资企业,每家400万的利润,那么所需缴纳的税费为:

增值税:400万/1.01*1%=3.96(万元)

个人经营所得税:400万/1.01*10%*30%-4.05=7.83(万元)

附加税:3.96*6%=0.24(万元)

税金合计:3.96+7.83+0.24=12.03(万元)

综合税负:12.03/400=3%

5家个独综合税金:12.03*5=60.15(万元)

缴纳60.15万的税金后就可以进行公转私,自由分配。