社会学家、心理学家、管理学大师等总结的生活定理、工作定律,让人获益匪浅。

这些定律用在投资上,也会给人不少启发。

01

洛伯定理

对于一个经理人来说,最要紧的不是你在场时的情况,而是你不在场时发生了什么。

提出者:

美国管理学家 洛伯

点评:

股市里踏空或者满仓踏空的人,最有发言权。

02

吉尔伯特法则

工作危机最确凿的信号,是没有人跟你说该怎样做。

提出者:

英国人力培训专家 吉尔伯特

点评:

股市中真正的风险,是没有人跟你谈风险。

03

鲦鱼效应

鲦鱼因个体弱小而常常群居,并以强健者为自然首领。

割除一只强健的鲦鱼大脑控制行为的部分后,此鱼行动会发生紊乱,而其他鲦鱼却仍像从前一样,盲目追随。

提出者:

德国动物学家 霍斯特

点评:

盲目跟随大V炒股,风险很大。

04

刺猬理论

刺猬在天冷时彼此靠拢取暖,但保持一定距离,以免互相刺伤。

点评:

保持亲密的重要方法,是保持适当的距离。

在投资中,选择相关性小的资产做资产配置,有助于更好地降低风险。

05

蓝斯登定律

跟一位朋友一起工作,远比在父亲手下工作有趣得多。

提出者:

美国管理学家 蓝斯登

点评:

很多时候炒股是孤独的,甚至得不到家人的理解。

06

权威暗示效应

一位化学教授称,他将测验一瓶臭气的传播速度。

他打开瓶盖15秒后,前排学生随即举手,称自己闻到了臭气。之后后排的人也陆续举手,称自己也闻到了。

其实瓶中什么也没有。

点评:

迷信则轻信,盲目必盲从。

投资中,可以借鉴投资大师的理论、原则,并因地制宜,改造成适合自己的方法。一味照搬照抄,巴菲特也救不了你。

07

定位效应

心理学家曾做过一个试验:在召集会议时,先让人们自由选择座位,之后到室外休息片刻再入座。

如此五至六次后,发现大多数人都选择了他们第一次坐过的位子。

点评:

人们在抉择时,凡是自己之前认定的东西,大都不想轻易改变它。

投资中,“熟悉偏好”是发生比例较高的非理性行为。

大家对熟悉的股票、特别是赚过钱的股票,往往会有留恋之情,且很有可能再次选择。

摘自深交所《2017年度个人投资者状况调查报告》

08

艾奇布恩定理

如果你遇见员工而不认得,或忘了他的名字,那你的公司就太大了点。

提出者:

英国剧院导演 亚伦·艾奇布恩

点评:

摊子一旦铺得过大,你就很难照顾周全。

“千鸟在林,不如一鸟在手”。由于个人投资者精力、资金量有限,投资组合里的股票宜精不宜多。

像“T神”那样持股900多只,还能常年保持超标普500业绩的人,很罕见(T神事迹可见《持股900只、30年涨42倍!彼得·林奇:必须把这人搞到手》)。

09

特伯论断

在数字中找不到安全。

提出者:

美国经济学家 特伯

点评:

数字是死的,情况是活的。投资不能仅看数字,找到数字后的规律、成因,也很重要。

10

犬獒效应

年幼的藏犬长出牙齿并能撕咬时,主人会把它们放到一个没有食物和水的封闭环境里,让这些幼犬自相撕咬,最后剩下一只活着的犬,这只犬称为獒。

据说十只犬才能产生一只獒。

点评:

困境是造就强者的学校。有护城河效应的公司,安全边际或将很大,更值得关注。

11

洒井法则

在招工时用尽浑身解数,使出各种方法,不如使自身成为一个好公司,这样人才自然会汇集而来。

提出者:

日本企业管理顾问 酒井正敬

点评:

不能吸引人才,已有的人才也留不住。看一家公司有没有潜力,也要看他的人员流动、人才储备。

12

奥格尔维法则

如果我们每个人都雇用比自己更强的人,我们就能成为巨人公司。

提出者:

奥格尔维马瑟公司总裁 奥格尔维

点评:

如果自己投资不咋地,可以寻求专业机构的帮助,比如基金。

13

皮尔·卡丹定理

用人上一加一不等于二,搞不好等于零。

提出者:

著名企业家 皮尔·卡丹

点评:

组合失当,常失整体优势;安排得宜,才成最佳配置。

投资组合里的产品不在多,而在质量。

14

倒u形假说

当一个人处于轻度兴奋时,能把工作做得最好。

当一个人一点都不兴奋时,会缺乏做好工作的动力。

当一个人处于极度兴奋时,随之而来的压力可能会使他崩溃,干砸本该完成的事。

提出者:

英国心理学家 罗伯特·耶基斯和多德林

点评:

热情中的冷静让人清醒。

定投前积极规划、定好目标,定投过程中佛系一点、偶尔关心,效果或更好。

15

吉格勒定理

除了生命本身,任何才能都需要后天锻炼。

提出者:

美国培训专家 吉格·吉格勒

点评:

水无积无辽阔,人不养不成才。

学无止境。投资大师们,都一直在不断地充电、学习。

查理·芒格

沃伦·巴菲特读书之多,我读书之多,可能会让你感到吃惊。我的孩子们都笑话我。他们觉得我是一本长了两条腿的书。

16

罗杰斯论断

成功的公司不会等待外界影响来决定自己的命运,而是始终向前看。

提出者:

美国IBM公司前总裁 罗杰斯

点评

只想随波逐流,难有理想彼岸。

投资中,请坚持常识,独立思考。

17

福克兰定律

没有必要做出决定时,就有必要不做决定。

提出者:

法国管理学家 福克兰

点评:

当不知如何行动时,最好的行动,也许就是“不采取任何行动”。

有时候,持有现金并不是一件糟糕的事情。没有机会,不要盲目冲进去。

18

列文定理

那些犹豫着迟迟不能做出计划的人,通常是因为对自己的能力没有把握。

提出者:

法国管理学家 列文

点评:

如果没有能力去筹划,就只有时间去后悔了。

做定投时,制定目标和计划,并严格执行,效果会更好。

19

弗洛斯特法则

在筑墙之前应该知道把什么圈出去,把什么圈进来。

提出者:

美国思想家 弗洛斯特

点评:

开始就明确了界限,最终就不会做出超越界限的事来。

待在自己的能力圈里,赚自己认知内的钱。不断学习,扩大自己的能力圈。

20

韦奇定理

即使你已有了主见,但如果有十个朋友看法和你相反,你就很难不动摇。

提出者:

美国加州大学经济学家 伊渥·韦奇

点评:

投资中的大忌之一,也是市场经常出现的——随波逐流。

21

古特雷定理

每一处出口都是另一处的入口。

提出者:

美国管理学家 古特雷

点评:

如果手中股票已经“变质”,不要留恋,尽快脱身,也许上帝还给你开了扇窗户。

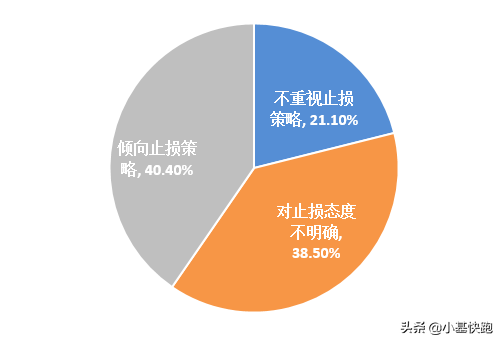

近六成投资者缺乏“止损”意识

摘自深交所《2017年度个人投资者状况调查报告》

22

王安论断

犹豫不决固然可以免去一些做错事的机会,但也失去了成功的机遇。

提出者:

美籍华裔企业家 王安

点评:

寡断能使好事由好变坏,果断可将危机转危为安。

有投资机会时,敢于迅速出击,甚至下重手,才不至于懊悔。

23

格瑞斯特定理

杰出的策略,必须加上杰出的执行才能奏效。

提出者:

美国企业家 格瑞斯特

点评:

好事干实更好,实事办好愈实。投资亦然。

24

沃尔森法则

把信息和情报放在第一位,金钱就会滚滚而来。

提出者:

美国企业家 沃尔森

点评:

你能得到多少,往往取决于你能知道多少。

投资不要懒,读公司定期报告、公开资料、关注公司新闻,把握一手情报很重要。听大V、听小道消息,很可能会有翻船的一天。

25

小池定理

越是沉醉,就越是抓住眼前的东西不放。

提出者:

日本管理学家 小池敬

点评:

自我陶醉不易清醒,自以为是不喜批评。不愿意抛弃持有的亏损股票,岂不是一种沉醉?

本文首发于公众号小基快跑(xiaojikuaipao2014)