五矿期货重庆营业部

作者:夏佳栋

报告要点:

2023年一季度,A股市场整体收涨,四个股指期货品种均录得上涨,但表现有较大差异。中证1000期货表现较强,上证50期货表现较弱。春节之前北向资金是行情的主要推手,四个指数同步上涨。但春节之后受到国内经济复苏节奏和美联储加息预期变化的影响,行情开始震荡分化。

站在当下时点,国内经济复苏势头良好,超预期降准传递出要推动经济继续向好的信号。美联储年内加息周期即将结束,转而进入降息周期,美股带动全球风险资产反弹,有利于提振A股风险偏好,并驱动北向资金继续流入A股市场。

我们认为股指上行的条件已经具备,二季度有望开启新一轮的上涨行情。

GO

01

市场回顾

2023年一季度末,上证指数收于3272.86点,相较于2022年底的收盘点位3089.26点,上涨幅度为5.94%。年内最低点为开年首个交易日(1月3日)盘中创下的3073.05点,最大跌幅为0.52%;年内最高点为3月7日创下的3342.86点,最大涨幅为8.21%。1月份几乎贡献了年内所有的涨幅,2-3月份股市波动幅度明显收窄。

具体到期货品种上,1月份春节之前四个指数整体走出了上涨趋势,但到了春节之后,小市值风格(中证500/1000)明显走强,大市值风格(上证50/沪深300)明显走弱,两者走势分化较大。最终小市值风格显著跑赢了大市值风格。

以2023年1月1日为基期,将当日指数点位设置为净值“1”。截至3月31日,沪深300净值1.046,上证50净值1.010,中证500净值1.081,中证1000净值1.095。

(一)

春节之前北向资金是

行情的主要推手

1月份北向资金大幅流入A股市场,当月净买入A股1413亿元,创下史上单月净买入金额新高,已经超过2022年全年净买入A股的总金额。

当下北向资金合计持有A股2.51万亿元市值,占到A股总自由流通市值38.56万亿元的6.50%,已经是A股市场不可小觑的一股力量。1月份包括高盛、摩根大通在内的众多外资机构纷纷看好A股的疫后复苏行情,外资加速流入A股市场,将行情推向了一个小高潮。

(二)

春节后国内复苏与美国加息

两条线主导行情走向

春节之后,由“复苏预期”推动的行情结束,市场开始关注国内经济能否真的复苏。节后首周,由于房地产销售高频数据不及预期,市场开始担忧国内复苏不及预期,此时外资买入力度也显著减弱,A股出现了一波短暂的调整。但很快,节后第二周房地产销售数据转强,市场又开始相信复苏已经到来。往后的一段时间里,部分高频经济指标出现波动,都会对A股短期走势产生扰动。

尽管统计局公布的1-2月份社零、固投、出口、工业增加值等等经济数据超预期,但市场普遍认为疫情封控期间的需求集中在春节前后释放,可能会导致1-2月的经济数据“偏高”。因此,市场仍在不断观察高频经济指标,来反复验证经济能否真的复苏。

另一方面,美联储加息预期的频繁变动也影响了A股的波动节奏。2月初,美国非农就业数据大超预期,瞬间扭转了此前加息预期下降的趋势。之后的一段时间里,各种通胀数据和经济数据持续超预期,不断推升美联储加息预期,导致美股下跌和外资流出A股市场,继而引发A股调整。到了3月8日,美国硅谷银行事件发酵,引发了美国银行业挤兑危机和瑞士信贷风险事件,风险事件导致A股出现了一波猛烈的回调。随后美联储立即采取扩表行动为银行业补充流动性,同时引导大银行向地方银行注入存款,缓解了这一场挤兑危机,A股也由此企稳反弹。

02

市场展望

(一)

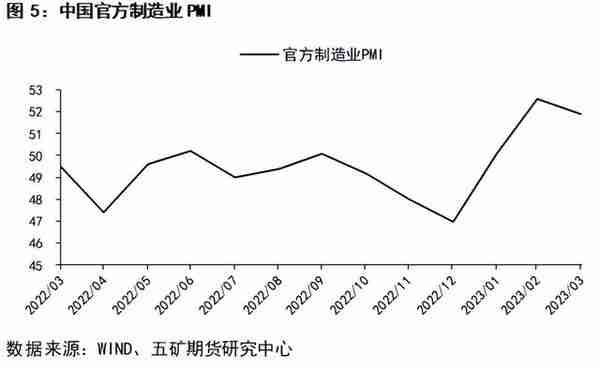

经济层面:3月份PMI超预期

PMI指标一般在每个月的月底公布,是统计局公布的经济指标中最早公布的一个,对观察经济状况有一定的领先性。最新公布的3月份官方制造业PMI为51.9,超出了市场预期的51.6,官方非制造业PMI为58.2,更是大幅超出了市场预期的55并创出12年新高。

此外,我们结合图3所示的近期房地产销售数据,可以观察到经济高频数据和低频数据出现了共振,共同指向当下经济复苏势头良好。接下来是年报和一季报业绩披露期,上市公司将在4月底之前上交去年四季度和今年一季度经营业绩的答卷。相信在经济持续复苏的背景下,去年四季度有望成为上市公司业绩低点,一季度将出现明显反弹。

(二)

政策层面:超预期降准落地

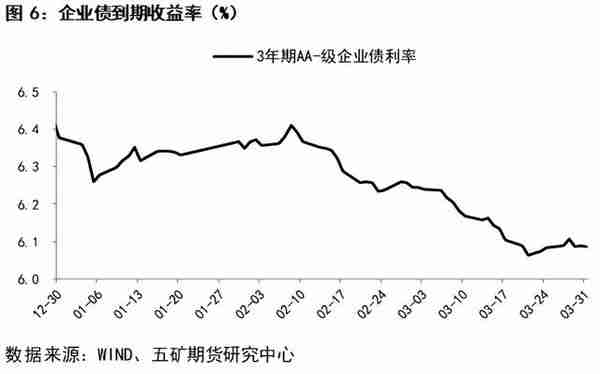

3月17日晚间,央行意外降准0.25%,释放约5000亿长期资金,在此之前,央行在3月15日已经超额续作MLF,且近期公布的经济数据并不弱,市场并不存在降准预期,此时降准传递出要推动经济继续向好的信号。

宽松的货币政策驱使市场无风险利率下行,而经济复苏、信心恢复又打通了资金流入实体的堵点,市场的信用利差下降。企业债利率是无风险利率与信用利差之和,不但可以反映货币政策的变化,也关系到企业融资成本,更是股票定价模型中的“分母”。因此,当下经济复苏叠加降准,将有力地提振股票市场。

(三)

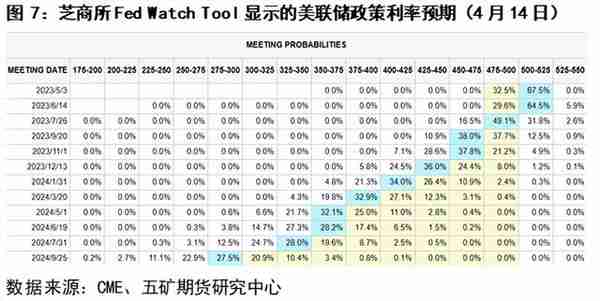

海外方面:加息预期下降

由于美国银行业风险事件尚未平息,继续加息有可能引发更大的风险,以及美国近期公布的通胀数据和就业数据下滑,美联储年内继续加息的概率已经大幅回落,目前最多仅有1次25BP的加息,而年底前大概率较有50BP的降息。加息预期下降使得以美股为代表的全球风险资产价格在近期出现了大幅反弹,有望提升A股市场的风险偏好。

(四)

资金层面:

北向资金重回大额净买入

与美联储加息预期下降同步的是,近期北上资金买入A股的力度在加强。3月的最后三周,北上资金单周净买入金额均超过100亿。考虑到历史上北向资金流入强度与美联储货币政策息息相关,我们认为北向资金流入的趋势将会在下一轮美联储降息周期中延续。

(五)

结论

当下经济复苏势头良好,接下来的财报季将确认去年四季度业绩低点,一季度企业盈利大幅反弹;央行超预期降准传递出要推动经济继续向好的信号,同时进一步降低了企业的融资成本;美联储加息预期下降,美股企稳反弹,有望提升A股风险偏好;美元开启宽松周期将驱动外资持续不断流入A股。

综上,我们认为股指上行的条件已经具备,二季度有望开启新一轮的上涨行情。

免责声明:本报告信息均来源于公开资料或实地调研,我公司及研究人员对信息的准确性和完整性不作任何保证,本报告中的信息、观点均反映报告初次公开发布时的判断,可能会随时调整;报告中的信息及观点不构成投资要约或买卖建议,投资者据此作出的投资决策及结果与本公司和作者无关。投资有风险,入市需谨慎。