一,2020年8月20日,最高人民法院关于修改《关于审理民间借贷案件适用法律若干问题的规定》的决定

第三十条 出借人与借款人既约定了逾期利率,又约定了违约金或者其他费用,出借人可以选择主张逾期利息、违约金或者其他费用,也可以一并主张,但是总计超过合同成立时一年期贷款市场报价利率四倍的部分,人民法院不予支持。

即将民间借贷利率上限规定为一年期贷款市场报价利率四倍,最新一年期贷款市场报价利率四倍为15.4%。

二,2021年1月1日实施的《最高人民法院关于新民间借贷司法解释适用范围问题的批复》中解释规定:金融机构不适用新民间借贷司法解释。

关于适用范围问题。经征求金融监管部门意见,由地方金融监管部门监管的小额贷款公司、融资担保公司、区域性股权市场、典当行、融资租赁公司、商业保理公司、地方资产管理公司等七类地方金融组织,属于经金融监管部门批准设立的金融机构,其因从事相关金融业务引发的纠纷,不适用新民间借贷司法解释。

三,温州平安银行一审15.4%,二审改判24%

2020年8月27日,温州市瓯海区人民法院作出一审判决,驳回了平安银行一笔本金16万余元及利息、罚息、复利总计8万余元的诉讼请求,并请平安银行按照起诉时一年期LPR的4倍(年利率15.4%)进行计算利息和复利。

平安银行不服,上诉二审法院

11月12日,温州市中级人民法院二审公开宣判,对平安银行温州分行按年化24%利率收取贷款利息的请求予以支持。

在二审中,温州市中级人民法院认为,根据新民间借贷司法解释第一条第二款的规定,经金融监管部门批准设立的从事贷款业务的金融机构及其分支机构,因发放贷款等相关金融业务引发的纠纷,不适用该司法解释。

四,三份2021年判决书显示,金融机构借贷利率不应高过民间借贷利率。

判决理由为:

“本院认为实践中非银行业金融机构在金融借款合同中常以利息、复利、罚息、违约金其他费用等-并约定,导致实体经济融资成本过高,违背了金融服务实体经济的价值本源。虽然非银行业金融机构借贷与民间借贷不同,且非银行业金融机构借贷的利息、复利、罚息、违约金、其他费用等总计融资成本的最高限制并无明确的法律规定。但就金融在市场经济中的定位而论,金融应为实体经济服务,促进资金这一生产要素在各产业和企业间良性流动,并分享实体经济发展中创造的价值。如果金融服务分享的剩余价值过高,会阻碍实体经济的发展,有悖于金融服务的根本。较金融借贷的市场定位而言,民间借贷是对金融服务实体经济不足的有益补充,而民间借贷的风险防控及承受能力相对于金融借贷较低。按照金融借贷与民间借贷的市场定位和风险与利益一致的市场法则,金融借贷利率不应高于民间借贷的利率。虽然目前法律对国家金融机构的借款利率上限暂无明确规定,但从我国法律对借贷利率限制及公平性社会危害性考虑,对于金融机构信用卡透支后的利息和违约金的利率上限应参照适用《最高人民法院关于审理.民间借贷案件适用法律若干问题的规定》的民间借贷利率上限即合同成立时一年期贷款市场报价利率四倍执行。

“符合《最高人民法院关于进一步 加强金融审判工作的若干意见》[法发 (2017) 22

号]第二条的司法指导意见精神。

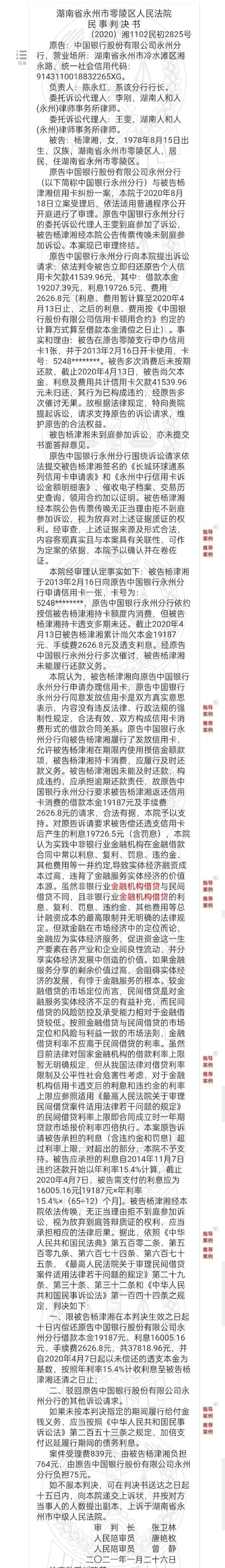

案例一

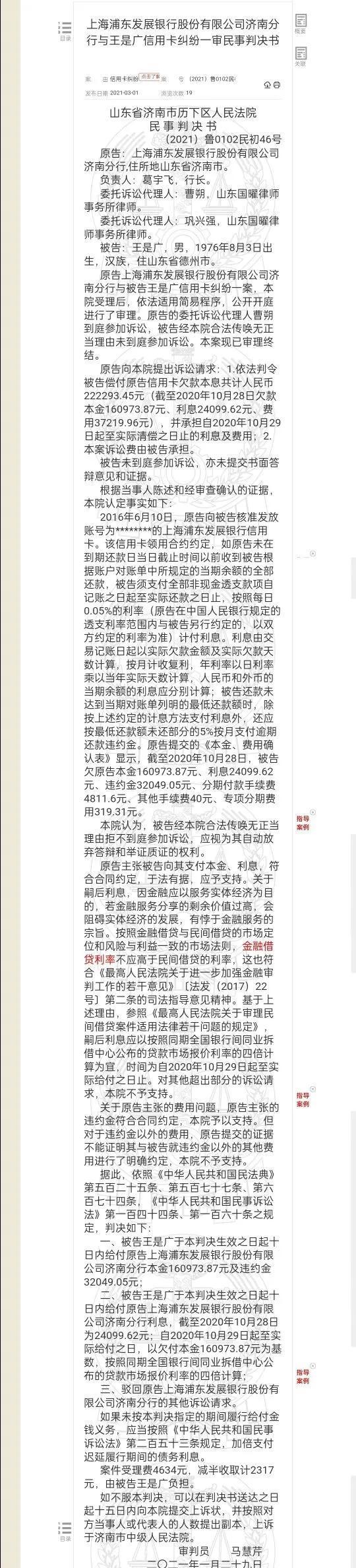

案例二

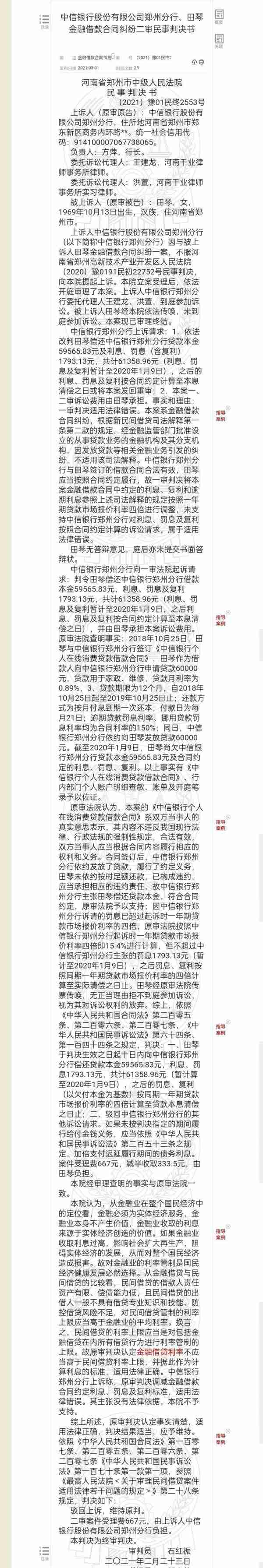

案例三

五,多收取利息可起诉主张返还

上海金融法院作出终审判决,撤销原审判决,改判中原信托返还田某、周某多收取的利息84万余元。。(详细见本头条号另一篇《上海终审:贷款机构应返还多收取利息》)