观点小结

核心观点:中性 6月上旬沥青表现出了转弱的苗头,主要体现为山东炼厂累库,但下旬因合同临期叠加价格下跌,出货好转,炼厂整体去库速度有所恢复。回过头来看,平衡表角度而言6月的供应缺口并不大,也就是说离供需平衡比较近,7月预计情况类似,矛盾不突出,沥青裂解价差的方向性并不明确,等待需求的继续恢复。

成本:中性 关注宏观对衰退预期的讨论,宏观表现进一步恶化则有可能导致原油形成趋势性下跌;从基本面来看,绝对价格下跌时月差和裂解维持强劲,低库存格局下,短期供应弹性偏低,而需求相对韧性,现实端有支撑,基本面不具备趋势性下跌的条件。

开工率:中性 整体开工率绝对值仍然不高,但山东开工率已达到历史同期偏高水平。根据当前的检修信息来看,6月产量预计环比提高23万吨,7月产量预计环比提高31万吨,最终兑现幅度仍待观察。

投机需求:偏空 社会库进入去库阶段,货物净流出,认为贸易商整体的囤货行为已结束。

刚性需求:中性 终端需求大体持稳。

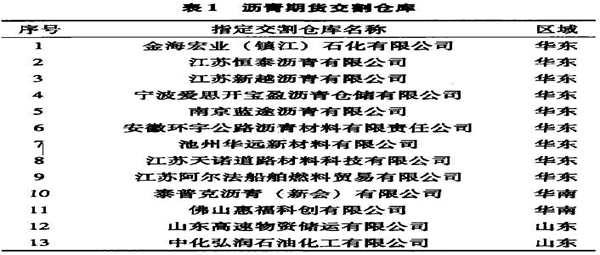

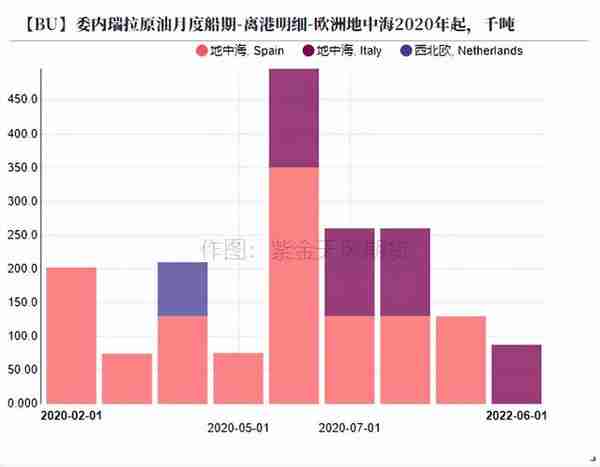

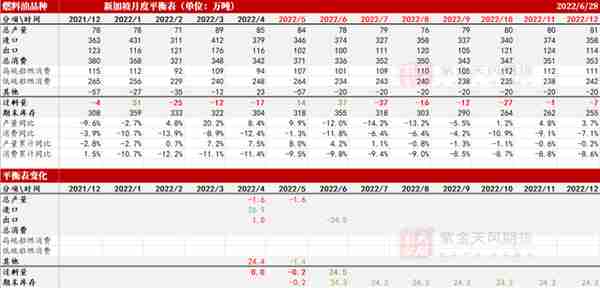

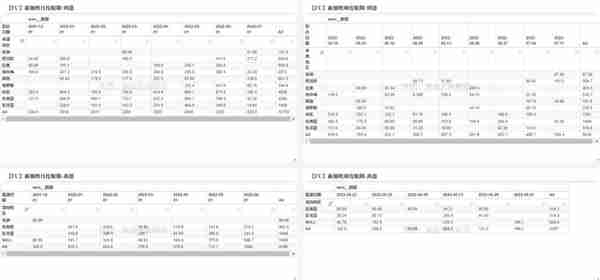

供需平衡表

- 5月进出口量、消费调整为实际值;根据检修情况调整6-7月产量。

数据来源:卓创,百川,隆众,紫金天风期货

美国可能放松对委内瑞拉的制裁

美国可能放松对于委内瑞拉的制裁——消息进展

- 5月17-18日

- 据普氏,5月17日媒体报道美国财政部将向雪佛龙公司发布许可,恢复其与马杜罗政府的谈判,同时以促进委内瑞拉执政党马杜罗政府和反对党的谈判,委内瑞拉副总统确认了该报道。马杜罗政府和反对党也同意开始新的对话,并将尽快公布重启政治对话的计划。

- 据路透,雪佛龙公司将获得的这项许可仅限于未来该公司在委内瑞拉的操作,不授权任何新的活动,美国也并没有最终决定是否更新雪佛龙公司当前有限的许可。雪佛龙公司是美国最后一个在委内瑞拉的产油商。目前雪佛龙公司的制裁豁免到期日为2022年6月1日。

- 据彭博,美国计划放松对于委内瑞拉石油的制裁是为了让该国原油更多地去往欧洲。美国将允许在委内瑞拉仍有操作的欧洲公司立即将石油转运至欧洲。增加委内瑞拉原油出口将有助于缓解当前全球的原油供应紧张,同时也有助于降低欧洲对俄罗斯能源的依赖。意大利的Eni SpA和西班牙的Repsol SA是仅存的在委内瑞拉开展业务的欧洲主要石油生产商,据称他们正在与拜登政府合作,将运往中国的委内瑞拉石油转运到欧洲。

- 5月19日

- 据彭博,如果美国允许雪佛龙公司恢复钻井,雪佛龙公司今年可将其在委内瑞拉的原油产量提升33%,达到200kb/d,明年可达300kb/d,2026或2027年可达500kb/d。Eni SpA和Repsol SA两家公司均和PDVSA有合资公司,可在一年内增加原油产量50kb/d,增幅约40%,但这些公司没有动力这么做,他们可能将关注PDVSA和合资公司的债务偿还。市场对于估算放松制裁的影响是有分歧的,有观点认为制裁移除并且条件具备的话,委内瑞拉石油产量可能增加200kb/d,可能将耗时18个月;也有不那么乐观的观点,认为到2023年12月委内瑞拉石油产量增量为100kb/d。

- 据普氏,美国一些国内的声音表示美国应该寻求国内的产量提升,而非寻求其他国家产量提升;美国不需要从俄罗斯进口石油,现在不需要转向委内瑞拉。

- 5月20日,据彭博,美国并没有任何计划来接受来自委内瑞拉的石油进口,即使拜登政府寻求放松制裁。

- 5月25日,美国正在等待委内瑞拉明确恢复与反对派的政治对话的日期。谈判双方在讨论关于谈判监督国的选择,委内瑞拉拒绝选择挪威,并坚持让俄罗斯出现在任何谈判中;反对派希望挪威出任这个角色。双方尚未确定首次会面的日期。

- 5月26日,美国并未邀请委内瑞拉马杜罗政府参加下个月的美洲峰会。

- 5月27日,美国财政部延长了雪佛龙公司在委内瑞拉继续操作的许可至12月1日,条款没有变更,仅限于允许雪佛龙公司进行对于安全或对于保护委内瑞拉资产而言必要的业务和活动,仍不允许雪佛龙公司进行新的投资或者出口委内瑞拉原油。美国在拓展雪佛龙公司的许可条款之前想看到马杜罗和反对派的谈判进展。

- 6月6日

- Eni SpA和Repsol SA两家公司的石油换贷款将恢复,即原油用于还债,委内瑞拉不能得到现金。两家公司最快将于7月开始把委内瑞拉原油运至欧洲,本月PDVSA并没有计划让两家公司提油。两家公司的量预计并不大,并且只能运往欧洲,不能转卖到其他地方。

- 拜登政府最终决定不邀请古巴、委内瑞拉、尼加拉瓜参加美洲峰会。

- 6月9日

- Eni公司预定了两艘船于6月在委内瑞拉装载合计100万桶DCO原油。目前Eni和Repsol两家公司可以提大概200万桶原油。两家公司共同拥有Cardon Ⅳ天然气项目,从PDVSA进口原油用于抵消该项目2022年的天然气销售款。Eni公司预计将在自有炼厂加工委内瑞拉原油。

- 通常而言贸易商需要付款至少1/3,油轮才能出发,其余的款项在最终买家收到货之后付清。但是去年以来不完整付款的油轮越来越多。PDVSA 5月起将大部分石油销售的付款条款转换为预付款,要求在船只装完货出发前买家先付全款。该付款条款最初于4月被讨论,并使得委内瑞拉5月石油出口明显下降,Merey库存接近于满库。更多的船只等待出发命令,这些船只所装载的原油接近370万桶。下游贸易商就该预付款条款向PDVSA讨价还价,希望Merey贴水降低来作为补偿,贸易商要求fob贴水降至-47$/bbl,而今年早些时候贴水为35-38$/bbl。

- 6月11日

- 6月10日委内瑞拉总统马杜罗宣布将和伊朗签署一份20年合作计划,涉及多领域合作,细节未披露。

- 一艘将为Eni公司提油的油轮于周五到达委内瑞拉水域,该船可装载65万桶原油。该船将是2020年后第一船在美国允许之下恢复石油换贷款协议的船只。目前PDVSA尚未安排Repsol公司提油。分配给这两家公司的原油出口量预计不超过委内瑞拉原油出口总量的10%。

- 6月12日,周六伊朗与委内瑞拉签署20年合作计划,合作涉及多领域,包括维修委内瑞拉炼厂和出口技术工程服务。

- 6月18日

- Eni公司租的第二条船——VLCC Pantanassa前往委内瑞拉准备装载200万桶DCO运往欧洲,Eni公司可以选择将部分原油卖给Repsol公司。该船将通过ship to ship方式装货。

- 美国财政部从制裁名单中删除了委内瑞拉前官员。

数据来源:普氏,彭博,路透,紫金天风期货

最新进展:Eni公司租的第二条船前往委内瑞拉装油

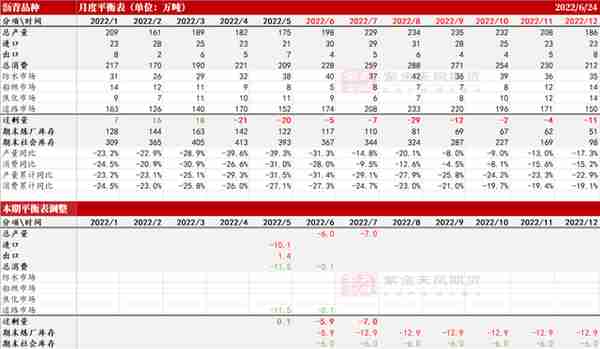

- 考虑到IMO2020对于炼厂的原料和装置结构有影响,参考2020年的数据,委内瑞拉出口至西北欧、地中海的月均原油量为21万吨,也就是说欧洲炼厂在不改变炼厂习惯的情况下,每个月可以消耗至少21万吨的委内瑞拉原油。

- Eni公司租的两条船计划装载的均是DCO原油,而非委内瑞拉的旗舰油种Merey。目前两船共265万桶约35-40万吨,在2020年的每月7.5-49.6万吨的范围内。

数据来源:隆众,紫金天风期货

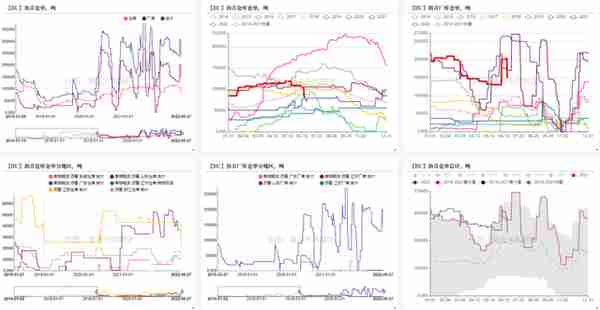

沥青基本面数据

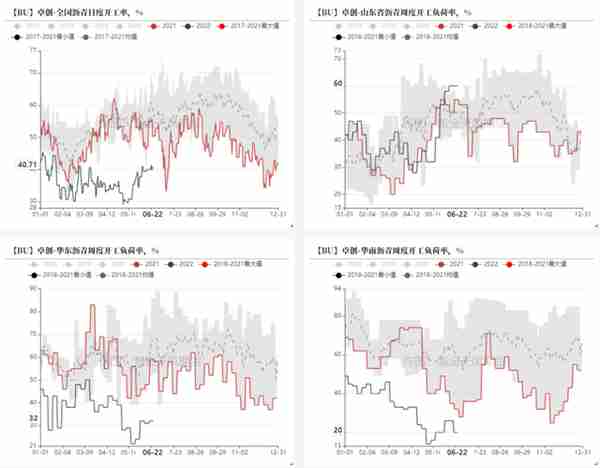

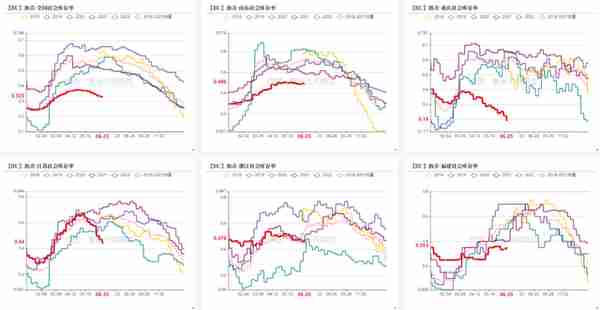

沥青开工率微升

- 开工率周度整体+0.7%至40.4%,华东+1%至32%,山东持稳60%。

- 生产负荷上升的包括:辽河石化、阿尔法。

- 生产负荷下降的包括:广西东油、凯意石化。

- 山东开工率已达往年同期偏高水平,华东、华南开工率从5月底低位回升,关注主营炼厂产量回来的进度。

数据来源:卓创,百川,隆众,紫金天风期货

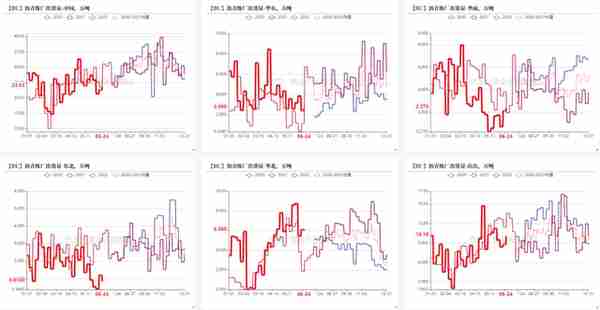

三季度相较于二季度产量重心未有明显抬升

- 根据检修信息得到的周产量预计三季度相较于二季度重心未有明显抬升,关注主营炼厂排产的恢复情况。目前来看6-8月平均周产量分别为45.8万吨、51.2万吨、52.3万吨。

- 远端产量预期因检修信息统计不全而误差较大,暂未体现在平衡表中。

数据来源:卓创,百川,隆众,紫金天风期货

沥青炼厂出货量山东上升明显

- 月底合同到期因素叠加现货价格下跌,山东炼厂出货量上升明显。

数据来源:钢联,紫金天风期货

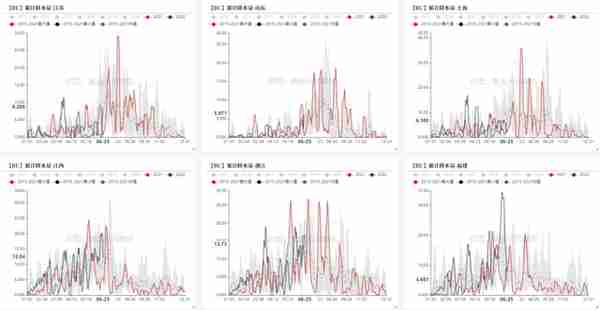

需求变化不大

- 需求数据分化,因资讯间数据有差异,使得推算的需求有差异,大体上呈震荡态势。

- 按百川口径数据,本周刚需+2.4至50.2万吨,刚需+投机需求之和+2.7至45.0万吨。

数据来源:百川,隆众,紫金天风期货

近期降水偏多,不利于施工

- 近期降水偏多,山东、江西、浙江、福建降水较往年同期均值偏高。

- 未来10天华南沿海、华北黄淮、东北等地多雨,累计降雨量较往年同期偏多。

数据来源:路透,紫金天风期货

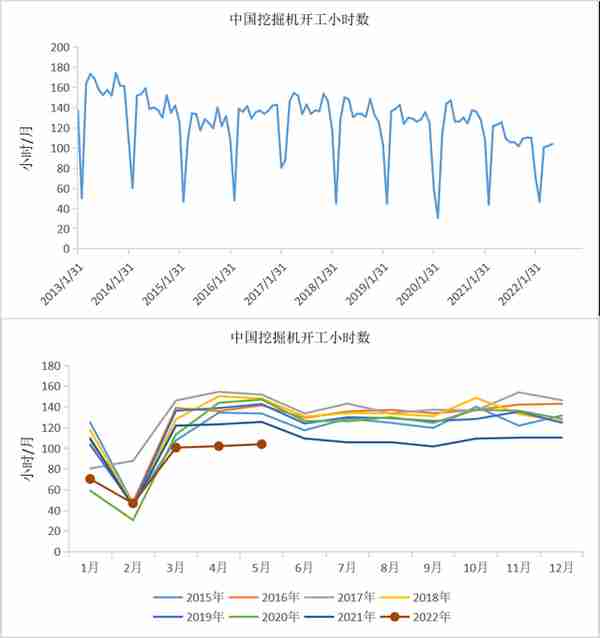

机械活动强度环比未见明显提升

- 5月的挖掘机开工小时数未见明显提升,环比微升至104小时,同比降低17%,并且低于2020年同期。机械活动强度仍待恢复。

数据来源:wind,紫金天风期货

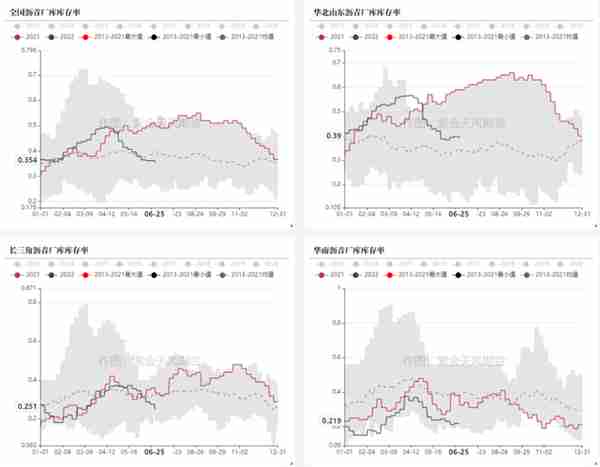

炼厂整体库存下降

- 炼厂库存整体-0.8%至35.4%,华东-2.5%至25.1%,华北山东-0.8%至39.0%。

- 月底因素叠加现货价格下跌,炼厂出货有好转,开工率变化不明显的背景下,炼厂库存表现为去库。

数据来源:百川,紫金天风期货

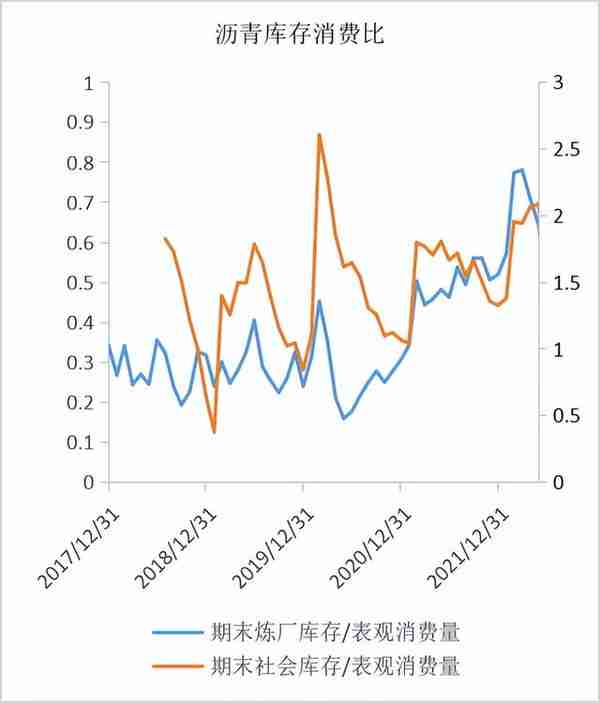

社会库存整体持续去库

- 社会库存整体-0.6%到32.5%。社会库去库说明已有贸易商从社会库发货,使得社会库的货物净流出。

- 社会库存绝对值明显低于往年同期,但是库存消费比相较于去年是更高的,也就是说如果消费不继续提升的话,下半年社会库存的缓冲作用可能也是够用的。

数据来源:百川,紫金天风期货

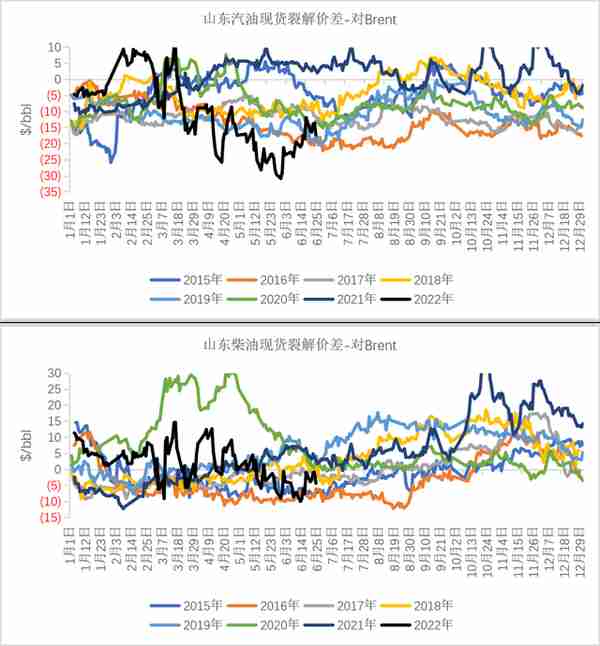

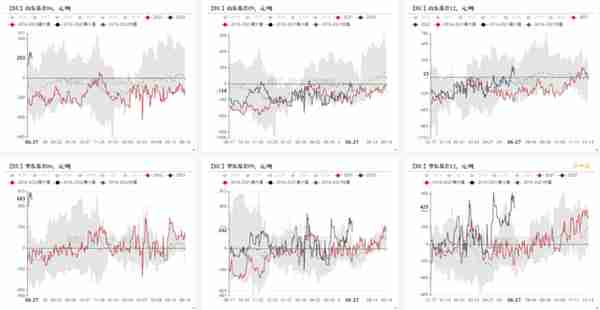

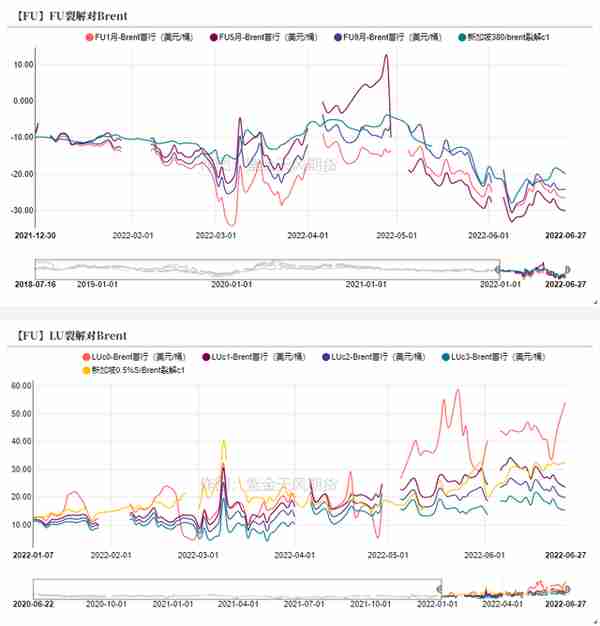

油品现货裂解价差震荡

- 原油震荡,油品价格震荡,裂解价差震荡。

- 山东现货裂解价差:汽油-17.3$/bbl,柴油-4.3 $/bbl,沥青-20.6$/bbl。

数据来源:wind,卓创,紫金天风期货

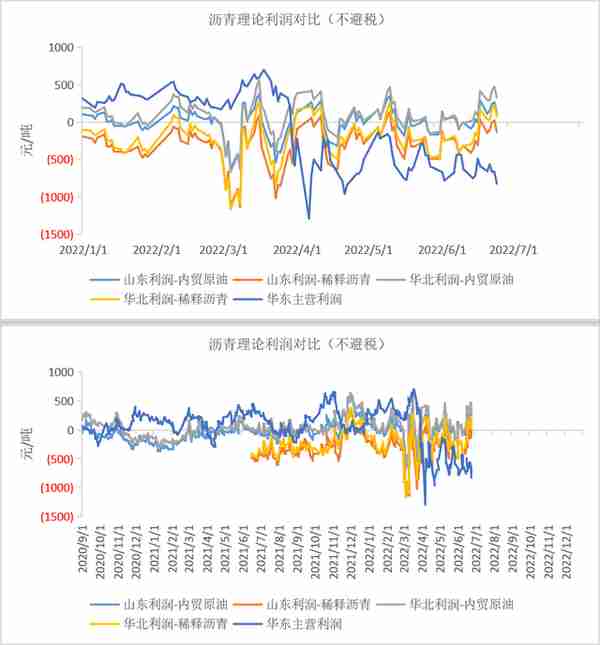

沥青现货综合利润震荡

- 山东地炼加工内贸原油的利润为+120元/吨。

- 山东地炼加工稀释沥青的利润为-134元/吨。

数据来源:wind,路透,卓创,紫金天风期货

沥青现货价格涨跌互现

- 山东、河北的期现套利较为活跃,基差报价较多,在沥青期货跟随原油下跌时,基差报价对应的现货价格跟随下跌,带动绝对值报价也下跌,所以山东、河北现货价格和期货的相关性高于其他地区。

- 成本端原油回落,沥青期货价格回落,期现商积极出货,现货价格重心也下移。

数据来源:卓创,wind,紫金天风期货

沥青山东基差高位回落,现处于合理位置

- 基差主要关注山东基差。一是山东期现套利、基差交易频繁,期现货联动紧密;二是最便宜可交割货定价原理的角度来看,期货大部分时间锚定山东现货,山东、华东之间跨区价差的存在使得华东会出现正基差。

数据来源:wind,紫金天风期货

沥青裂解价差震荡

- 平衡表显示6-7月供需接近平衡,矛盾不大,并且平衡容易摇摆,方向不明确,沥青裂解价差表现震荡。

数据来源:wind,天风期货研究所

沥青厂库仓单注销5.6万吨

- 沥青厂库仓单注销5.6万吨,根据仓单提货规则,这部分仓单大概率7月准备提货。

数据来源:wind,紫金天风期货

燃料油数据跟踪

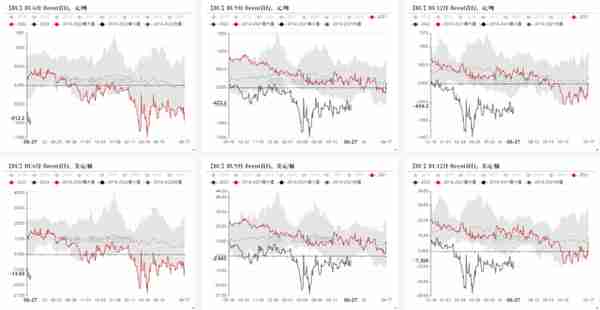

新加坡燃料油市场概况

- 高低硫燃料油仍然分化。

- 高硫

- 380 CST:裂解价差6月24日开始回落,边际走弱,现货贴水也在走弱,月差持稳。供需角度来看,需求稳定,供应方面来自中东的供应6月环比增加,另外在欧美制裁俄罗斯的背景下,亚洲将是俄罗斯燃料油的主要目的地。

- 发电需求:市场预期中东国家将增加HSFO采购量来为夏季发电需求做准备,对于市场情绪有一定的支撑。燃料油相对于LNG的性价比高,将吸引发电燃料采购转向燃料油。另外需要关注南亚国家整体的经济情况,孟加拉国已采取了一些措施来降低用电需求、限制天然气消费。

- 低硫

- 0.5%S:近期低硫燃料油裂解价差震荡,现货贴水和月差走强。柴油裂解价差仍然在高位,柴油、蜡油类的低硫燃料油调和组分仍然偏紧。前期东西套利窗口打开,7月到货量预计增加但不足以缓解供应紧张,目前东西套利窗口关闭,预计8月新加坡低硫到货量可能减少。东南亚的一些炼厂也增加了低硫燃料油的供应但亦不足以缓解供应紧张。

供需平衡表

- 4月数字调整为实际值,根据原油进口量调整4-5月产量,5月库存调整为实际值,根据目前的出口情况调低6月出口量。

数据来源:路透,MPA,紫金天风期货

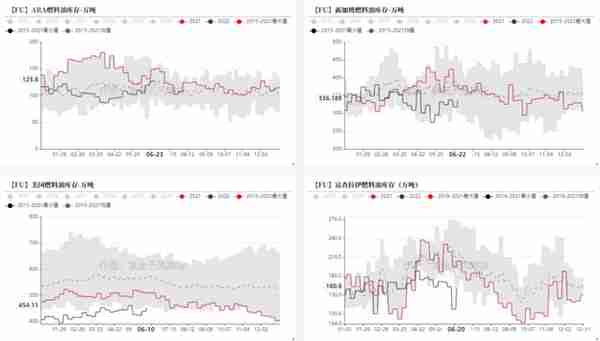

燃料油库存——新加坡小幅上升

数据来源:路透,普氏,紫金天风期货

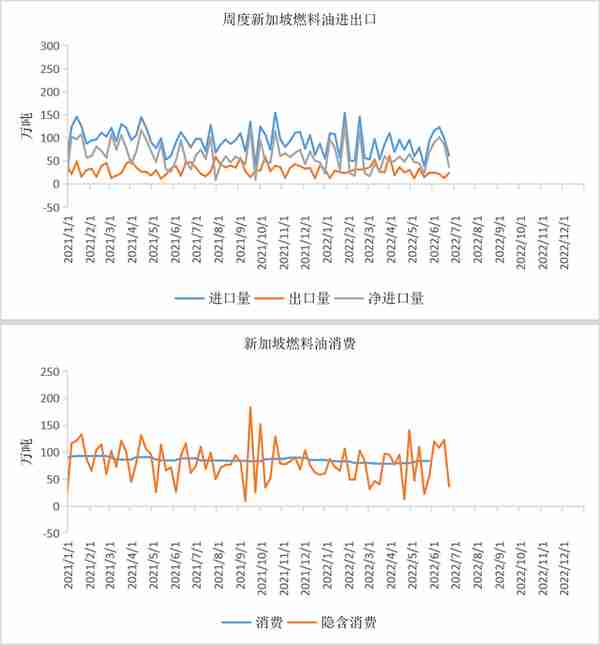

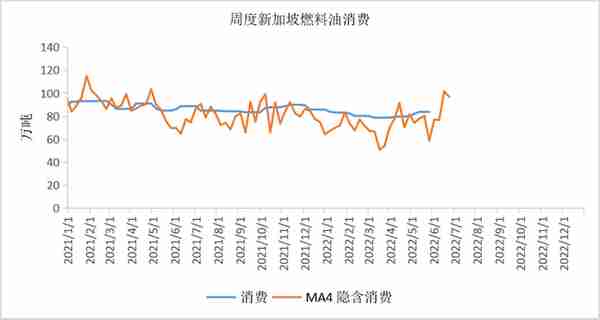

新加坡净进口量下跌

- 新加坡净进口量下跌,库存上升,周隐含消费降至36万吨,MA4隐含消费为97万吨。

数据来源:路透,紫金天风期货

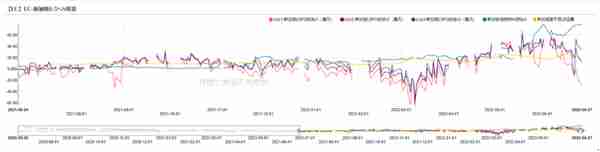

燃料油裂解价差震荡

- 高硫燃料油裂解价差震荡,重心略有抬升,贴水回落,月差较稳,整体而言边际走弱。

- 低硫燃料油裂解价差震荡,贴水和月差走强,整体而言边际走强。

数据来源:路透,紫金天风期货

新加坡月度进出口情况(单位:千吨)

- 船期数据暂不能将高低硫燃料油准确剥离开来。

- 定性而言,俄罗斯、中东货认为以高硫为主,按目前数据,7月中东货到新加坡环比降低,俄罗斯货略有增加,二者之和环比明显降低。

数据来源:路透,紫金天风期货

俄罗斯月度进出口情况(单位:千吨)

- 俄罗斯离港量到本周尚未回落。

数据来源:路透,紫金天风期货

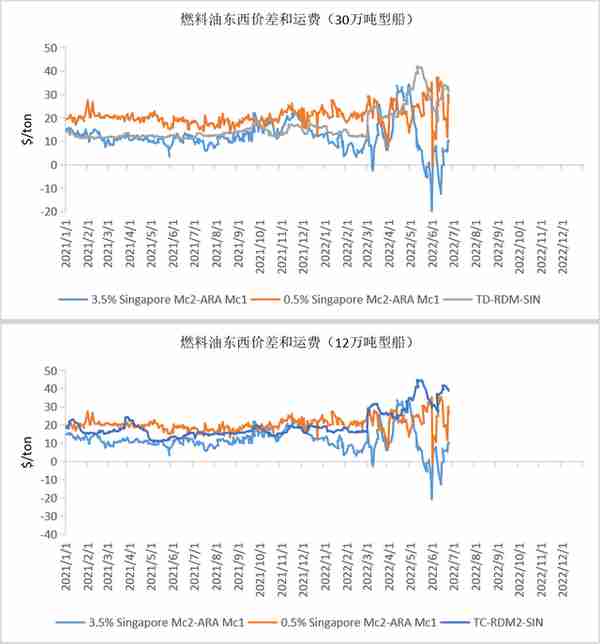

燃料油EW波动较大

- 高硫燃料油ew反弹至10$/ton以上。

- 低硫燃料油套利窗口关闭。

数据来源:路透,紫金天风期货

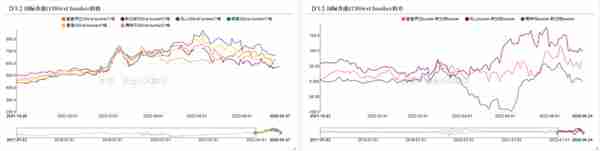

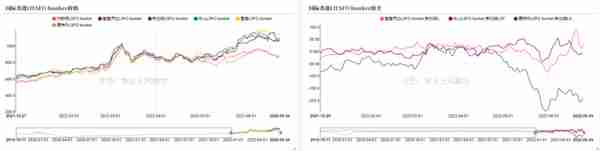

Bunker价格震荡

数据来源:路透,紫金天风期货

内外价差回落

数据来源:路透,wind,紫金天风期货

作者:王佳瑶

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。