作者:张元

投资咨询:Z0015860

糖是天然甜味剂,是我们日常生活的必需品。我国是世界上最早用甘蔗制糖的国家之一,至今已有2000多年的历史了。而在期货市场上,白糖也是国内上市最早的一批期货品种,因其价格波动幅度大、走势诡异的特点而获“妖糖”之称号。

今年春节之后,白糖期货盘面大幅跳空高开,直到现在,仍旧表现强势,吸引了投资者的广泛关注。今天我们就深入探讨一下当前白糖的供需格局以及相应的交易思路。

在分析一个品种的供需格局之前,我们需要了解该品种的分析框架,这样才能明确哪些因素需要重点分析。

01

白糖研究框架

1、白糖价格走势的周期性特征

和很多农产品一样,白糖的种植生产具有明显的周期性特征,进而导致了其历史价格的波动也呈现出相应的周期性变化。

叠加美原糖和郑州白糖的历史价格走势之后,我们从上图能够很清楚地看到这种价格波动的周期性。

通常价格下行期持续三年左右,而上行期持续2年左右,简称三熊两牛。

而这种周期特征地背后是因为甘蔗的宿根种植。宿根蔗是指上季甘蔗收获后,留在地下的蔗蔸侧芽萌发出土,经过栽培管理而成的一季甘蔗。宿根蔗是一项“双利”的栽培制度。对农民来说,宿根蔗可以省种、省工,降低甘蔗生产成本;并且宿根蔗早生快发,田间管理比春植蔗提早30~60天,可以错开农时,利于安排劳动力。对于糖厂,宿根蔗成熟早,糖分高,有利于提早开搾,提高榨季早期蔗糖分。

除了周期性,从上图我们还可以看出,郑州白糖期货和美国ICE原糖的价格走势具有强烈的正向相关性。

2、国际糖价研究框架

从供给端看,国际白糖的主要出口国是巴西、印度和泰国。在分析供应量的时候,我们重点关注产量、库存以及相关出口政策。

这里需要重点关注的是巴西白糖的产量,巴西是全球最大的白糖生产国,年产量在3000-4000万吨。其弹性非常大,波动幅度可达1000万吨之多(作为对比,中国一年的白糖总产量也就1000万吨左右)。

这是因为甘蔗,既可以用来榨糖,也可以用来生产含水乙醇,如果生产的乙醇多了,糖的产量就少了。在巴西国内,混合燃料汽车占比超过80%,车辆大部分可以在化石燃料和生物燃料之间灵活切换,其中代表性的就是含水乙醇和汽油的相互替代。消费者根据汽油和乙醇的经济性比价可以以任意比例在混合燃料汽车中加入C类汽油或含水乙醇作为燃料。

这样乙醇与原油之间,就形成了替代关系,原油价格为外生变量影响乙醇价格进而影响白糖的产量与价格。

印度白糖年产量也超过3000万吨,是全球第二大产糖国,但是自身消费量也大,每年能用于出口的白糖通常在1000万吨以内。所以在对印度白糖供给的时候,要特别关注其出口政策。

泰国白糖年产量并不高,也在1000万吨左右,但是绝大部分用于出口,使得其成为全球第二大的白糖出口国。

3、国内白糖研究框架

我国是重要的食糖生产国和消费国,糖料种植在我国农业经济中占有重要的地位。20/21年度,我国是全球第四大食糖生产国,第三大食糖消费国,第二大食糖进口国。

全球糖的需求稳定,每年需求波动大约维持在5%以内的变化水平,这导致了糖的波动主要以供应端变化为主,同 时受到种植周期的制约。

我国食糖消费具有一下特点:

一是食糖消费具有季节性,相应的出现食糖的销售、消费旺季,(利润传统的春节、中秋节以及夏季冷饮的消费旺季等)和淡季(利润每年的5、6月份)。

二是食糖消费与区域经济发展水平和居民收入水平有一定的关系,但与居民的饮食习惯关系更为密切,例如经济发达的珠三角、长三角和京津地区是我国食糖消费的注销区。

三是我国食糖工业消费占主要部分。

四是食糖消费受替代品的影响较大,如淀粉糖的生产和销售直接影响食糖的消费量和消费的发展空间。

五是食糖消费具有刚性特点,食糖消费的价格弹性很小。

贸易上,我国食糖以进口为主,出口很少。目前白糖进口实施配额制度。曾经在2015-2018年之间白糖走私进口量很大,随着海关打击走私力度增大以及配额外进口由审批制改为备案制之后,非海关进口量锐减。

小结

1、白糖价格走势具有明显的周期性,大致表现为三熊两牛,跟甘蔗的宿根种植相关,最近几年周期性变得扁平化;内外盘白糖走势上具有明显的正向相关性。

2、国际白糖市场出口前三的国家分别是巴西、印度和泰国,巴西白糖产量和印度出口量的波动范围较大,是影响国际糖价走势的主导因素;

3、全球糖的需求稳定,每年需求波动大约维持在5%以内的变化水平,这导致了糖的波动主要以供应端变化为主,同时受到种植周期的制约。

4、中国白糖供需格局相对稳定,每年约1000万吨左右的产量、1500万吨左右的需求量,缺口由进口和上期结转库存补充。进口实时配额政策,配额内进口关税15%,配额量194.5万吨,配额外进口关税50%。

02

2022/2023榨季白糖供需格局

ISO全球食糖产量:国际糖业组织(ISO)11月将全球 22/23 年度全球糖市供应过剩提高至 620 万吨, 高于8月预估的560万吨,21/22 年度为短缺 170 万吨。22/23 年度全球糖产量预计上升,至创纪录高位的1.821亿吨,高于预期的1.819亿吨,主因是巴西产量预计将从 3545 万吨增加至 3805 万吨,泰国糖产量预计将增加至 1050 万吨,澳大利亚、俄罗斯和南方等国也有小幅增产,全球消费量预计将从预估的 1.763 亿吨下调至 1.760 亿吨。

就全球食糖的供需格局而言,虽然各机构对 2022/2023 年度国际糖市的过剩量预估并不一致,但对食糖产量过剩的预期已达成共识。

接着我们分别看看三个主要出口国的供需格局:

巴西:

巴西白糖榨季:中南部5月至12月,北部9月至翌年4月,产量9:1。基本上可以认为2022/23 年度巴西甘蔗压榨已基本结束。

而据巴西糖业协会UNICA报告:2022/23 榨季截至 1 月 16 日中南部累计压榨甘蔗 5.42087 亿吨,同比增加 3.73%;累计产糖 3348.3 万吨,同比增加 4.43%;累计产乙醇 276.73 亿公升,同比增加 3.29%。预计最终糖产量为 3350 万吨左右。

印度:

印度糖业协会(ISMA)于 2022 年 10 月和 12 月先后两次预估该榨季印度食糖预计增产,将再创新高、达到 3580 万吨。在保证了国内预计 2780 万吨的国内消费后,印度预计将有 800 万吨-900万吨的食糖出口需求,扣除第一批 600 万吨的出口配额之后,预计仍将有200万吨左右的食糖可供贸易出口。

ISMA最新数据显示:2022/23 榨季截至 1 月 31日,印度食糖产量为 1935万吨,较去年同期 1871 万吨上升 64万吨,符合增产预期。

泰国:

作为全球第二大食糖出口国泰国境内生产的食糖 75%左右都是用于出口的。美国农业部(USDA)预测 22/23 榨季泰国的食糖产量将恢复至 1050 万吨,比 21/22 年的 1016 万吨的产量继续小幅增加 30 余万吨。22/23 年度该国出口预计将增加 100万吨至1100万吨上下,国内食糖消费量为252万吨,比 21/22 年稳中略增10万吨,与2023 年经济稳定复苏的预期一致。

泰国目前处于榨季初期,因为天气原因,较往年同期略有延后。短期泰国糖源较少,对国际市场贸易流影响有限,更多是对其新榨季生产的预期和出口变动预估上。

03

近期国际糖市主要影响因素

1、巴西上调 A 类汽油价格

1月24日,巴西国家石油公司将把炼油厂销售给经销商的汽油(A 类汽油)平均价格提高 7.47%,至 3.31 雷亚尔,该政 策于 1 月 25 日生效。这是巴西石油公司时隔约 50 天首次调整 A 类汽油定价,而此前巴西为了抑制通胀,国内油价一直低于国际平均价格。

考虑到加油站出售的汽油(C 类汽油)成分必须由 73%的炼油厂销售给经销商的汽油(A 类汽油)和 27%的 无水乙醇混合而成,C 类汽油的价格主要由五个部分构成,除了 A 类汽油价格成本外,还有无水乙醇成本、分 校及转售成本、州税和联邦税。

由此可见,此次 A 类汽油价格上调幅度无法等比体现在 C 类汽油价格上。XP 的 经济学家 Tatiana Nogueira 估计,炼油厂的提价将导致汽油零售价上涨约 3.7%。

理论上,这一政策将影响醇油比价,进而影响巴西白糖产量。

不过考虑到目前醇油比价处于高位,即使 C 类汽油价格上涨 3.7%,醇油比价仍高 于 70%的阈值,也就意味着乙醇燃料的性价比预计仍低于汽油,或无法刺激乙醇生产商加大乙醇生产的意愿。众所周知,巴西众多糖厂既能生产糖也能生产乙醇,糖醇比一直是影响巴西食糖产量的主要因素之一。此 前含水乙醇折糖价格持续处于 15-16 美分/磅左右。在巴西宣布上调汽油价格后,虽然圣保罗含水乙醇价格出现上涨,但是折糖价仍深度贴水于原糖价格。

综上分析,本轮上调汽油价格对原糖的驱动大部分停留在消息层面的刺激上,目前很难改变巴西高制糖比以及高食糖产量的预期。

2、印度产量和出口量出现不确定性

印度政府在 1 月中旬表示,受到恶劣天气的影响,主要生产邦的甘蔗单产预计有所下降,这导致对食糖产量预估将有所下调。这也就意味着,在扣除印度国内食糖消费,可出口的食糖数量大幅下降。

根据印度糖厂协会(ISMA)公布的数据,2022/23榨季截至1月28日,糖厂已签订了约600万吨食糖出口合同(第一批),其中180万吨已经发运。市场原本预计印度还有第二批的出口配额约200-300万吨,若减产预期兑现,预计本榨季印度出口量将降至700万吨左右,在扣除已经发放的600万吨第一批出口配之后,意味着第二批食糖出口配额或在100万吨左右。

综合上述分析,我们可以看到,当前巴西榨季结束,泰国处于榨季初期,印度成为全球食糖供应的主力。印度产量的分歧、出口政策的不确定性是造成目前国际糖市贸易流紧张预期的主要原因。

在印度定价的时间窗口内,预计继续维持强势,直到巴西开榨集中供应原糖之后。3月之前巴西新一榨季的糖难以集中供应,原糖贸易流阶段性偏紧,预计短期03合约维持强势。

而23/24榨季巴西可能提前进入榨季,以目前的情况来看,虽然榨季结束,但巴西白糖出口积极性很高。新榨季可能提前到4月份开始,且仍将维持高的糖醇比结构,国际糖市的供应将回归宽松格局,价差结构将继续呈现近强远弱。

风险:谨防印度出现超预期减产和进一步削减出口。

04

国内白糖供需格局分析及操作建议

目前国内进入榨季高峰,产量增幅明显,截止12月底,本制糖期全国共生产食糖325万吨,同比增加47万吨;消费情况较去年有一定恢复,但库存仍然偏高。工业库存处于175万吨的高位,同比增加25万吨。春节之后国内将进入消费淡季,供应压力和库存压力客观存在,郑糖走势短期受外盘带动,中长期上行压力仍大。

春节后,随着外盘原糖大涨,国内进口原糖成本增加利润减少。配额外进口原糖加工利润倒挂,亏损加剧。

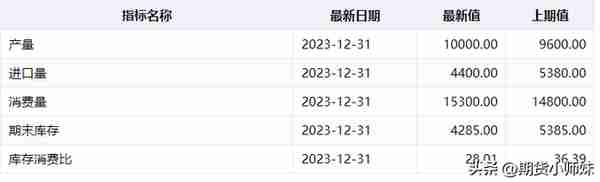

USDA中国食糖供需平衡:产量调高40万吨,需求调增50万吨,缺口主要以库存补充,进口需求受配额外进口原糖加工利润倒挂受到抑制。

郑糖走势观点:1月中下旬之后,国内郑糖盘面在美原糖带动下持续走强,不过在力度上明显弱于外盘。春节后广西现货价格大幅上调,下游具体成交情况有待进一步观察。

基于对美糖近强远弱的判断,加上国内白糖供应和库存压力明显,整体或将呈现高位的震荡格局。而一旦美糖走出印度当前的不确定性,郑糖可能出现较大幅度的回调。后续则进入到横向的宽幅区间震荡格局之中。

对于当前处于高位震荡的05合约,操作思路上一个是做近期的高位的高抛低吸,参考震荡区间5800-5950。另一个偏中长期的操作思路则是利用期权,选择轻度虚值的行权价,购入认沽期权,做后续回调的预期。