信托参与特殊资产业务模式探讨

特殊资产信托不等于不良资产信托业务,从广义上,还包括流动性纾困、债务重组业务、困境项目续建等涉及非金融特殊资产的业务种类。自2016年以来,越来越多的信托公司尝试开展特殊资产业务,遵循回归本源、服务实体的政策导向,实现经济与社会效益双赢。建信信托先后参与云南锡业和武钢集团两个债转股项目,陕国投、爱建、昆仑等信托公司入股地方资产管理公司,中航信托、杭州信托开展多个特殊资产处置项目,平安信托更是在2019年把特殊资产投资作为公司转型发展重点,在公司层面成立了专门的特殊资产投资事业部,并快速落地首单业务。

从落地业务情况看,大多数信托公司参与特殊资产业务以试水为主,业务模式仍在探索和梳理中,如不考虑不良资产证券化业务,每年投资规模在100亿左右。按照风险暴露和资产处置的前后阶段来看,信托参与特殊资产业务大致可分为项目流动性纾困、债券特殊机会投资、困境债务重组、不良债权投资、特殊资产证券化、企业破产重整、司法拍卖配资七大类场景。下文将探讨信托在七类场景中的具体业务模式,其中部分模式已经有落地案例,部分仅是理论设计,仍待后续展业中完善优化。

项目流动性纾困

多数信托公司在参与特殊资产业务时,都会从自身最熟悉的地产市场着手。当前,由于监管的持续收紧,传统拿地配资式的房地产信托业务展业难度加大且收益显著下降。信托公司开始将展业方向拓展至存量市场,寻找市场出清过程中的特殊投资机会。由于房地产市场持续分化调整,不断有中小开发商因经营不善被迫离场,产生了不少因流动性缺失而被迫“烂尾”的地产项目。信托公司针对出现流动性困境的房地产企业,或对于烂尾楼有盘整能力的专业运营机构,在充分尽调项目本身、案外因素、退出路径的基础上,联合头部开发商、房地产包销团队、金融持牌机构,续建运营原开发商留存的困境项目。

典型案例:中航信托-天启(2018)535号中苑特殊资产集合资金信托计划。信托计划资金用于向卡罗尔地产(项目公司)发放信托贷款,资金最终用于向信达陕西分公司收购其持有的陕西宝太房地产开发股份有限公司的债权。中航信托持有卡罗尔地产51%股权,剩余49%股权为借款提供借款担保。中苑地产对信托持有股权提供到期回购,并按年支付资金占用费,中苑地产、华科生物及其实际控制人对中苑地产的回购义务及信托借款本息提供连带责任担保。

从业务定位和社会效益等角度看,流动性纾困模式在未来拥有着广阔前景。首先,与传统房地产业务主要参与增量市场不同,流动性纾困的主战场在资源错配的存量资产,目的是为了盘活陷入困境的存量资源,实现资源的流动与再配置。随着房地产行业持续调控,招拍挂方式获地的行政附带要求越来越多,项目利润趋低、风险提高,预计会有更多的优质房企转向存量市场,而续建运营也能优化优质房企的资产结构,进一步提升其实力。其次,“烂尾”地产项目往往会给当地政府带来一定的负面声誉影响,有的甚至牵扯到一些复杂的社会矛盾。盘活困境项目本身除了经济效益,还有非常好的社会效益,有利于发挥存量资源作用,维护地方政府形象,消解社会矛盾,保持社会和谐稳定。

债券特殊机会投资

近年来,我国债券市场快速发展,市场规模已达105万亿元,其中公司信用类债券25万亿元,均位居全球第二位。但迅速发展的同时,债券市场信用风险也在不断积聚。信托公司可以在分析信用风险成因的基础上,挖掘债券市场特殊机会,既能获取远超过一般债券投资的投资收益,也符合信托融资类业务规模压降背景下向投资类业务转型的需求。经过研究,当前潜在的参与模式有如下两种。

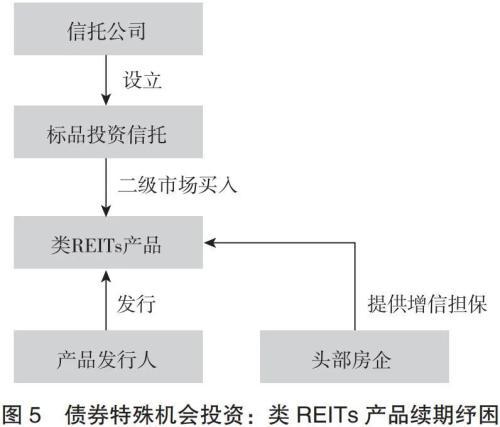

1.类REITs产品续期纾困

REITs,全称Real Estate Investment Trust,即不动产投资信托基金,是一种通过发行股份或受益凭证汇集资金,由专门的基金托管机构进行托管,并委托专门的投资机构进行房地产投资经营管理,将投资综合收益按比例分配给投资者的一种信托基金。我国目前尚未推出海外成熟资本市场的公募REITs产品(即标准REITs),但在现有监管法律框架下推出了在功能上与标准REITs具有一定相似性的“类REITs”产品。截至2020年5月15日,我国共发行涉及类REITs产品超过70只,市场存量规模较大。

类REITs产品市场主要蕴含发行主体流动性纾困特殊机会。目前市场中产品项目期限普遍长达18年或以上,每3年末附票面利率调整权和投资者回售权,即每3年滚动发行,项目有效久期仅3年,投资者退出高度依赖发行人的再融资能力和基础资产处置变现能力。类REITs产品发行人中民营企业占比较大,受地产周期及自身经营因素影响,流动性风险频发,如其正佳广场、南京三胞、福晟地产等相继出现流动性问题,当投资者在3年期行使回售权时,困境民营企业无力实现类REITs产品的续期发行。

另一方面,相较于其他债券,类REITs产品底层资产多为购物中心、写字楼、酒店及长租公寓等可以实现稳定现金流的优质资产,投资风险相对可控。信托公司可以针对出现流动性风险、无力实现回售的发行人,设立投资类信托全额承接类REITs产品份额,并追加头部房企担保等增信措施,持有至下一回售行权期向市场或相关流动性支持承诺方回售持有份额实现退出。

典型案例:平安信托标品纾困业务。平安信托成立标品投资信托产品认购处于约定回售期的招商创融-福晟集团资产支持专项计划优先A及优先B份额共计16亿,协助该单产品完成续期滚动。同时,平安信托、福建福晟、招证资管与引入的头部房企签署合作协议,由头部房企就标的资产支持证券及底层资产涉及的风险承担连带责任保证,保证投资安全。

2.高收益债券投资

高收益债(High-yield Bonds),通常指的是一些信用风险大、收益率高的债券。在国外市场比如美国,通常将其界定为信用评级低于投资级(BBB)的信用债券,在标准普尔和穆迪的体系中,分别指的是BBB和Baa以下的债券。在国内市场,由于信用评级区分度小,很难用评级去判定是否高收益债,因此通常将估价收益率高出同期限国开债收益率300-400BP的债券认定为高收益债。从国际经验看,高收益债来源包括“堕落天使(Fallen Angle)”“明日之星(Rising Star)”杠杆收购等几大类。“堕落天使”指的是原来属于投资级别,由于公司经营状况恶化,导致信用资质下降至较低的投机评级的债券。“明日之星”多指中小企业在快速成长阶段,无法通过银行、股市等渠道实现融资,所以选择发债融资,但因无法提供抵质押资产而被要求支付较高的风险报酬而形成高收益债。此外还会有一些杠杆收购,通过发行高收益债券募集资金来收购股份。

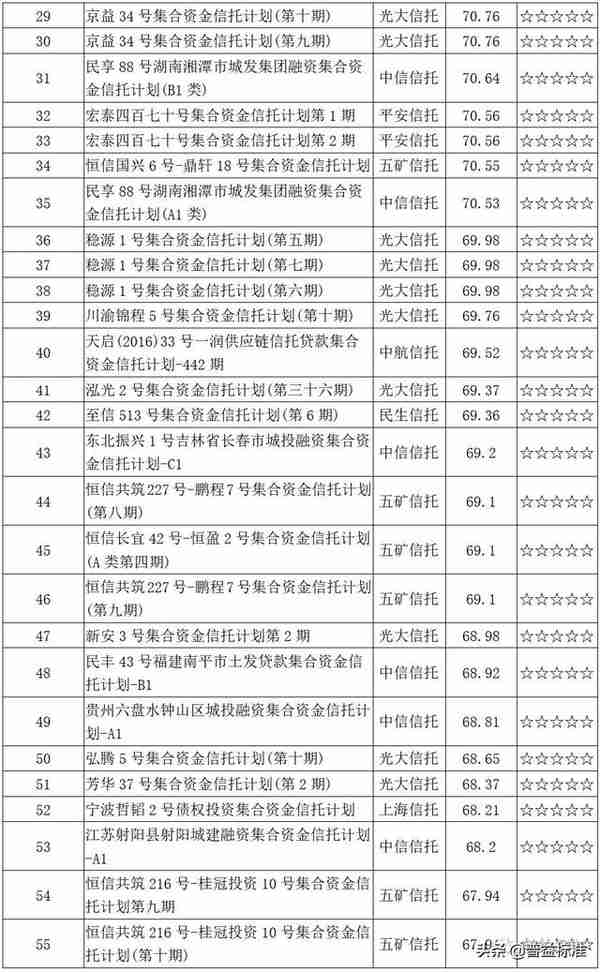

根据中债资信的研究结果,国内高收益债券中,公开发行的债券数量占比44%,金额占比48%,剩余为私募债券。从评级来看,高收益债发行主体中AA级主体最多,不乏中高评级主体。从债券类别看,城投高收益债占样本量比例达到40%,金额占比达到了37%。城投高收益债中贵州的金额存量最多,江苏的数量存量最多,江苏的高收益债主要来自盐城、镇江、泰州等地,湖南、重庆、四川、天津也有较多高收益债。高收益产业债中,地产高收益债占样本量比例达到12%,金额占比达到了17%,是高收益产业债中规模最大的行业。剩余行业中,综合、商贸、建筑装饰、有色、交运也有不少高收益债。

目前,国内高收益债的参与者主要为私募基金和少数券商资管产品,市场体量小,距离形成有效的高收益债市场,仍有一段距离。对于信托公司而言,直接参与高收益债券二级市场投资需要对债券市场及公司基本面极高的研究判断能力。因此,在业务起步阶段,可以选取和评级AA以上、发债困难的城投及地产企业合作,采取类包销的形式,为其提供私募定制债发行服务。即信托产品在控制集中度的前提下,全额认购AA级以上主体发行的高收益私募债,并适当追加AAA级主体担保、项目抵质押等风控措施,降低发债主体违约风险。

(课题牵头单位:平安信托有限责任公司)

摘自:《2020年信托业专题研究报告》

本文源自中国信托业协会