(一)期货品种扩大

期货交易品种经历了由商品期货(农产品期货 、金属期货、能源化工期货)到金融期货(外汇期货、利率期货 、股票指数期货 、股票期货)的发展历程。

1.商品期货(Commodity Futures)。从 19世纪中叶现代意义上的期货交易产生到 20世纪 70年代,农产品期货一直在期货市场中居于主导地位,同时新的期货品种也在不断涌现。随着农产品生产和流通规模的扩大,除了小麦、玉米、大米等谷物以外,棉花、咖啡、白糖等经济作物,生猪、活牛等畜产品,木材、天然橡胶等林产品也陆续在期货市场上市交易。 19世纪下半叶,伦敦金属交易所( LME)开金属期货交易的先河,先后推出铜、锡、铅、锌等期货品种。伦敦金属交易所和纽约商品交易所( COMEX,隶属于芝加哥商业交易所集团旗下)已成为目前世界主要的金属期货交易所。

20世纪 70年代初发生的石油危机给世界石油市场带来巨大冲击,石油等能源产品价格剧烈波动,直接导致了能源期货的产生。纽约商业交易所( NYMEX,隶属于芝加哥商业交易所集团旗下)已成为目前世界最具影响力的能源期货交易所,上市的品种有原油、汽油、取暖油、天然气、电力等。商品期货的种类见图 1-1

目前国内也不断新增一些品种

2.金融期货( Financial Futures)。20世纪 70年代,布雷顿森林体系解体,浮动汇率制取代了固定汇率制,世界金融体制发生了重大变化。随着汇率和利率的剧烈波动,市场对风险管理工具的需要变得越来越迫切。商品期货的发展为金融期货交易的产生发挥了示范效应,期货业将商品期货交易的原理应用于金融市场,金融期货便应运而生。 1972年,芝加哥商业交易所(CME)设立了国际货币市场分部(IMM),首次推出包括英镑、加拿大元、德国马克、意大利里拉、法国法郎、日元和瑞士法郎等在内的外汇期货合约。 1975年,芝加哥期货交易所推出第一张利率期货合约-政府国民抵押协会( GNMA)抵押凭证期货合约, 1977年美国长期国债期货合约在芝加哥期货交易所上市。继外汇和利率期货推出之后, 1982年堪萨斯期货交易所( KCBT)开发出价值线综合指数期货合约,使股票价格指数也成为期货交易品种。1995年,中国香港开始股票期货交易。金融期货种类见图 1-2

图1-2 金融期货的种类

3.其他期货品种。随着商品期货和金融期货交易的不断发展,人们对期货市场机制和功能的认识不断深化。期货作为一种成熟、规范的风险管理工具,作为一种高效的信息汇集、加工和反映机制,其应用范围可以扩展到经济社会的其他领域。因而,在国际期货市场上推出了天气期货、房地产指数期货、消费者物价指数期货、碳排放期货等期货品种。以天气期货为例,天气的变化(雨雪冰冻、强降水和台风等)给能源、农业、保险、旅游等行业带来的影响,往往并不反映在价格上,而是反映在对相关行业产品的需求上。例如,暖冬减少了对制冷所用电力的需求,这不但会造成电力企业部分产能闲置,发电成本提高,而且会抑制对石油、天然气和煤炭等能源的需求,导致对上游企业产品的需求减少。为了规避此类风险,芝加哥商业交易所率先推出了天气期货,包括温度期货、降雪期货、降雨期货、霜冻期货和飓风期货等。

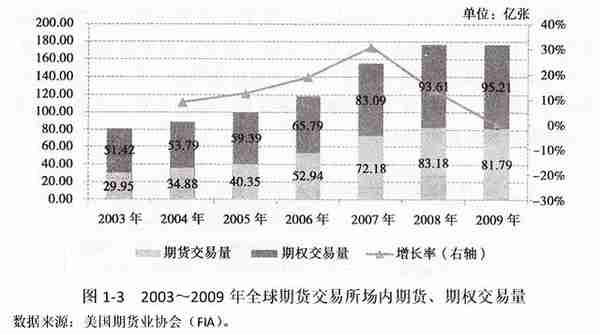

(二)交易规模扩大和结构变化

根据美国期货业协会对全球主要衍生品交易所的统计,2000~2009年的 10年间,全球期货和期权的交易规模不断扩大。(见图1-3)