以往,工行信用卡一线核销业务员工要从事大量手工制表等案头工作,自称“表哥表姐”;同时手工处理模式也导致工行呆账核销制度执行有遗漏,信用卡专业贷款核销中存在正常个人贷款或账户未冻结、行内金融资产未扣收的情况。

工行数字化转型工作持续向纵深推进,信用卡核销应用等内部管理应用积极变革,拥抱科技赋能,研发信用卡核销流程线上处理系统,构建新架构、聚焦新场景、打造组件化产品,为分行提供便捷批量化清收处置服务,解放基层人力资源耗用,实现自动采集、自动组卷、统一管理、柔性及刚性控制,全程数字化处理,严格落实执行工行呆账核销制度要求,将业务人员从基础数据收集整理等手工处理工作中解放出来,有更大的精力去完成寻找优质合作机构、寻求快速处置方式等更有价值工作上,进而改变传统业务模式和管理模式,大幅提升不良资产处置工作质量和效率。

一、构建信用卡核销处理分布式新架构

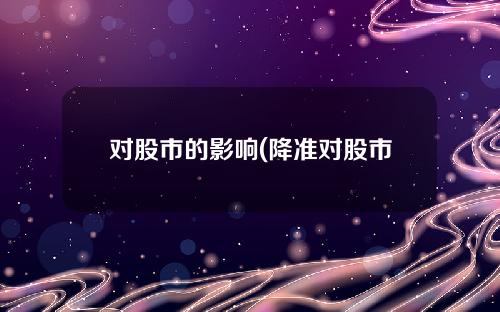

公共服务,资源共享。工商银行打造全新信用卡核销处理分布式新架构,提取出系统登陆服务、用户角色设置、菜单权限配置、界面路由跳转、审批流程扭转、文件下载等系统功能作为公共服务模块,最大程度地共享系统公共资源,提升处理效率。

分布处理,负载均衡。信用卡核销处理新架构实现线上核销系统节点与信用卡贷后管理系统公共节点的集群分布式会话;核销线上化功能由核销系统节点与公共节点交互完成,各个业务模块独立,业务与基础服务分层解耦;系统实现与贷后管理系统通用公共节点的交互和软硬负载均衡,分散服务器负载,减轻核销系统服务器压力,提高系统运行效率。

“乾坤”微前端架构,扩展灵活体验好。新架构采用“乾坤”微前端架构,集成多个子系统的前端界面,构成统一平台管理界面,保持用户体验一致性,提升易用性;实现应用隔离、支持预加载以及主子应用通讯,部署完成后主框架可自动同步更新增量升级,支持实施渐进式重构,提升了系统架构对快速多变的业务新场景的响应度和适应性。

通过打造信用卡核销处理分布式新架构,为推进核销处理数字化转型奠定了坚实基础,为多个自动化处理新场景、新功能提供了有力支持。

二、打造组件化核销应用系列产品

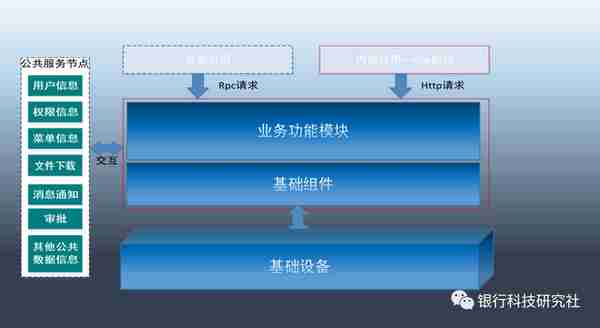

抽象化共性组件,快速构建业务流程。找寻不同业务类型中的相似点,将业务流程中的各个步骤抽象化为一些具有共性的组件;通过简单的排列组合后,就能够快速构建出一个完整的业务流程。如:不同行级机构对于呆账核销的方式、规则有差异化;但通过抽象化可构建出通用的业务流程,即数据筛选、数据申请、数据组卷、内容管理等。

策略化业务差异,实现不同业务功能。将不同业务类型的差异,封装于组件中的多个分支(即策略);不同业务类型的各自流程通过不同的策略实现,即某一个业务流程抽象点下通过多个策略实现不同的业务功能。如:不同行级机构在数据筛选节点有各自的规则,系统支持配置不同的筛选策略,来满足各机构的差异化需求。

产品化配置自动实现,无需业务人员介入。各个组件处理时,根据产品类型自动实现差异化处理,系统自动路由到不同的策略;产品化的差异通过不同的处理分支实现,不需要业务人员再额外选择或配置,即可完成整个核销流程的产品化、差异化处理。

三、精准自动化筛选全行拟核销资产

筛选资产,精准自动。精准自动化筛选拟核销资产的新功能,成为业务人员筛选拟核销资产的利器。信用卡核销应用新架构可支持核销流程线上化处理新场景,系统可以根据设置的欠款本金、逾期天数、个性化分期状态、合约要素变更、证券化标识等多种拟核销资产筛选参数,对全行信用卡数据进行匹配,实现核销额度、核销要求、是否资产证券化交叉校验等刚性和柔性控制,精准筛选抓取出符合核销条件的数据。

客户维度展示,账户数据无遗漏。将客户在同地区名下所有满足核销条件的账户欠款本金进行汇总,此外还合并获取客户名下跨地区信用卡账户,生成全行核销待确认资产池。

数据分级标记,方便识别处理。对资产池下达机构按总行、一级行、二级行进行打标处理,并标记数据来源,将多币种进行人民币统一转换,便于核销业务数据的识别,以及后续的核销额度管理等处理。

支持手工导入,自动校验条件。系统还支持业务人员手动导入拟核销客户信息,系统通过导入的客户信息,自动进行校验判断是否符合拟核销条件,筛选出客户辖内所有“拟核销资产”汇入核销待确认资产池进行统一管理,高效精准,极大减少业务人员手工操作。

四、审批流程线上化批量快速处理

银行核销处理有严格流程,以往核销业务囿于多重手工审批复核手续,导致工作处理效率较低。

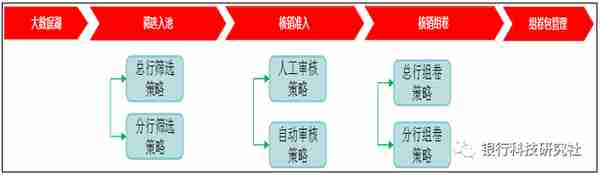

线上处理,自动流转。系统拥有的线上化批量审批处理核销业务清单数据功能,让审批处理工作效率一日千里。系统可设置多种核销专业及柜员角色,包括核销主管、核销主办和核销经办柜员角色。相关核销清单由经办导入,经办发起核销申请,主办复核,创建对应数据的申请审批流,系统自动将审批流流转到下一处理人的“流程待办”事项中,保障核销审核流程全程线上自动化快速处理。

复核条数,灵活设置。复核人可以单条复核,也可以批量完成复核审批,更让审批工作效率快马加鞭。针对拟核销清单,复核完成后的核销资产数据自动进入核销准入清单。针对核销准入清单,核销经办可以发起组卷,也可以进行退回操作,将此条数据从核销准入清单退回到拟核销清单。

线上审批流程将核销业务流程快速高效地集约化处理,解决了目前单笔申请核销账务、审批流程效率不高的痛点,让核销业务处理工作从此走上了高速路。

五、核销资产业务自动化高效组卷

组卷是核销资产业务的关键操作,即把若干互有联系的文件编立成案卷的过程。上面审批复核后的核销准入清单数据,成功通过规则校验后,即可生成组卷包。

自动组卷,一键发起。系统上线的高效的自动化组卷功能,可实现对核销资产业务的相关申请表、交易记录、调额记录、账户明细、催收记录、司法文书等证据资料信息内容进行系统自动组卷。当业务人员轻点组卷按钮发起组卷后,系统就可根据核销准入清单的相关数据信息自动组卷,并形成一个组卷号。自动组卷功能还支持小额组卷和非小额组卷等多种组卷方式,同时提供单户组卷和多户批量组卷功能,系统自动对待组卷信息进行校验。

组卷模板,灵活设置。业务人员可灵活设置组卷所需模板及分行特色模板材料,系统自动判断模板是否包含例外字段。支持补充录入以及选择性删除组卷中的客户信息或影像资料,灵活增删组卷材料,并可对最终组卷形成材料进行查询和下载。

六、全景展示核销资产业务数据和便捷操作

全景展示,尽在掌握。新架构支持对客户核销所需的数据进行全景式展示,可按“客户详情”、“账户详情”、“催收记录”、“交易明细”、“办卡信息”、“调额记录”、“司法文书信息”等维度,把客户信息组件集合为一个核销详情数据模块,便于业务人员在各类核销处理功能中调用查阅各维度数据模块,让待核销资产数据尽在掌握中;并且对各个信息组件权限进行动态分配,以匹配系统各处理功能的用户权限,保障客户信息的安全性。

归属管理,操作便捷。系统还将自动化筛选出的核销待确认资产池,按照账户归属地区,展示在对应机构下的拟核销业务清单数据列表中。业务人员可对列表数据进行方便快捷的管理操作,包括:根据多种筛选条件组合对“核销资产”进行快速查询;能编辑列表关键数据项,支持拟核销清单的加密下载功能;最后,业务人员一键点击,即可把拟核销业务清单数据提交申请,进入审批流程、作废、激活等后续核销操作。

核销线上化建设自2022年3月份投产后,确定了第一批试点分行四个、第二批试点分行五个,并在试点分行进行全流程推广试点。根据试点分行的梳理反馈不断优化系统流程,完善系统功能,精简系统界面,简化用户操作,提升用户体验,截至6月20日,核销线上化系统已完成所有试点分行的拟核销客户清单自动筛选,数据量达十万级别,为试点分行提供了便捷高效的批量化清收处置服务。

工商银行以科技和数据为关键要素,加快推动经营模式和治理模式的数字化变革,奋力打造与现代经济体系相适应的“数字工行”,积极发挥金融科技优势,全力构建新发展格局。

作者系工行软件开发中心。