新京报快讯(记者王梦遥)透支信用卡消费的人越来越多,但一些银行对还款时“全额计息”的规定引发了不少纠纷。今天(6月6日),最高人民法院发布《关于审理银行卡民事纠纷案件若干问题》的征求意见稿,根据意见稿内容,拟对“全额计息”引发的纠纷认定作出统一规定。

释疑

何为信用卡还款“全额计息”?

所谓“全额计息”,是指如果信用卡持有人未能在发卡行规定的还款期限内还清所有欠款,发卡银行将按照到期日全部欠款金额计算利息,利息计算的截止日期为还清所有欠款之日。

打个比方来说,小明使用信用卡透支了10000元,他在还款期限内还了7000元,不过银行在收取欠款利息的时候,还是会按照小明透支的10000元计算。

新政

最高法提供两种解决方案

最高法征求意见稿第二条就是针对实践中的这一问题,提供了两种方案。

方案一:持卡人选择最低还款额方式偿还信用卡透支款并已偿还最低还款额,其主张按照未偿还透支额计付记账日到还款日的透支利息的,人民法院应予支持。

也就是说,当小明主张银行应该按没有还清的3000元而不是全款10000元计算透支利息时,法院应该支持。

方案二:发卡行对“按照最低还款额方式偿还信用卡透支款、应按照全部透支额收取从记账日到还款日的透支利息”的条款未尽到合理的提示和说明义务,持卡人主张按照未偿还透支额计付透支利息的,人民法院应予支持。发卡行虽尽到合理的提示和说明义务,但持卡人已偿还全部透支额百分之九十,持卡人主张按照未偿还数额计付透支利息的,人民法院应予支持。

这也就意味着,如果发卡行此前对如何收取利息跟小明说得清清楚楚了,这时如果小明偿还了9000元,那么他仍然可以主张,银行只对未偿还的1000元收取透支利息,这时法院也应该支持小明。

观点

“新规向金融消费者保护倾斜”

对于最高法拟出台的这一规定,中国人民大学副院长杨东认为是“重大进步”。杨东说,按照传统惯例并基于银行的强势地位,银行在信用卡透支后利息计算时,往往按照“全额计息”的方式收取利息,这对消费者不利,“最高法拟作出的这一规定可以给消费者更多保护,体现向金融消费者倾斜保护的态度”。

杨东说,此前对于信用卡透支后如何计息,法律没有明确规定,主要靠银行业行内的通俗做法。有记者曾对银行信用卡计息方法做过调查统计,发现大部分银行为全额计息,而且除了全额计息外,银行还对到期不还款的信用卡使用者收取违约金。

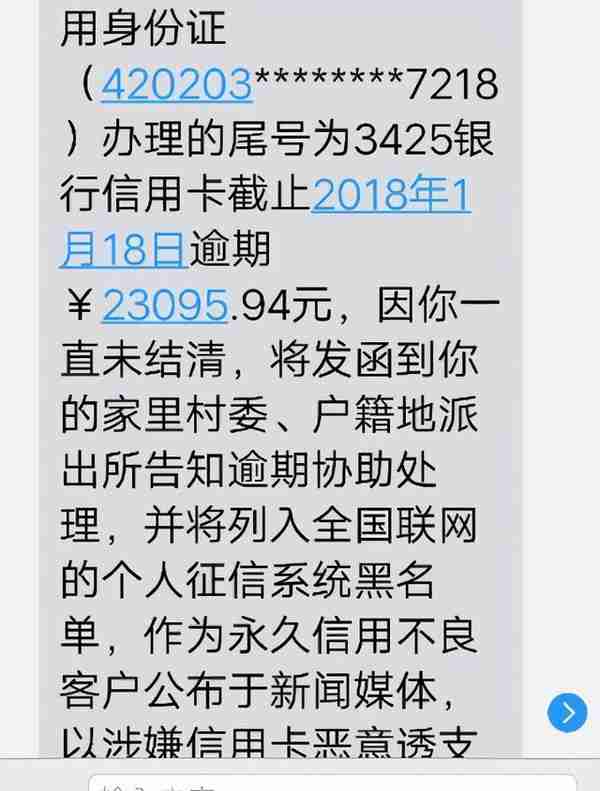

央视主播告建行案就与此有关。刷中国建设银行信用卡消费18869.36元,因绑定自动还款的储蓄卡余额不足,剩69.36元没还清,10天后产生了317.43元利息。中央电视台《今日说法》主持人李晓东认为建行信用卡“全额计息”的规定不合理,将建行告上法庭。在经历一审败诉后,北京市二中院二审改判,认为建行全额计息的规则计算的赔偿部分过分高于持卡人违约造成的损失,透支利息应予以适当减少,因此撤销一审民事判决,要求建行北京分行返还多扣划金额。

提醒

约定利率超过年利率36%,超过部分的利息约定无效

最高法征求意见稿第三条也值得注意。发卡行请求持卡人按照信用卡合同的约定支付透支利息、复利、违约金等,或者支付分期付款手续费、违约金等的,对于未超过年利率24%的数额,人民法院应予支持;对于超过年利率36%的数额,人民法院不予支持;对于超过年利率24%,未超过年利率36%的数额,持卡人自愿支付后请求返还的,人民法院不予支持。

这一规定参考了《最高法关于审理民间借贷案件适用法律若干问题的规定》,这一司法解释对民间借贷利率作了规定:借贷双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持。约定的利率超过年利率36%,超过部分的利息约定无效。