今天继续共读书籍《投资中最简单的事》,主要谈一下投资中的风险,前面四期共读内容:

01 风险

投资时,总是会说要注意风险,具体的风险指的是什么,邱国鹭在这里聊的很透彻。从三个方面来把握市场中的风险。

1.感受到的风险和真实的风险

有一种冷,叫做你妈觉得你冷。你妈觉得你冷是感受到的冷,而你自己觉得冷是真实的冷。

在股市中,感受到的风险和真实的风险也是不同的。

股票暴涨后,真实的风险上升,感受到的风险却在下降,在6000点股市最危险的时候大家感受到的都是歌舞升平;

股票暴跌后,真实的风险下降,感受到的风险上升,在2000点股市相对低谷时人们感受到的却都是凄风苦雨。

区分清楚“感受到的风险和真实的风险”,是学会逆向投资的第一步。

2.暴露的风险和隐藏的风险

暴露的风险,因为人们已经对其避之唯恐不及,危险性已经反映在价格里了,承担这样的风险会有相应的高回报。

隐藏的风险,因为人们还没有意识到它的存在,承担这样的风险没有相应回报。

在可转债的博弈中,有一种策略是“暴雷策略”,底层逻辑是上市公司会想方设法还债,维持住信用,所以该策略也叫“信用博弈”。在可转债发行公司突然爆出来业绩不好、受证监会处罚、破产等消息后,由于可转债有债底以及当日涨跌幅限制20%,可转债下跌非常迅速,此时抄底可转债,最后获得不菲的收益,之前的帝欧转债就是这种博弈。

暴露出来的风险不是风险,隐藏的风险才是黑天鹅。

3.价格波动的风险和本金永久性丧失的风险

当市场在5000多点时,股价“天天向上”,风平浪静,价格波动的风险貌似不大,但本金永久性丧失的风险却十分巨大;

当市场在2000点时,股价“跌跌不休”,波涛汹涌,价格波动的风险好像很大,但本金永久性丧失的风险却已急剧缩小。

逆向投资者必须要学会,最痛的时候,往往是最不该放手的时候。去年的市场,大家都亏的心痛的时候,价值投资要么补仓,要么忍,忍不下来就关闭账户再忍一下。如果去年你割肉了,就要思考自己适不适合价值投资,适合的话,就改进自己的方法,再修炼自身的心态。

关于永久性丧失本金的风险,我举个可转债的例子说明一下,卡倍转债,过往最高价502,现在价格131.569,而且3月14日就退市了。下面是卡倍转债的周线图,妥妥的钟鼎走势图,由于规模小,在被游资炒起来之后,散户经不住诱惑入场接盘,最后高位站岗享受凉凉的飓风。可转债价格高于130时,就要注意溢价率,溢价率高的可转债本金永久性丧失的风险很高。卡倍转债已经宣布强赎,高位进入的散户本金永久性丧失了。

我在卡倍转债的股吧中稍微翻了一下,发现都是被套牢损失本金的散户,截两张图给大家看看,不看溢价率指标只随风炒的结果,就是游资赚钱,散户亏钱,全仓的这位主,再这样几次操作下来,估计可以回家卖红薯了。

02 安全边际

邱国鹭认为,有安全边际的公司通常具有以下几个特点。

1.东方不亮西方亮,给点阳光就灿烂

对未来要求太高的股票是没有安全边际的。作者在2010年买工程机械股时,心里就想着:机械替代人工、保障房、城镇化、产业升级、产业转移、产能扩张、中西部大开发、进口替代、国际化、“走出去”战略,哪一条能实现对工程机械都是利好,这就是东方不亮西方亮的安全边际。

2.估值低到足以反映大多数可能的坏情况

估值本身反映的就是对未来的低预期。预期都很低了,还能坏到哪里去。但是,低估值带来的安全边际是获得低风险高回报的最佳路径。也就是挣估值修复的钱。就像去年11月以来的港股大涨。

3.有“冗余设计”,有“备用系统”来限制下跌空间

零乘以任何数都是零,所以特别要警惕毁灭性风险。注册制的到来,就提醒大家,仙股还是少碰,下跌无底,上涨困难。

4.价值易估,不具反身性,可越跌越买

索罗斯所说的反身性是指股价下跌本身对公司基本面有负面作用,易形成自我强化的恶性循环。高杠杆的行业,股价下跌对公司本身有负面影响,融资更加困难,具有反身性。例如,证券行业。

对于价值投资者,跌的时候是止损、死扛还是越跌越买?不同情况不同对待,如果公司没有想象的好、不再便宜、还有其他更好更便宜的公司,卖掉就好。注意,买卖理由与持仓是否亏损没有关系。

03 价值投资的局限性

价值投资有其特定的适用范围和条件,清楚地认识到价值投资的局限性是成功投资的必经之路。

价值投资的第一个基本条件:所买的公司的内在价值应该是相对容易确定的。巴菲特最成功的投资大多在日常消费品领域,例如可口可乐、宝洁、吉列刀片和绿箭口香糖,这些公司内在价值都很容易确定。

价值投资的第二个基本条件:所投资的公司的内在价值应该相对独立于股票价格。贝尔斯登和雷曼,一旦股价跌幅超过一定程度,大批的对冲基金停止与其交易,并提出提款要求(实际上就是挤兑)。

价值投资的第三个基本条件:要在合适的市场阶段采用。牛市的上半段往往更适合价值投资者。到了牛市下半场更适合趋势投资者。严格地遵循价值投资,往往容易错过牛市下半场。熊市中场也是价值投资的陷阱,价值投资者容易抄底抄在半山腰,花旗银行的股价从60美元跌至1美元的过程中就套牢了一大批试图抄底的价值投资者。

价值投资的第四个基本条件:选取合适的投资期限。在现实生活中,价格偏离价值是常态,价格回归到价值往往需要漫长的等待。因此,价值投资一般更适合长线投资。

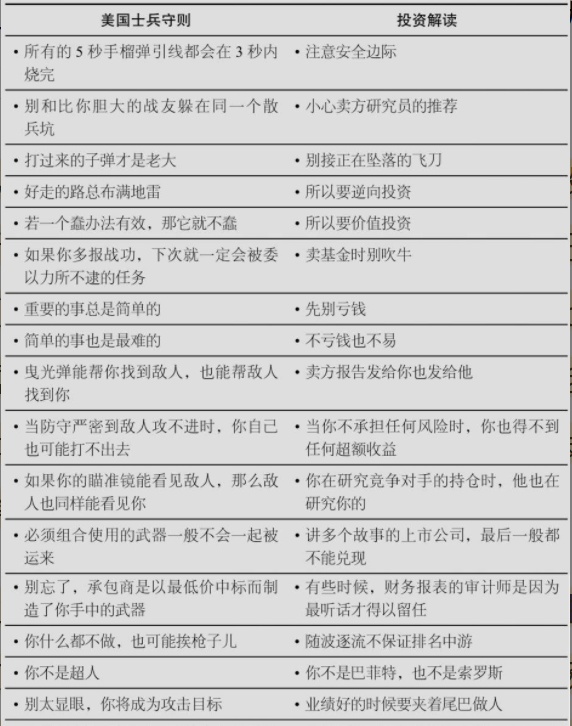

04 美国士兵守则

投资就像当兵打仗,先让自己生存下来,打赢仗才有意义。

邱国鹭对美国士兵守则的投资解读很有趣,也很深刻。

看完之后,觉得真的很实用。比如,打过来的子弹才是老大,投资感悟是别接正在坠落的飞刀,什么时候出手呢,等企稳的时候,可以结合趋势分析来操作。再比如,你不是超人,投资感悟是你不是巴菲特,也不是索罗斯,巴菲特年化收益率20%,自己做投资的时候,就不要妄想着一夜暴富,要学会降低自己的预期。

下期分享预告:投资中人性的弱点,这本书第二个写的特别精彩的地方。

关注我,一起共读优秀投资书籍,从碎片化时间中获取深度知识,日积跬步练好投资基本功。