随着人民币“破7”,有很多人担心,人民币走弱可能会利空A股。

以史为鉴。

平安证券总结了2015年811汇改以来,人民币汇率8次较明显的升值、贬值阶段,看看A股到底表现如何。

“811汇改”等相关背景知识:

2015年8月11日,中国人民银行发布《关于完善人民币兑美元汇率中间价报价的声明》,完善人民币兑美元汇率中间价报价,增强人民币兑美元汇率中间价的市场化程度和基准性。

这是央行在2005年之后,时隔十年再度启动人民币汇率的改革。

2015年12月,外汇交易中心发布CFETS人民币汇率指数,以一篮子货币为参考,采用考虑转口贸易因素的贸易权重法计算篮子货币权重。

日常对于人民币汇率价格的观测主要有2种:

一种是双边汇率。市场最为关注的是美元兑人民币汇率。如果上升,则意味着人民币贬值,反之为升值。

另一种是多边汇率,通常以贸易比重为权重对汇率进行加权平均得到有效汇率指数。如果有效汇率指数上升,则意味着该国货币升值,反之为贬值。

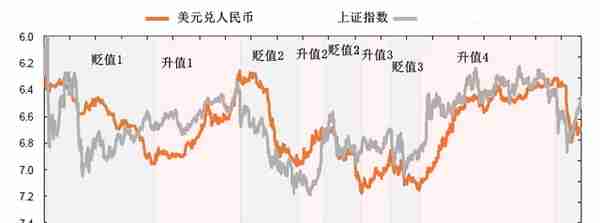

八次明显的升贬值阶段

811汇改之后,人民币经历了八次比较明显的升贬值阶段:

“811”汇改以来美元兑人民币汇率变化的阶段分类

数据来源:Wind、平安证券

贬值1

2015.08-2016.12:A股短期同跌,中期先企稳

“811”汇改落地,美元兑人民币即期汇率由6.21升至6.96,人民币贬值幅度约为12%。同期美元指数上涨6.3%。

A股短期同跌,但中期率先企稳。

结构上看,在科技牛结束之后,此阶段白马蓝筹行业的表现更加稳健。

升值1

22017.01-2018.02:国内外经济同步复苏,汇率与A股共振上涨

2017年1月3日至2018年2月7日,美元对人民币即期汇率由6.96逐渐降至6.26,升值幅度约为10%;同期美元指数累计下跌12.6%。

A股市场同样受到基本面向好的提振,表现出顺周期结构性行情,中小创估值受到约束而迎来调整,北上资金随着资本市场推进开放持续净流入。

上证指数同期上涨5.5%,沪深300和创业板指分别上涨21.2%、下跌17.7%。

贬值2

2018.02-2018.10:中美贸易摩擦升级,汇率与A股同步下跌

2018年2月7日至2018年10月31日,美元兑人民币即期汇率由6.26升至6.97,人民币贬值幅度约为11.4%,贬值速度快于贬值1阶段。

A股市场的大幅下跌与汇率贬值共振,2018年2月-10月期间,上证指数累计下跌25%,同期标普500指数区间震荡小幅下跌4%。

升值2

2018.11-2019.04:中美摩擦边际缓和,汇率领先于A股企稳

2018年11月1日至2019年4月17日,美元对人民币即期汇率由6.97逐渐降至6.69,升值幅度约为4.1%。

在此阶段,A股市场反弹晚于人民币升值拐点近2个月,北上资金净流入规模便开始有显著增加。

贬值3

2019.04-2019.08:中美摩擦再升级,A股反应更为钝化

2019年4月18日至2019年9月3日,美元兑人民币即期汇率由6.69升至7.18,人民币贬值幅度约为7.4%,同期美元指数震荡向上小幅上涨2%。

A股市场也同样受贸易摩擦的影响而震荡调整,但整体影响相比2018年有所钝化,并且,此轮北上资金波动净流出领先于汇率贬值和市场调整。

升值3

2019.09-2020.01:内外部环境均有缓和,A股领先于汇率反弹

2019年9月4日至2020年1月17日,美元对人民币即期汇率由7.18逐渐降至6.86,升值幅度约为4.5%。同期美元指数下跌1.3%。

A股市场同样受益于中美关系缓和、国内经济短期回暖而迎来向上反弹,外资流入更为积极,成长风格有显著超额收益。

贬值4

2020.01-2020.05:疫情爆发,A股短期同跌、中期率先反弹

2020年1月18日至2020年5月28日,美元兑人民币即期汇率由6.86升至7.16,人民币贬值幅度约为4.4%,同期美元指数略微上涨0.9%。

同期A股市场和外资行为的波动均显著放大,期初A股与汇率同步调整,而此后国内宽信用助力A股领先于汇率反弹。

分行业看,疫情冲击下,医药成长表现更为占优。

升值4

2020.06-2022.03:外贸出口持续强势,汇率与A股同涨

2020年5月29日至2022年3月8日,美元对人民币即期汇率由7.16逐渐降至6.31,人民币升值幅度约为11.8%,这也是2015年汇改以来,人民币维持兑美元升值趋势时间最长的一次。同期美元指数上涨0.7%。

同期A股市场在持续上涨后处于高位震荡,中小创风格更为占优,高景气产业链以及上游周期板块收益更为领先。

总结:人民币贬值,A股往往调整

“811”汇改以来,人民币兑美元汇率一改此前单边升值的走势,进入双向波动“新常态”,近7年里在6.2-7.2区间宽幅震荡。

汇改后,人民币汇率与A股大盘指数涨跌的相关性波动较大。

并且,随着A股国际化进程不断推进,2017年以来沪深港通等互联互通机制的完善以及国际指数的纳入,A股与汇率的交叉影响程度,也因跨境资本流入渠道更加畅通而有所提升。

人民币汇率与A股大盘指数走势的相关性

数据来源:Wind、平安证券

第一,整体来看,汇率波动与A股有一定正相关性,特别在人民币贬值和国内企业盈利景气下行阶段A股调整压力更大。

“811”汇改以来,我们发现在人民币升值阶段,A股普遍上涨;而在人民币贬值阶段,A股往往有调整压力。

结构上看,在人民币贬值阶段,偏向内需的食品饮料、美容护理、农林牧渔、医药生物等大消费板块表现更加稳健;电子、计算机、通信、电力设备等新兴成长行业在升值阶段相对大盘的超额表现明显强于贬值阶段。

第二, 对于A股市场上的外资行为来说,外资往往在人民币升值期间加速流入,其持仓结构变化往往顺应A股行情结构。

首先,随着A股对外开放向纵深推进,近几年外资净流入A股的趋势不改,但流入节奏会随着汇率变化而有波动。

其次,在汇率反转的前期,外资在A股市场的交易行为往往领先于人民币汇率变化,并且,在人民币快速升(贬)值期间往往也伴随着北上资金短期同步净流入(出)。

另外,从结构上看,在升值阶段,外资集中持仓或者明显加仓的行业与市场领涨行业的重合度相对更高。

第三,从2018年以来的经验来看,极端事件对于人民币汇率和A股的冲击调整相对同步,并且A股市场的学习效应更加明显,外资行为波动也更为敏感。

而在事件冲击缓和后,汇率贬值将逐渐趋缓直至反转,而A股市场的企稳需结合短期经济预期、流动性变化以及外围权益市场走势等多重因素加以判断。

展望:A股或仍具吸引力

2022年3月以来,人民币汇率波动贬值与资本市场大幅震荡共振。

本轮股市调整和外资流出领先于人民币贬值,二季度短期企稳反弹也领先于人民币贬值速度放缓。

结构上看,在本轮人民币贬值期间,A股市场或面临“衰退式宽松”的环境,自下而上的行业相对景气的比较优势更为重要。

目前来看,A股在三季度持续盘整后已经处于估值历史中枢附近,短期与人民币汇率走势的相关性较弱,长期来看仍然具有全球配置吸引力。

另外,人民币汇率面临基本面走弱和跨境资本流出的压力相对更大,A股更多趋于震荡盘整,市场风格延续收敛但并未反转,三季报是重要观察节点。

参考资料

平安证券《如何看待人民币兑美元汇率“破 7”?》20220915