跨期套利这个名词可能对很多投资者来说还很陌生,更多是在各个分析师的策略建议中看到“正套”“反套”这些词汇。相信都不会陌生,这些“正套”“反套”的操作就是跨期套利的一部分。但是,绝大多数分析师给出“正套”“反套”的操作建议,却不会提及这样做的理由与支撑逻辑。对于投资者来说,只能透过模糊的概念,选择相应的跨期策略。

本文为您抽丝剥茧,讲述关于跨期套利的那些事。

跨期套利主要内容包括期现套利以及近远月合约价差套利,方法包括模拟交割法和历史价差法。

今天就用模拟交割法和历史价差法来阐述期现价差、近远月合约价差套利的逻辑以及操作方法。其实,跨期套利的思想较为简单,出发点就是期货与现货之间、不同月份合约之间价格走势的差异,这种差异偏离合理的范围就产生了套利的可能。

本文主要以铁矿石为例,采用模拟交割法、历史价差法两种方法,对近远月合约价差套利进行分析研究。期现套利的逻辑与之类似,在此就不在赘述。

模拟交割法

模拟交割法的出发点在于不同合约之间的价差存在合理的区域,当价差出现起伏波动,偏离合理区域后,即可采取相应的套利操作,在价差回归合理区域后进行平仓获利。

一般来说,影响实物交割跨期套利盈亏有多种因素,包括买卖价格差、出入库费、检验费、仓单打印费、仓储费、资金利息、增值税、交易手续费、交割费等。该形式的套利利润=卖出远期合约价格-买入合约价格-各项费用。

针对铁矿石期货i2005、i2009合约价差套利,先从计算模拟交割的套利成本开始入手。

过程之中涉及到的较为确定的费用如下:

交割手续费:0.5元/吨。两个合约收两次,总计为1元/吨。

出/入库费:(以铁路运输方式为例)20元/吨。出/入库分别收两次,总计为40元/吨。

仓储费:0.5元/天/吨。铁矿石2005和2009合约分别按照交割月的16日为交割日期,共计120天,因此仓储费总计为0.5*120=60元/吨。

交易手续费:交易所手续费为0.02%,按3月9日i2005、i2009的收盘价640.0元/吨、611.5元/吨计算,手续费约为12.8元/手与12.23元/手,两个合约开仓共计25.03元/两手,因每手有100吨,故双边开仓一次手续费为0.13元/吨,实际以期货公司收取为准。

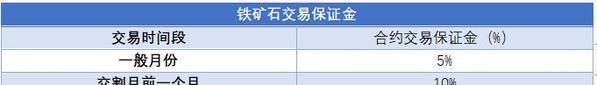

资金借贷成本:假定套利过程中,先行开仓两个合约,再等到价差回归至正常过程中,所涉及的资金使用主要是两个合约的保证金。交易所保证金如下:

为计算方便起见,近远月合约都以20%保证金计,以3月9日收盘价计算的I2001合约、i2005合约每吨保证金占用分别为640.0*20%=128元、611.5*20%=122.3元,合计250.3元。

借贷资金成本以年化6%核算,折算为4个月(120天)的资金成本,计算结果如下:

250.3*6%*120/365=4.94元,即每吨4.94元。

此外,一方面,如果期货价格持续上涨,那么所需的保证金也将水涨船高;另一方面,通常情况下,期货帐户不会满仓操作,也就是说帐户上会有一部分闲置资金。综合以上两点,所需资金会略高,因此资金成本会高于上述所计算的4.94元。

增值税:增值税是整个套利过程中最不确定的因素。因为计算增值税需要的是两个合约最后交易日的结算价,这在计算过程中无法测算,也没有办法提前估算。故采用的是收盘价作为结算价差,那么要承担的增值税就是2005合约和2009合约的价差再乘以相应的税率。这里采用13%的增值税税率。以3月9日收盘价计算的从i2005合约交割至i2009合约应缴交增值税为(640.0-611.5)/(1+13%)*13%=3.28元。

总计的i2005、i2009合约跨期套利成本如下表所示:

就是说,当铁矿石05—09合约价差高于此数值时,将会出现套利机会,进行反套,即卖出05合约并买入09合约操作,将会有较高的安全边际。而当05—09合约价差反常缩小时,进行正套,即买入05合约并卖出09合约操作,也将获得较为稳定的收益。

但是由于上述模拟交割成本较高,事实上是计算的结果是无套利安全边际。在实际行情中这种机会少之又少,真正满足上述条件的情况仅有2016年5月、2017年1月、2019年5月以及2019年9月出现可能的机会。但是考虑到临近交割月份,其价差的套利并不适合普通投资者利用。

历史价差法

上述模拟交割法追求较高的安全边际,只有当05—09合约价差足够大的时候才可能出现套利机会,但是这样的机会不仅少,而且时间非常短暂,并不是能够常用的策略。因此,需要做的是放宽套利区间的范围,把握价差走势的规律性特征。

将近远月价差的历史走势根据活跃合约月份的不同进行板块划分,可以看出较为明显的走势规律。

第一,各个分块内部近远月价差走势基本延续,很少出现中途转向的情况。这一点表明不论是01—05合约,还是05—09合约价差,在形成方向性趋势后,很少出现中途转向,趋势的连续性较强。

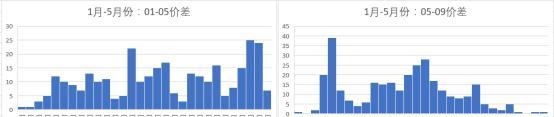

第二,针对01—05合约价差来说,9月—1月期间价差走强的频率较高,但是仍然存在走弱的可能性,规律特征不明显;1月—5月期间大多出现走弱情形,其把握性较高;5月—9月期间价差走势多为平淡,波动幅度不大,但近年来有波动增大的趋势。

第三,针对05—09合约价差来说,9月—1月期间价差走强、走弱频率相差无几,规律性特征不明显;1月—5月期间基本处于走强状态,其把握性较好;5月—9月期间价差多为走缩,近年来走弱幅度有增大趋势。

总体来说,上述为规律性经验的总结,只能是未来判断的重要参考之一,具体价差如何演绎,还需配合基本面的情况具体分析。对当前来说,铁矿石整体处于较强走势,合约间价差分化不够明显,但仍能判断05合约处于较强地位,带来的结果就是01—05合约价差走缩、05—09合约价差走强概率增大。

在判断具体进出场点的时候,本文认为将合约按照活跃月份进行时间段划分,再将当前价差水平与相应区间段数据历史水平进行比较,能够获得更加可靠的结论。下图是针对铁矿石品种划分了三个时间段,即【9月—1月】、【1月—5月】、【5月—9月】的频率直方图。

整体来说,跨期套利的思想是较为简单的,一方面是根据交割制度,捕捉价差偏离无套利区间的机会;另一方面是放松无套利区间限制,总结价差走势规律,判断价差套利机会。当然,思想较为简单,但是用好却需要经验累积。任何规则都不是一成不变的,都需要结合市场的变化,结合基本面的情形,进行具体判断。(作者单位:弘业期货)

责任编辑:李国雷主管:宋世安

来源: 期货日报

关注同花顺财经微信公众号(ths518),获取更多财经资讯