广发银行信用卡业务频收罚单,内控缺失或成为IPO路上的“绊脚石”。

《中国科技投资》张婷 龙秋月

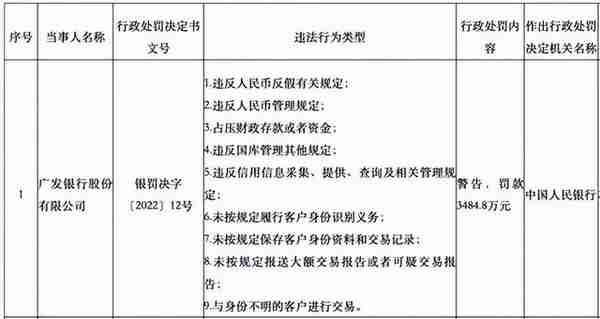

日前,央行发布行政处罚信息显示,广发银行股份有限公司(以下简称“广发银行”)存在违反信用信息采集、提供、查询及相关管理规定等9项违规事由,予以警告并罚款3484.8万元。另外,12名相关责任人合计被罚款69.5万元。经梳理发现,央行此次开具的多张罚单均指向广发银行信用卡零售业务方面的违规行为。

据悉,2011年,广发银行即向监管部门报送上市辅导备案申请。2021年,广发银行公开表示不会改变银行后续发行上市的目标与计划。截至目前,广发银行IPO并无实质性进展。据全国产权行业信息化综合服务平台显示,近期,广发银行三位股东拟转让其持有该行的全部股权。

信用卡业务成处罚重灾区

信用卡业务是广发银行的王牌业务,但在快速发展过程中不免存在违规行为。近日,广发银行在2023年工作会议上披露,2022年,广发银行的累计信用卡消费金额达2.5万亿元。2021年,广发银行信用卡累计发卡量达到1.01亿张,累计消费金额、透支余额分别为2.42万亿元、452.35亿元,不良率为1.54%。对比来看,广发银行信用卡业务各项经营指标在股份制银行中亦位于前列。

*2021年股份制银行信用卡业务经营数据,截图自企业预警通官网

然而,广发银行信用卡业务在保持规模增长的同时亦收到不少罚单与投诉。银罚决字〔2022〕12-24号罚单显示,广发银行因违反人民币反假有关规定,违反信用信息采集、提供、查询及相关管理规定,未按规定履行客户身份识别义务等9项违规事由被央行予以警告并罚款3484.8万元。另外,12名相关责任人合计被罚款69.5万元。

*广发银行收到的罚单,截图自央行官网

经梳理发现,央行此次作出的处罚,多张罚单均指向广发银行信用卡零售业务方面的违规行为。此次被处罚的12名相关责任人主要为信用卡中心、零售信贷部、财富管理与私人银行部的负责人。其中,5名相关负责人任职于广发银行的信用卡中心,其均对广发银行违反信用信息采集、提供、查询及相关管理规定这一违规行为负有责任。

此外,2022年,广发银行在信用卡业务方面被处罚的违规事由还包括信用卡透支资金流入房地产领域、信用卡营销不规范等。

据黑猫投诉网显示,广发银行信用卡在收取分期息费及办理电销保险业务上亦存在较多投诉纠纷。值得注意的是,广发银行信用卡中心亦因电销保险业务收到罚单。银保监罚决字〔2022〕5号显示,2019年至2020年3月末,广发银行信用卡中心在代理中美联泰大都会人寿保险有限公司的保险销售外呼业务中,存在夸大保险责任等销售误导行为,涉及业务13笔,保费3.9万元。

某金融行业研究员向《中国科技投资》记者表示,近年来金融监管不断提高管理水平,精准施策与从严监管两手硬,尤其是在银行业合规经营、反赌反诈反洗钱、维护消费者合法权益等领域开展了多次专项行动,一批不符合依法合规经营的机构收到了巨额罚单。

“信用卡板块方面,从前片面强调市场份额、极端依赖人力、科技含量不足、风险防控不力的粗放式发展模式已不适合如今的信用卡市场。对比来看,银行在网点转型、数字转型及发展战略转型进程中加大信用卡板块的自主创新与科技研发力度,优化人力资源配置,规范激励机制和交叉营销策略,方能使信用卡市场整体发展更为规范”,上述金融行业研究员进一步补充道。

2022年7月,银保监会与央行发布《关于进一步促进信用卡业务规范健康发展的通知》,对信用卡业务经营管理、信用卡分期业务规范管理、消费者合法权益保护等方面作出详细要求。

IPO多年未果股东转让股权

日前,多家中小银行陆续披露IPO进展。据了解,2011年,广发银行即向监管部门报送上市辅导备案申请。2021年,广发银行公开表示不会改变银行后续发行上市的目标与计划,持续夯实公开上市的经营、财务、公司治理基础,后续将根据业务发展和资本补充需要择机启动公开上市。据证监会官网公开信息,截至目前,广发银行IPO并无实质性进展。

据悉,12家股份制银行中仅有广发银行与恒丰银行股份有限公司尚未实现IPO。内控风险、股权变更、资本承压等问题亦成为广发银行IPO的“绊脚石”。

广发银行IPO进展缓慢的同时,三家股东拟转让其持有该行的全部股权。据全国产权行业信息化综合服务平台显示,广东省电信实业集团有限公司拟转让广发银行141.32万股股份,转让底价为1688.41万元,信息披露起止日期分别为2022年12月29日、2023年1月31日。宝武集团中南钢铁有限公司(以下简称“宝武集团”)拟转让该行693.58万股股份,转让底价为5835.19万元,信息披露起止日期分别为2022年12月23日、2023年1月20日。此外,中航投资控股有限公司(以下简称“中航投资”)拟转让该行7.62亿股股份,转让底价为68.67亿元。记者进一步了解到,宝武集团、中航投资这两笔股权转让披露信息分别延期至2月1日、1月31日。

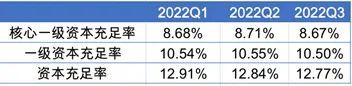

广发银行亦面临着资本补充的压力。2021年,广发银行核心一级资本充足率、一级资本充足率、资本充足率分别为7.93%、9.84%、12.37%,可见核心一级资本充足率已经处于较低水平。同年,广发银行拟募资不超过400亿元,对应的持股比例不超过47亿股股份,募集资金用于补充银行核心一级资本。2022年1月,广发银行宣布完成定向股份增发。最终,广发银行定向发行不超过21.03亿股新股,募集资金总额为183.7亿元。

截至2022年9月末,广发银行的核心一级资本充足率、一级资本充足率、资本充足率分别为8.67%、10.5%、12.77%。然而,同期商业银行上述三项资本充足指标的平均水平分别为10.64%、12.21%、15.09%。具体来看,2022年前三季度,广发银行资本充足指标整体呈小幅下降趋势,可见,募集百亿资金补充核心一级资本“治标不治本”。随着广发银行被纳入全国系统性重要银行,其资本充足指标面临着更高的要求。按照《系统重要性银行附加监管规定(试行)》相关要求,广发银行应在2023年起满足0.25%的附加资本要求。

*广发银行2022年一至三季度资本充足情况,根据官网数据制图

IPG中国首席经济学家柏文喜告诉《中国科技投资》记者,“广发银行的IPO计划已提出十多年了,中途因股权多次变动、实际控制人调整以及治理结构变化、业绩表现等原因而一直没有实质性推进,主要是由于其上市规划在企业战略中不够坚定且未得到持续贯彻实施所致。相比之下,不少比广发银行起步晚、规模小和基础差的城商行与农商行也已捷足先登实现了上市。而近来广发银行的前董事长董建岳以及王滨等高管又被调查和公诉,亦反映了广发银行内控制度体系的不健全,对于广发银行的上市进程难免也会带来负面影响。”

对此,柏文喜还表示,广发银行在IPO过程中,还是应致力于企业治理结构优化和治理水平的提升,做好内控机制和风控制度建设,同时应将成功上市列入企业发展战略中的优先战略目标和战略节点,将内部资源和运营工作聚焦到上市规划的实施上来,才能以上市为目标推动各种问题和难题化解的同时,也能不断推动广发银行的可持续发展能力和行业竞争力的提升。

针对广发银行信用卡内控业务及IPO相关问题,记者致函广发银行,截至发稿,尚未获得回复。