"欲速,则不达,见小利,则大事不成",出自《论语·子路》!孔子教导人们不要急功近利,否则就无法达到目的;不要贪求小利,否则就做不成大事。

不过,速达这两个字用在速达股份身上,从其遭遇来讲,实在是有些名不符实。此前,速达股份闯关创业板期间共经历三轮问询,三轮问询的内容及终止创业板上市申请的原因均指向与二股东郑煤机的系列关联关系。招股书显示,郑煤机既是速达股份大客户,也是主要供应商,还是公司创始之一、发行前的第二大股东。

而速达股份还曾在2020年闯关创业板时被交易所现场督导,督导发现存在多项披露不准确。

近日,郑州速达工业机械服务股份有限公司(下称:速达股份)更新审核动态,已完成问询。慧炬财经注意到,公司曾在2020年6月闯关创业板,2021年1月被终止审核,此番于2023年2月27日递表获深交所受理。

只是,这一次,速达股份闯关主板,能过关吗?

招股书显示,速达股份是一家专注于机械设备全生命周期管理的专业化服务公司,致力于为工业客户提供优质的机械设备综合后市场服务,公司提供的服务或产品分为五大类:维修与再制造、备品配件供应管理、专业化总包服务、二手设备租售和流体连接件。

翻阅招股书,我们发现,速达股份与郑煤机从创立伊始就有着密不可分的联系。速达股份在招股书中介绍称,公司主要创始人李锡元在创立速达有限之前已经在机械服务行业积累了丰富的技术和经营经验,有意向煤炭机械服务行业发展。郑煤机管理层也非常看好煤炭机械后市场服务领域未来的广阔前景,故双方达成一致,一同开拓煤炭机械后市场服务。

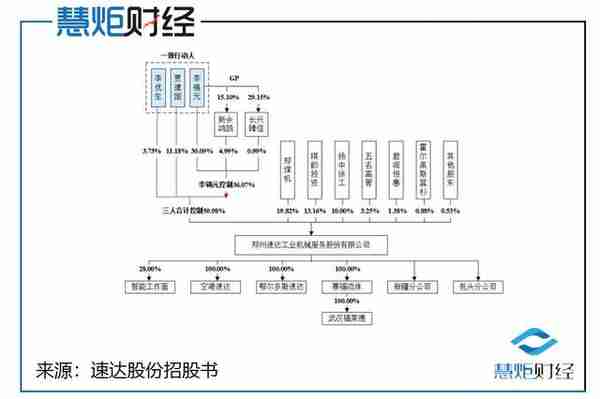

仨实控人合计控制50.98%股份

二股东郑煤机持股下降至 19.82%

招股书显示,公司董事长李锡元直接持有30.09%股份,通过新余鸿鹄控制4.99%股份,通过长兴臻信控制0.99%股份,合计控制36.07%股份;共同实际控制人之一贾建国直接持有11.18%股份;共同实际控制人之一李优生直接持有3.73%股份;李锡元、贾建国、李优生合计控制50.98%的股份,为共同控股股东、实际控制人。

慧炬财经注意到,在彼时2021年1月创业板上会时,上市委对速达股份提出了质疑,要求说明第一大股东李锡元与贾建国、李优生形成一致行动关系的背景,是否是为避免将郑煤机认定为实际控制人或共同实际控制人而进行的相关安排。

在最新版的招股书中,速达股份表示,2009年设立至2014年期间,李锡元、贾建国和李优生三人具体负责并主导经营管理,作为公司战略股东的郑煤机、财务投资者琪韵投资均未参与公司经营管理。主要实际控制人李锡元在股份和表决权方面,与第二大股东郑煤机保持较大差距,且差距逐年拉大,李锡元单独直接和间接支配的表决权比例为36.07%,与贾建国、李优生一起控制公司表决权比例为50.98%,分别超出郑煤机16.25个百分点和31.16个百分点。

而郑煤机为了进一步降低对速达股份的重大影响,2021年12月,郑煤机将持有的10%股权转让给扬中徐工,转让价格为16.63元/股,郑煤机由此持股比例下降至19.82%。

去年营业成本增幅超过营收

2019年净利润暴跌34.19%

业绩方面,2020-2022年,速达股份营业收入分别为6.04亿元、8.22亿元、10.76亿元,净利润分别为0.73亿元、1.02亿元、1.05亿元;扣除净利润分别为7,039.22万元、10,094.74万元、10,338.57万元。

值得注意的是,2022年,公司营业收入同比增加2.54亿元,增长幅度为30.89%,而净利润仅增加299.96万元,增长幅度只有2.94%,扣非后净利润仅为2.42%。另外,慧炬财经发现,2022年公司营业成本为8.18亿元,增幅为37.44%,超过营业收入的30.89%增幅。

此外,慧炬财经还注意到,2019年公司营业收入、净利润双双下滑且下滑幅度超过收入,公司营业收入、净利润双降,分别为6.19亿元、0.69亿元,同比分别下降1.73%、34.19%,公司归因为重要客户神东分公司采购计划波动及2019年下游行业需求增速放缓导致2019年公司高毛利率的备品配件供应管理业务和维修再制造业务收入和毛利率均下降。

去年净现比仅为0.37

盈利质量堪忧

虽2022年速达股份营收增幅为30.89%,但盈利质量却很是一般!

报告期内,公司净利润分别为7,254.29万元、10,207.72万元和10,507.68万元,经营活动产生的现金流量净额分别为6,298.47万元、4,012.66万元和3,851.62万元,经营活动产生的现金流量净额占净利润的比例分别为0.87、0.39、0.37,连续三年净现比小于1。值得注意的是,2022年净现比最低仅为0.37,公司解释称主要是伴随业务发展经营性应收项目增加,而依据生产进度安排及还款安排经营性应付项目有所减少。

一般来说,经营活动产生的现金流量净额与净利润的比值大于1,证明企业能通过经营赚到现金,且比值越大,企业的盈利质量越好,反之则越差。

一位券商投行人士对慧炬财经表示,IPO公司经营活动越好,净利润越大,经营活动所产生的现金流也就越多。一般而言,企业的净利润与经营活动现金流呈正相关的关系。而净利润与经营活动现金流量净额差异大,即净现比波动大,净现比低,很有可能的原因一方面是存货增加、折旧摊销引起的,另外还有可能是应收应付往来款增加所导致。

员工持股平台两次不寻常的高价出手

招股书显示,速达股份在历史沿革中经历了五次增资及两次股权转让。2012年6月,公司第一次增资,速达有限注册资本由1,000万元增加至1,176.47万元,新增注册资本全部由琪韵投资认缴,增资价格为5.84 元/注册资本。

2016年3月,速达股份定向增发,新增股份由李锡元等高管骨干人员及国金证券股份有限公司等6家证券公司认购,注册资本由5,000万元增加至5,400万元,增资价格为3.50 元/股。

招股书显示,为实施股权激励,速达股份员工持股平台新余鸿鹄分别透过受让股份及增资入股。慧炬财经注意到,新余鸿鹄2018 年 2 月成立。

2018年4月-2018年6月,赵全明、荆明、周平等九名新三板时期通过协议转让、做市转让等方式入股的外部股东,在速达股份于新三板摘牌后将其持有的股份转让给新余鸿鹄,具体转让价格为:赵全明4.30元/股;荆明5.32元/股;周平5.99元/股;张世奡、瞿春芳、深圳市前海合之力量创投资管理有限公司-合力量创起航1号量化投资基金、深圳市森得瑞股权投资基金合伙企业(有限合伙)7.99元/股;黄应强、深圳前海海润国际并购基金管理有限公司-海润养老润生一号私募证券投资基金10.00元/股。公司称员工持股平台新余鸿鹄收购新三板时期股东的股份以实施股权激励。

值得注意的是,员工持股平台新余鸿鹄此次股权受让价格不一,从4.3元-10元不等!其中,赵全明4.30元/股,荆明5.32元/股,周平5.99元/股,这三人的股权转让价格明显低于机构投资者的最高转让价10元。为什么要低价转让呢,令人不解!而新余鸿鹄显然属于最大的受益者。

仅仅间隔了半年,新余鸿鹄再次出手,这一次是增资,不过此次增资价格却是上次受让股份的最高价10元/ 股,也就是说新余鸿鹄属于典型的高价增资!招股书显示,2018年10月,速达股份注册资本由5,400万元增加至5,515万元,新增注册资本全部由新余鸿鹄认缴,增加价格为10.00元/股,公司称新余鸿鹄认缴新增注册资本以实施股权激励。

作为员工持股平台,新余鸿鹄为什么要高价增资呢?这明显不符合股权激励逻辑!

不过,慧炬财经注意到,速达股份最早是2019年启动IPO上市计划,2020年6月第一次递表创业板,那么员工持股平台的增资和股权转让行为从时间上计算,正值IPO启动前,那么就不难理解了。

一位业内人士对慧炬财经表示,为了增强企业凝聚力,吸引和留住人才,企业在申报上市前制定和实施股权激励是较为普遍的做法。一般来讲在临近上市期间,员工持股平台基本上处于封闭期,是不能动的。

高管持股平台高价入股为哪般

穿透招股书,慧炬财经还发现了速达股份高管股权激励的不寻常之处!

招股书显示,2019年6月,速达股份注册资本由5,400万元增加至5,700万元,新增注册资本中78.4万元由君润恒惠认购;56.6万元由长兴臻信认购;50万元由霍尔果斯蓝杉认购。增资价格为13.00 元/股。速达股份表示,君润恒惠、霍尔果斯蓝杉为外部股东,引入外部股东可以解决公司经营的资金需求。值得注意的是,长兴臻信为速达股份高管及核心人员持股平台,公司称认缴新增资本以实施股权激励。

令人不解是,高管持股平台为何采取与外部投资者一样的增资价格呢,而且价格还不低?我们都知道,一般来讲,企业在实行股权激励,员工往往以低价或无偿取得企业股权或现金利益。对于该部分折价,实质上是企业给员工发放的现金或权益形式的激励收益,企业应就该部分折价做股份支付处理。

而进一步穿透早前的创业板问询回复函,慧炬财经发现了其中的秘密所在,原来,2019年6月此次高管持股平台的增资来源,竟然来自公司发放的高管激励奖金。

回复函显示,速达股份2019年6月向李锡元等6名激励对象发放奖金共计1,378.61万元,李锡元等6名激励对象在取得扣除个人所得税后的奖金设立高管持股平台长兴臻信;同月,长兴臻信以13元/股的价格向公司增资735.80万元,共计取得股份数量566,000股。

慧炬财经注意到,2009年速达有限筹备设立时,各方设置了相互制衡的股权结构,及至后来实施员工及高级管理人员的激励方案,并在引入外部投资者的过程中,李锡元直接和间接控制公司表决权的数量不断增加,与郑煤机持股比例差距拉大。早在2009年7月至2012年6月,李锡元与郑煤机都是合资股东身份,李锡元与郑煤机持股比例均为40%,贾建国持有15%股权,李优生持有5%股权,到了2014年9月至2016年,李锡元、贾建国、李优生通过一致行动协议合计持股权远超郑煤机。

二股东是最大关联交易方

三年合计6.11亿元

除此之外,市场对速达股份的担忧还聚焦在其与第二大股东郑煤机的关联交易。

招股书显示,2020-2022年来郑煤机一直是公司第二大客户、第一大供应商,2022年关联交易高达2.43亿元。报告期内,重大关联交易金额分别约为1.70亿元、1.98亿元、2.43亿元,三年合计6.11亿元。

而对于关联交易的发生,速达股份在招股书中解释称,报告期内,公司关联交易主要为向郑煤机及其子公司销售产品及提供劳务、采购零部件以及租赁厂房。

2020年至2022年,公司向郑煤机及其下属子公司采购零部件等经营性关联采购的金额分别为2,275.97万元、5,950.12万元和5,773.27万元;向郑煤机及其下属子公司关联销售的金额分别为14,749.37万元、13,846.22万元和18,605.90万元。

值得注意的是,从2012年开始,速达股份就向郑煤机关联采购,不过到了2019年,向郑煤机关联采购占比由2009年的100%下降至4.93%。

此外,在2015年7月,速达股份还与郑煤机签订了《关联交易框架协议》,约定了速达股份向郑煤机及供应体系内采购液压支架零部件以及郑煤机取得液压支架维修订单后优先转交速达股份实施。该协议有效期是在双方存续期间持续有效,但如果郑煤机持有速达股份权益低于5%时,该协议自动失效。

向郑煤机高价采购有利益输送之嫌

2018年采购价竟然高了74.61%

此外,翻阅审核问询回复函,慧炬财经发现,2017-2019年,速达股份向郑煤机采购千斤顶类和液压阀类产品的价格均高于第三方的采购价格。其中,2018年向郑煤机采购同型号千斤顶类产品的价格较其他供应商高了74.61%。

对此,公司给出的解释是,郑煤机系主机制造商,千斤顶类产品以满足内部需求为主,以流水线方式生产,生产节拍较为紧凑,而外部订单较为零散,若其承接外部订单,则生产转换成本较高,故对外销售价格也较高。

慧炬财经注意到,在此前的创业板三轮审核问询中,与郑煤机的关联交易均被监管部门问及,彼时深交所要求说明是否存在通过低价销售和高价采购方式向郑煤机输送利益的情形,生产经营是否具有独立性,是否符合发行条件。

一位业内人士对慧炬财经表示,拟上市企业通过关联交易进行业绩操纵,大多采取的是提高销售价格或者降低采购价格,而监管部门之所以对关联交易问了又问,原因在于关联方存在利益输送及粉饰业绩的可能性,对公司业绩规范性和真实性存疑,同时关联交易容易造成公司独立运营能力差,市场竞争力下降。

而与郑煤机一系列的重大关联交易,对IPO起到怎样的关键作用,想必速达股份心中自有答案!