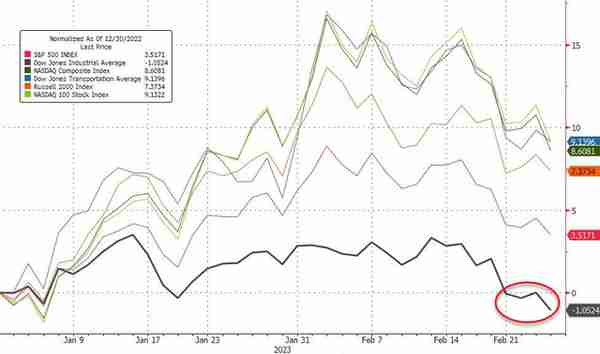

本周最后一个交易日,美股三大指数低开低走,收盘显著下跌,均创下今年以来最差周度表现。

其中,标普500指数周内下跌2.67%,纳指跌3.33%,而本周下跌2.99%的道指,更是创去年9月份以来最大周度跌幅,录得周线“4连跌”,抹去了2023年的所有涨幅。

从开年大涨到最惨一周,美股到底经历了什么?

宏观压制:PCE通胀超预期走高

超预期走高的通胀,或是导致美股近期暴跌的直接原因。

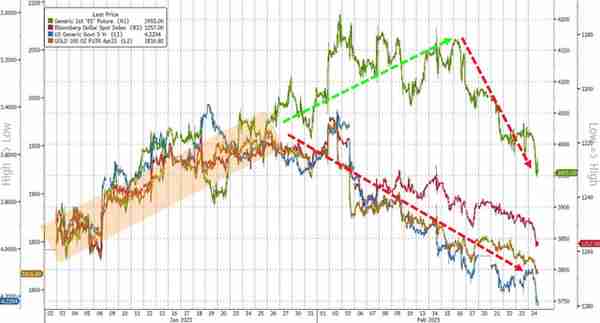

华尔街见闻提及,在超预期提速的PCE通胀指标刺激下,本周美国股债双杀,投资者进一步押注美联储会将加息持续更久,导致市场紧缩预期再度升温。美联储理事菲利普·杰弗逊表示,强劲的就业市场令美联储控制通胀显得困难。

在最新的报告中,高盛策略师 Chris Hussey 对这种变化总结如下:

1月后,越来越多的证据表明美国的通胀正在减退,(市场预期)货币政策或将转向,经济将软着陆,甚至可能在欧洲和中国的推动下重新加速。

但是,2月份连续两周的两份报告对这一叙述提出了质疑...

高盛的经济学家们认为,美联储将再度加息25个基点,并将10年期国债收益率上升了60个基点至3.95%——接近我们在本周期中看到的峰值区间(去年10月,收益率曾达到4.23%的峰值)。

今天高于预期的PCE通胀数据,似乎证实了我们在上周高企的PPI报告中看到的情况——即美国物价水平在继续上涨,而且上涨速度可能不会像去年秋天那样快速回落(如果速度真的在回落的话)……

...政策制定者——尤其是央行行长——已经表示他们在很大程度上依赖数据,这进一步支持了我们正处于一个利率将长期处于较高水平中的观点。

1月份,债券、美元和黄金走势的逆转就在一定程度上反映了投资者对通胀预期的转变。本周,这一“更鹰”的市场预期才在股市有所体现。

估值“泡沫”:PEG指标飙升

除去在宏观层面压制股市走势的通胀预期外,另一种力量也在推波助澜——不断恶化的盈利增长前景,导致PEG比率在不断飙升。

PEG指标,即市盈率相对盈利增长比率,它是用公司的市盈率除以公司的盈利增长速度,是著名基金经理彼得·林奇最爱的指标之一。

当peg等于1时,表示市场赋予这只股票的估值,可以充分反映公司未来业绩的成长性。如果peg大于1,说明公司增长跟不上估值的预期,说明这只股票可能被高估。

据媒体统计,著名基金经理彼得·林奇最爱的PEG指标已经飙至1.8——比互联网泡沫期间的估值高出约20%,也令诸多投资者坐立不安。

投资咨询公司 Man solutions 多资产解决方案部门主管 Peter van Dooijeweert 表示:

“从市盈率来看,大多数(股票)估值似乎确实过高,但当你考虑到增长水平和增长正在放缓的事实时,估值看起来就更过高了.......要么美联储需要转向,利率必须下降,要么当美联储转向时,收益恢复非常强劲的增长轨迹。这些都是美好的愿望。”

在对经济衰退的担忧日益加剧的情况下,华尔街分析师纷纷下调利润预测。彭博汇编的数据显示,2023年的预期收入增长率已从6月份的近10%的正增长预测转为负增长。并且,盈利情绪恶化的预期似乎并不仅仅出现在2023年——市场研究机构 Yardeni Research 汇编的数据显示,未来三到五年的企业利润预测或大幅下降。

值得一提的是,虽然PEG指标能够较快地对估值做出评判,但同很多估值模型一样,该指标并非一个很好地择时工具。例如,该指标的前一个高点在2020年年中创下,但随后股市在接下来的一年多的时间里继续上涨;该指标也曾在 2009年和2016年达到峰值,但两者都没有立即为多头敲响丧钟。

从理论上讲,只要企业利润能够赶上,估值过高就不会成为股市的障碍。这一次,这一情景能否再现,是当下股票投资者面临的最大问题之一。

本文来自华尔街见闻,欢迎下载APP查看更多