2017年开始,原银监会要求银行业坚持以供给侧结构性改革为主线,积极创新、回归本源、专注主业,进一步提高服务实体经济的能力和水平。在监管部门的积极引导下,股份制银行加大信贷投放力度、优化信贷结构,积极满足实体经济有效融资需求,近年来成果显著。2023年1月,银保监会股份制银行部党支部在学习党的二十大精神后再次提出,将以现代化监管推进股份制银行强基固本,要求股份制银行始终突出主业,继续提高贷款业务占比。在此背景下,我们对招商、兴业、中信、浦发、民生、光大和平安共7家主要股份制银行的贷款增长整体情况、主要投放方向、贷款质量等情况进行全面梳理。

考察2017年末以来发放贷款及垫款增长情况,我们发现主要股份制银行整体呈现“量增质优”的特征:一是发放贷款及垫款同比增速保持较快增长;二是发放贷款及垫款占总资产比重持续上升,贷款占比从相对落后于国有大行逐步与国有大行不相上下;三是在维持较快贷款增速的情况下,资产质量仍然较优,不良贷款率整体呈现下降趋势。

从贷款结构来看,近年来,股份制银行零售贷款占比上升,而公司贷款占比相对下降,由此到2022年末主要股份制银行公司贷款、零售贷款已“旗鼓相当”,信贷结构公私更为平衡。其中,零售贷款占比已接近在我国当前发展阶段时美国银行业的水平。

从公司贷款的行业投向来看,贷款资源不断向制造业、服务业等经济高质量发展的重点领域集聚。此外,相较于国有大行,主要股份制银行在主要行业公司贷款不良率均较低,并且近年来各家股份制银行的制造业贷款质量明显优化。

从公司贷款的区域投向来看,主要股份制银行公司贷款集中于长三角,近年来该区域公司贷款占整体公司贷款余额的比重仍在增加。同时,主要股份制银行的信贷投放呈现较为明显的总部偏好。

从零售贷款来看,相较于国有大行,近年来主要股份制银行进一步巩固信用卡应收账款、积极布局个人经营性以及个人消费贷款等非个人住房贷款。

2017年开始,原银监会要求银行业坚持以供给侧结构性改革为主线,积极创新、回归本源、专注主业,进一步提高服务实体经济的能力和水平。其中,做好信贷工作,实现金融与实体经济良性循环是提升金融服务实体质效的关键。2023年1月,银保监会股份制银行部党支部发表《全面提升股份制银行监管质效》一文,其中要求“始终突出主业,继续提高贷款业务占比”

在此背景下,我们对招商银行、兴业银行、中信银行、浦发银行、民生银行、光大银行和平安银行等7家主要股份制银行近五年贷款占比变动、主要投放方向、贷款质量等进行全面梳理,并将其情况与工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行等6家国有大行的相关情况进行比较研究。

需要说明的是,对于浦发银行,由于截至本报发布时点其仍未披露2022年年报数据,故其2022年末相关数据均采用2022年6月末数据替代。

考察2017年末以来发放贷款及垫款项目的增长情况,我们发现主要股份制银行整体呈现“量增质优”的特征。

一是主要股份制银行发放贷款及垫款占总资产比重持续上升,贷款占比之前从落后于国有大行,到2019年之后已逐步变为与国有大行不相上下。2017年末至2022年末,主要股份制银行发放贷款及垫款占总资产比重由48.57%上升至56.57%,提升8.00个百分点。相较而言,国有大行这一比重也有所提高,由51.81%上升5.04个百分点至56.85%。但股份制银行的增速更快,到2019年以后主要股份制银行发放贷款及垫款占比已经与国有大行不相上下。其中,主要股份制银行该占比仅在2019年末、2022年末略低于国有大行,其余半年报与年报时点的时点数据均超过国有大行。

从股份制银行个体层面来看,2017年末至2022年末,7家主要股份制银行中有5家银行发放贷款及垫款占比增幅超过了国有大行均值。其中,兴业银行发放贷款及垫款占总资产比重提升幅度最大。

二是主要股份制银行发放贷款及垫款同比增速保持较快增长。在监管部门不断引导金融机构加大对实体经济信贷支持力度的情况下,2017年末至2022年末,主要股份制银行发放贷款及垫款规模由18.34万亿元增长至31.30万亿元,年均复合增速达到11.28%。

与国有大行相比,2017年6月末至2021年6月末,主要股份制银行发放贷款及垫款增速高于国有大行。与自身总资产增长情况相比,2017年6月末至2022年末,主要股份制银行发放贷款及垫款增速均高于其总资产增速。

三是主要股份制银行在维持较快贷款增速的情况下,资产质量保持良好,不良贷款率整体呈现下降趋势。2017年末至2022年末,主要股份制银行发放贷款及垫款复合增速达到11.28%,高于国有大行的11.02%。在保持贷款较快增长的同时,主要股份制银行账面不良贷款余额复合增速仅为4.22%,低于国有大行的8.21%。从账面不良贷款率水平来看,2020年12月末以来主要股份制银行整体不良贷款率低于国有大行整体。从不良率水平变动情况来看,2017年末至2022年末,主要股份制银行账面不良贷款率下降0.48个百分点,国有大行该指标降幅为0.19个百分点。

在股份制银行个体层面,兴业银行、平安银行在加大贷款投放的同时,资产质量较优且改善幅度较大。从2017年末至2022年末发放贷款及垫款的增长情况来看,兴业银行、平安银行复合增速较高。从2022年末资产质量水平来看,兴业银行、平安银行不良贷款率也同时处于较低水平,分别为1.09%、1.05%。从资产质量变化情况来看,兴业银行、平安银行不良贷款率降幅较大,2017年末至2022年末分别下降0.50、0.65个百分点。

截至2022年末,主要股份制银行公司贷款、零售贷款“旗鼓相当”。主要股份制银行在积极响应监管部门号召,大力支持实体企业部门发展、助力经济结构和产业结构转型升级的同时,更着力满足人民对美好生活的向往,为居民提供多样化、高质量的金融服务。

从2022年末贷款结构来看,主要股份制银行公司贷款、零售贷款、票据贴现占比分别为46.65%、46.12%、7.23%。2017年末至2022年末,主要股份制银行贷款零售贷款占贷款总额比重上明显上升。与国有大行相比,近年来主要股份制银行积极把握居民金融服务需求蓬勃发展的机遇,将零售作为经营转型的重要突破口。2017年末至2022年末,主要股份制银行零售贷款占比提升4.09个百分点,国有大行该占比上升1.00个百分点,相较而言主要股份制银行该占比提升幅度更大。

2022年末,中国人均GDP为8.5万元人民币,与美国上世纪80年代人均GDP水平相当。从美国银行业贷款结构来看,自1984年末起,被保险商业银行整体零售贷款占比均维持在44%以上,并一度上升至56%左右。从零售贷款占比的角度,目前我国主要股份制银行贷款结构已与美国银行业较为接近。从美国的经验来看,未来我国银行零售贷款的占比或还有进一步上升的空间。

在公司贷款方面,主要股份制银行个体公司贷款占比均有所下降,绝大多数银行公司贷款质量有所优化。

从公司贷款占比来看,2017年末至2022年末,平安银行、中信银行、兴业银行公司贷款占比有所下降,但2022年末光大银行、浦发银行、民生银行、兴业银行公司贷款在全部贷款中的占比仍在50%以上。零售贷款占比的上升和公司贷款占比的相对下降,使得目前这些股份制银行的公私客户分布更为均衡。

从公司贷款质量来看,2017年末至2022年末,7家主要股份制银行中除民生银行外,其余银行公司贷款不良率均有所下降。其中,兴业银行公司贷款复合增速最高且公司贷款质量改善程度最大。2022年末,7家主要股份制银行中有4家公司贷款不良率优于国有大行均值。

在零售贷款方面,主要股份制银行的个体零售贷款占比均上升,部分银行零售贷款的资产质量有所下降。

从零售贷款占比来看,主要股份制银行中平安银行零售贷款占比增幅最大。2022年末,主要股份制银行中平安银行、招商银行个人贷款占比均在50%以上。

从零售贷款质量来看,2017年末至2022年末,主要股份制银行中除光大银行、民生银行外,其余银行零售贷款不良率均有所上升。其中,平安银行在零售贷款快速增长的情况下保持着较低的不良贷款率。2022年末,主要股份制银行零售贷款不良率普遍高于国有大行。

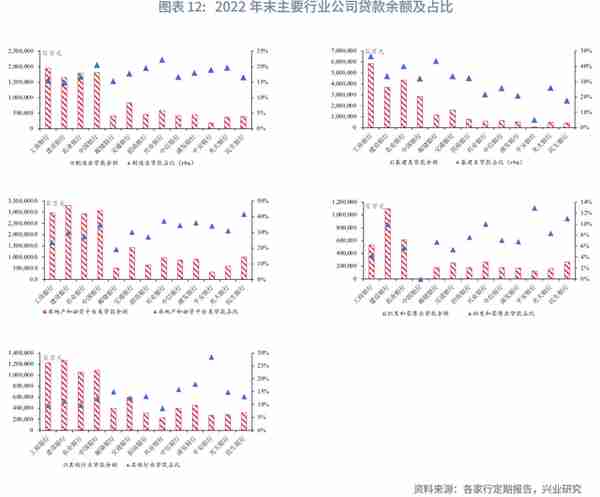

我们将公司贷款投向的行业主要划分为五大类,分别是制造业、基建类(包括交通运输、仓储和邮政业、电力燃气水业、水利环境业)、房地产和融资平台类(包括房地产业、建筑业、租赁和商务服务业)、批发和零售业、其他行业(包括采矿业、住宿和餐饮业、科教文卫行业等)。

整体来看,主要股份制银行公司信贷的行业投向与国家政策紧密相关,贷款资源不断向制造业、服务业等经济高质量发展的重点领域集聚,特别是2020年以后这一趋势愈发凸显。

一方面,在“房住不炒”以及严控地方政府隐性债务的政策下,2020年6月末至2022年末,主要股份制银行持续压降房地产和融资平台类贷款,该类贷款占公司贷款比重下降4.73个百分点。相较而言,国有大行该贷款占比下降0.75个百分点。

另一方面,“十四五”规划纲要中指出要加快推进制造强国、质量强国建设,促进先进制造业和现代服务业深度融合。为增强金融服务实体质效,监管部门积极引导金融机构加大对实体经济,特别是小微企业、科技创新、绿色发展等重点领域和薄弱环节的信贷支持力度。2020年6月末至2022年末,主要股份制银行制造业、批发和零售业贷款占比有所提升。其中,主要股份制银行制造业贷款占比提升3.01个百分点至18.78%,与之相对应,国有大行下降1.08个百分点至16.73%。

从2022年末公司贷款行业投向来看,主要股份制银行制造业贷款占比18.78%,高于国有大行。此外,在批发和零售业、其他行业,主要股份制银行贷款占比也相对较高。由于批发和零售业资金门槛低,较为适应市场变化和消费需求,小微企业广泛分布于该行业中。根据《第四次经济普查》数据,该行业小微企业法人单位数占整体小微企业比重为58.63%,为所有大类行业中最高。主要股份制银行加大对批发和零售业的信贷支持,在一定程度上也反映了其不断支持小微企业的发展。

2022年末数据显示的主要股份制银行的行业投向方面,各家银行呈现以下特点:

在对制造业的贷款投放上,兴业银行信贷资源支持力度最大,制造业贷款余额、制造业贷款占比均为主要股份制银行最高。

在支持批发和零售业上,兴业银行、民生银行贷款余额较高,平安银行、民生银行、兴业银行该行业贷款占比均超过10%。

此外,在社会服务、科技、文化、卫生业方面,平安银行贷款投放力度较大,该行业贷款占比超过20%。

从单个银行各行业公司贷款占比的变化情况来看,2020年6月末至2022年末,各家银行积极将信贷资源向非房地产业、非平台融资类行业倾斜,具体来看:

在房地产和融资平台类贷款投放方面,各家行该领域贷款占比均下降。其中,各家行房地产业贷款占比均显著下降;平安银行租赁和商务服务业贷款占比降幅较大。

在制造业贷款投放方面,招商银行、平安银行、兴业银行该行业贷款占比增幅较高。

在批发零售业投放方面,平安银行信贷资源积极向该行业倾斜,贷款占比增幅超过10%。

此外,在信息传输、计算机服务和软件业贷款方面,招商银行、民生银行贷款占比提升幅度较大。

相较于国有大行,主要股份制银行在主要行业公司贷款不良率均较低,特别地近年来各家股份制银行的制造业贷款质量明显优化。

相较于国有大行,2022年末主要股份制银行在五大类行业的不良贷款率均相对较低。其中,主要股份制银行制造业贷款不良贷款率显著低于国有大行,两者分别为1.40%、2.50%。分行业来看,主要股份制银行基建类不良贷款率最低,为0.39%;批发和零售业不良贷款率最高,为2.60%。

2017年末至2022年末,各家股份制银行制造业贷款不良率显著下降。其中,招商银行、浦发银行降幅较大。2022年末,兴业银行、平安银行制造业贷款不良率维持在较低水平。此外,绝大多数股份制银行批发和零售业、其他行业不良贷款率下降。

我们将公司贷款投向的区域主要划分为六大类,分别包括长江三角洲(上海、江苏、浙江)、珠江三角洲(深圳、广东、福建)、环渤海地区(北京、天津、河北、山东)、中部地区(山西、河南、湖北、湖南、安徽、江西、海南等)、西部地区(四川、重庆、贵州、云南、广西、陕西、甘肃、青海、宁夏、新疆、内蒙古、西藏等)、东北地区及其他(辽宁、黑龙江、吉林、境外地区以及子公司等)。不同银行划分可能存在微小的差异,不影响整体的结果。

整体来看,主要股份制银行公司贷款集中于长江三角洲,并且近年来该区域公司贷款占整体公司贷款余额的比重仍在增加。

从2022年末公司贷款的区域投向情况来看,各家银行长江三角洲公司贷款占比最高,均达到20%以上。其次,各家银行在珠江三角洲的公司贷款投放也相对较多。此外,主要股份制银行的信贷投放呈现较为明显的总部偏好。具体地,相较于其他银行,总部位于珠江三角洲的兴业银行、招商银行在珠江三角洲的公司贷款占比相对较高;总部位于长江三角洲的浦发银行在该地区的公司信贷占比高达30%以上;总部位于环渤海地区的中信银行在该地区的公司信贷占比相对较高。此外,民生银行对西部地区的信贷支持力度较大。

从公司贷款区域投放的变化情况来看,各家银行均加大了对长江三角洲的信贷资源投放。其中,2017年末至2022年末,中信银行、光大银行长江三角洲公司贷款占比增幅较大。此外,招商银行加大了对环渤海地区的信贷投放,光大银行珠江三角洲贷款占比明显提升。

我们将零售贷款主要划分为四大类,分别包括个人住房贷款、信用卡应收账款、个人经营性贷款、个人消费贷款及其他贷款。

整体来看,相较于国有大行,近年来主要股份制银行进一步巩固信用卡应收账款、积极布局个人经营性以及个人消费贷款等非个人住房贷款,但部分银行零售贷款质量有待优化。

从2022年末各类零售贷款占整体零售贷款比重来看,相较于国有大行,主要股份制银行非个人住房贷款占比较高。非住房零售贷款中,主要股份制银行信用卡应收账款、个人经营性贷款、个人消费贷款及其他贷款占零售贷款比重分别为26.17%、19.28%、14.41%,均高于国有大行。

从2017年末至2022年末各类零售贷款占比的变动情况来看,主要股份制银行和国有大行非个人住房贷款占比均有所提升。在房地产贷款集中度管理制度等相关政策下,国有大行、主要股份制银行个人住房贷款占比均有所下降。此外,一方面,随着人民对美好生活的需要日益增长,相应的金融服务需求不断增加;另一方面,为以金融的普惠性优化资源配置,助推经济社会高质量发展,促进全体人民共同富裕,监管部门要求加大对小微企业和个体工商户等金融支持力度。在此背景下,主要股份制银行积极发力非个人住房贷款金融领域,不断丰富金融产品、提升金融服务质效。具体地,主要股份制银行通过布局各类生活消费场景,进一步巩固信用卡在零售贷款中的重要地位,同时在个人经营贷款、个人消费贷款以及其他贷款上加大投放力度。

各家股份制银行均在寻找零售新的增长点,积极丰富非个人住房贷款的金融产品供给,拓展零售金融服务边界。具体来看:

在信用卡应收账款方面,2022年末招商银行余额最高,光大银行、平安银行、招商银行该项占零售贷款比重较高。从2017年末至2022年末信用卡占比变化情况来看,兴业银行增幅最大,接近2.5%。

在个人经营贷方面,2022年末民生银行、浦发银行占比相对较高。从变化来看,兴业银行该占比增幅最大,接近10%。

在个人消费贷款及其他贷款方面,2022年末平安银行该项贷款余额及占比最高,2017年末至2022年末该项贷款占比增幅在各类零售贷款中排名第一。其中,平安银行大力发展汽车金融贷款,车生态经营体系初具雏形,2022年末汽车金融贷款占其零售贷款比重为15.68%。

从2022年末各类零售贷款不良率来看,部分股份制银行非个人住房贷款资产质量欠佳,这也是整体零售不良率高于国有大行的主要原因。究其原因,主要在于疫情冲击下居民资产负债表受损,部分居民收入水平和还款能力有所下降。后续来看,随着经济复苏动能增强,居民资产负债表不断修复,该部分贷款质量有望改善。