21世纪金融研究院研究员 朱英子 作为信托行业监管风向标,2021年的信托业年会并未如往年般在年底召开,而是延迟到了2022年5月份。中国银保监会副主席肖远企在年会上明确提出,为推动信托业顺利转型发展,当前要做好“进行科学的信托业务分类、研究推行信托公司分类监管”这两方面工作。其中,信托业务分类改革的落实贯穿了整个2022年。

整个市场面来看,2022年,信托项目和信托公司的风险化解依旧是重中之重。大量逾期的房地产信托被通过多种渠道处置;两家被银保监会接管的信托公司迎来了各自的结局。

“今年信托监管工作总的基调是坚持稳字当头,稳妥防范化解处置风险,守住不发生系统性风险的底线。”银保监会信托部主任赖秀福在上述年会中指出。

业务分类改革启动

2022年初,有媒体报道称,监管部门正在酝酿推进信托业务分类改革。4月份,陆续有信托公司收到了监管下发的《关于调整信托业务分类有关事项的通知(征求意见稿)》。10月份,《关于调整信托业务分类有关事项的通知》正式下发至信托公司,要求限期内进行试填报数据。

此次改革设置了5年过渡期,过渡期结束后,因违规展业导致的存量待整改业务应当清零。同时明确提出不得开展通道业务和非标资金池业务,坚持压降影子银行风险突出的融资类信托业务。

截至目前,官方并未对该文件进行公开披露,后续不排除监管将根据填报情况对文件内容做进一步完善。

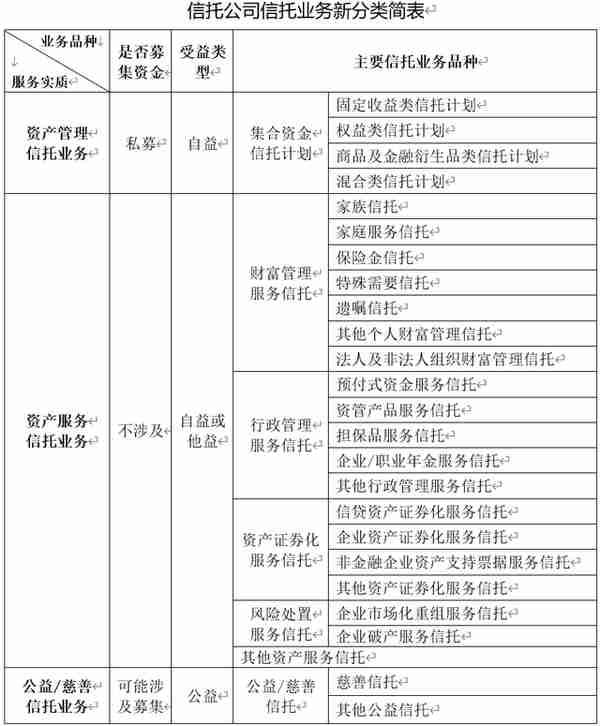

具体来看,此次改革将信托业务分为资产管理信托、资产服务信托、公益/慈善信托三大类。

其中,资产管理信托按资管新规细分为四类:固定收益类资产管理信托、权益类资产管理信托、商品及金融衍生品类资产管理信托、混合类资产管理信托。

资产服务信托的分类最为“壮大”,按照服务具体内容和特点细分为四类,四类下又有细化项。

一是行政管理受托服务信托,含预付类资金受托服务信托、资管产品受托服务信托、担保品受托服务信托、企业/职业年金受托服务信托、其他行政管理资产服务信托。

二是资产证券化受托服务信托,含信贷资产证券化受托服务信托、企业资产证券化受托服务信托、非金融企业资产支持票据受托服务信托、其他资产证券化受托服务信托。

三是风险处置受托服务信托,含企业市场化重组受托服务信托、企业破产受托服务信托。

四是财富管理受托服务信托,含创新型家庭服务信托、家族信托、保险金信托、遗嘱信托、特殊需要信托、其他个人财富管理信托、企业及其他组织财富管理信托。

公益/慈善信托项下未再细分,并在家族信托的定义中提到,慈善信托或慈善组织可作为家族信托受益人。

今年3月初,赖秀福曾公开表示,融资类信托在新的分类中不会再出现,并不是说没有融资的功能,融资功能少量存在,特别是资产管理信托这类也涉及资金的募集。

此次分类主要是为了解决信托业现存的两大问题:一是解决层层嵌套,让信托业务更加通俗易懂;二是解决信托业今后在金融体系里面的定位问题,发挥难以替代乃至不可替代的功能。

惩治与化解并重

从新划分的业务分类可以看出,监管部门正在引导信托行业更好地服务社会生活领域和实体经济,而如何让群众、企业、社会组织、地方政府放心将资金委托给信托公司呢?首先需要信托公司稳定经营,减少声誉风险。

“从监管部门来讲,对于那些破坏整体信托行业声誉和市场地位的信托公司和股东高管,一定严监管、严打击。”肖远企在年会上称,只有委托人对信托行业有信心,对信托公司有信任,才会把财产托付给信托公司管理。

2022年,监管部门进一步强化对信托公司和从业人员的执法力度,继续引导信托公司加强风险管理、依法合规经营。

据21世纪金融研究院不完全统计,以银保监、央行披露日期为口径,今年以来,监管部门对信托公司及相关责任人开出的罚单数量超110张,较上年全年翻了近一倍,罚款总额与上年相近。其中,涉及信托公司主体的罚单26张,处罚金额近6000万元,对比来看,2020年全年的罚款仅2200万元;对相关责任人的处罚金额总计达1200万元,另有多位从业人员被禁止终身从事相关工作。

在高风险信托公司处置方面,新华信托于2022年7月获批进入破产清算程序,并于10月27日公开招募新华信托破产服务专项信托受托人,这是自1998年来首家宣告破产清算的信托公司。

新时代信托于2022年9月份将自身100%股权在北交所挂牌,转让底价为23.14亿。

信保基金于2022年8月份接盘华融信托76.79%股权,转让价为61.52亿元;信保基金于2022年9月份通过司法处置的方式获得国之杰持有的安信信托14.55万股股份(占总股本的26.60%),暂时成为安信信托的第一大股东。

四川信托依旧在推进风险处置工作,为重组创造有利条件。

与此同时,对不良信托项目的风险化解工作亦在紧锣密鼓展开。信托业协会近期发布的《中国信托业社会责任报告(2021-2022)》显示,信托业探索多种风险资产处置模式,有序推进风险资产处置和化解工作。信托保障基金公司2021年全年收购风险资产规模296.58亿元。

公开资料显示,2022年以来,信托公司化解风险资产的主要途径包括,向AMC打折出售债权、信托保障基金公司反委托收购、直接承接标的项目股权进行操盘、诉讼、执行、引入合作方进行债务重组、设立不良资产财产权信托等等。

随着信托不良的出清,下一步值得关注的便是信托公司分类监管相关政策的出台,肖远企在年会上表示,初步考虑根据信托公司监管评级、资源禀赋、受托管理及风险抵御能力等的不同,对信托公司在业务范围、展业地域等方面进行差别化监管,鼓励信托公司走差异化、特色化发展之路。

(统筹:马春园)

更多内容请下载21财经APP