今年初以来,很多房企开始把融资工作并入到了投资拓展部门,这对于从前只用操心拿地的投拓狗来说,无疑大大增加了工作难度。

融资难已经是当下地产行业的“主旋律”。而对于投拓部门来说,拿地阶段的融资,更是难上加难。“解决了资金再解决拿地”,搞不定融资,报告写的再好,也只能是白忙活。

可以说,融资是当前背景下,投拓狗们最需充电的一门课。

芽哥也是应投拓狗群内的各位朋友需求,熬了两个通宵梳理了一下最需学习的一些融资方式。(文章底部有进群方式,应大家要求,这一次不只接受投拓狗,还广泛欢迎能够给大家提供地产融资需求资方朋友)。

这篇文章非常适合大家转载收藏,作为一份很好的复习资料。

银行

国内银行体系流入房企的贷款包括房地产开发贷、并购贷、流动资金贷款、经营性物业贷、政策性贷款和个人购房贷款。其中,房地产开发贷、并购贷是房企最主要的境内银行信贷融资工具。

目前大部分银行严格收紧地产项目融资业务,从收紧之前“通过变通方式也能操作的前期融资业务”,到只能操作合规的“432”开发贷,再到目前理论上能操作开发贷却已经没有额度的现状(白名单开发商的额度几乎已经被开发商提前全部使用)

委托贷款

委托贷款属于金融机构的居间业务,属于表外业务。

1、2018年1月银监会发布新《委贷办》,要求禁止一切具备贷款资质的机构作为委托人,禁止一切受托管理的他人资金作为委托方。因此商业银行委托贷款几乎停滞。

开发贷

1、必须满足“432”

2、16热门城市住宅类开发贷受限:北京、上海、广州、深圳、厦门、合肥、南京、苏州、无锡、杭州、天津、福州、武汉、郑州、济南及成都受限至今。

3、非16个热点城市以外的需要参考当地调控政策

4、向大型房企倾斜,银行对房地产企业实行名单制管理,大部分银行会选择前20强、前50强,前70强,个别银行也会选择前100强。

5、向调控方向倾斜,比如棚改贷等。

经营性物业贷

开发商以所拥有的物业进行抵押融资,其物业用于对外出租并以所收取的租金作为还款来源的的贷款。

按照7~8年左右租金核定授信额,通过CMBS完成贷款流程,资金使用灵活。

并购贷

并购类型:受让现有股权、承接债务、认购新增股权与收购资产。

1、四证齐全,并购贷款不得投向未足额缴付土地出让金的项目,不得变相置换土地出让金

2、应按照穿透原则,拟并购土地项目应该完成在建工程开发投资总额的25%以上

3、防范关联企业借助虚假并购行为套取贷款资金,确保短款资金不被挪用。

旧改/城市更新贷

旧改所需贷款,对资金用途有明确规定,比如只能用于拆迁款和后续开发建设。

1、常规:控规已确定,单元规划/专项规划已完成审批通过。拆迁安置补偿协议已签订,实施主体资格已确认

2、银行底线:可贷款补缴土地出让金。

债务融资工具

非金融企业债务融资工具包括短期融资券、中期票据和非公开定向债务融资工具(PPN),中期票据期限一般3-5年、短期融资券一般1年内、而超短期融资券一般在270天以内,PPN期限6个月至5年、以3年为主。中期票据是房企除公司债外第二大发债工具。

1、短期融资券和中期票据待偿还总额分别不能超过公司净资产40%。

2、可发行非金融企业债务融资工具的房企包括:央企21家平台房企,境内上市房企,省省会副省级单列市房企

信托

信托融资相对传统银行融资成本较高,但由于交易结构灵活,可根据地产开发的各阶段设计相应的融资方案,资金使用便利、选择面广、数额巨大,一直是地产公司最为倚赖的融资手段之一。

大部分信托资金通过信托贷款或者带回购条款的股权融资,投资房地产项目。

非标债权

信托贷款一般来说是作为银行贷款的补充,由于银行的资金比较便宜,所以银行贷款是地产商的首选。但信托贷款作为银行贷款的有益补充,可以突破银行贷款的一些限制,包括:

1、资金用途限制:由于受托支付等监管限制,银行贷款资金使用上较为保守,而信托相对灵活很多

2、地域限制:银行经营具有地域性,地产商在开拓一个新城市业务时,可能需要与不熟悉的当地分行合作,而信托公司无此限制,可开展全国业务

3、额度限制:有时银行已经授信,限于贷款额度无法放款,或者银行放款金额较低,信托公司可能在授信额度上可以加大

4、效率限制:银行自营资金的审批和放款程序比较复杂,耗时较长,而信托公司内部审批链条相对较短,效率高

信托贷款需满足以下条件:

1、开发贷需满足“432”

2、并购贷款和银行并购贷款要求相同。

股权型

纯股权类的房地产信托很少,一般都会引入一些增信措施,加入债的成分,也就是股债结合(混合型信托)、或者名股实债(债权类信托)

为规避信托股权被判令为债权(即名股实债),需规避以下三点:

1、投资人享受固定收益,且收益与公司运营完全脱节;

2、投资人与标的公司约定定期回购,不是以对赌的方式实现退出;

3、投资人在标的公司中不行使股东管理权。

通道业务

1、2108年1月银监会发布新《委贷办》,要求禁止一切具备贷款资质的机构作为委托人,禁止一切受托管理的他人资金作为委托方。

2、多家信托机构内部已明确发文,停止通道业务。

房地产私募基金

一方面,房企的融资额度不再充裕,又难以通过银行、信托等渠道获得资金,于是地产基金成为其多层次融资渠道的有力补充;另一方面,随着拿地的资金门槛越来越高,房企更倾向于寻找可以“合伙”的高净值客户,联合开发、“抱团取暖”。

全面禁止直接债权投资

2018年1月,中基协发布《私募投资基金备案须知》:

1、全面停止私募基金借货类业务,明股实债、明基实债、通过回购、第三方回购、对赌、定期分红等形式向投资者承诺固定回报的保本保收益的投资方弐都被禁止。

2、明确2月12日之后在审又新増底层资产涉及借货性质的资产及其收(受)益权产品均不予备案。

2018年2月,中基协在北京召开“类 REITS业务专题研讨会”:

确认在私募基金投资端、私募基金可以综合运用股权、夹层、可转债、符合资本弱化限制的股东借款等工具投资到被投企业,形成权益资本。

投资类型

虽然《私募投资基金备案须知》中限制了直接的股加债投资或通过SPV实现债部分的投资,但2018年1月23日中基协在北京召开“类REITs业务专题研讨会”上却明确表明允许私募基金综合运用股权、夹层、可转债、符合资本弱化限制的股东借款等工具投资到被投企业,形成权益资本。

1、开发型投资:对目标房地产开发项目进行投资股权投资;

2、收租型投资:长期持有收租型物业,寻求物业的长期稳健经营收益。目前,房地产私募基金已涉足住宅、购物中心、办公楼、城市综合体、工业地产等各个房地产领域;

3、不良资产处置型投资:投资收购银行的不良信贷资产(房地产),通过资产直接转让或改造后转让等方式寻求资产的增值。

资金允许用途

1、住宅类:支付土地款禁止;可用于一级土地开发、支付拆补款、清租、土地管理、开发建设资金、建设和内部装修等;

2、长租公寓运营:政策鼓励;

3、存量物业股权收购:禁止通过基金直接收购物业受限先投资某公司,由该公司收购目标物业,或者认购LP股份;

4、城市更新/旧城改造以及棚户改造:政策鼓励;

5、不良资产及其收益权:政策鼓励,备案时需明确说明不良资产的来源问题,非批量即3户以下的不良资产包私募可参与。

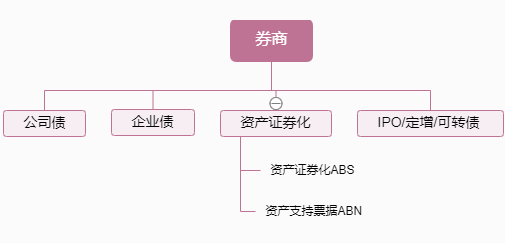

券商

券商投行业务

公司债:

1、2018年五月,包括碧桂园、富力等地产“红筹股”等,交易所已出“无异议函”的公司债申请,突然被“中止”了。有的已路演完毕,开始簿记投资者名录,准备打款了,也被叫停了。过去吸纳地产公司债的金主们,险资、私募、信托和基金子公司等等,现在不能继续加仓地产投资了。“从目前状况来看,房地产企业公司债几乎停摆”。

2、最新消息,重新放开公司债(只能用于借新还旧)

企业债:

1、严格制房地产开发企业发行企业债券融资,用于业性房地产项目(用于保障性住房、棚户区改造、安性住房项目除外)。

2、鼓励住房租赁类项目上报。

券商基金子公司业务

1、自有物业REITS、类 REITS、CMBS

要求:AA评级,一二线城市

2、物业费收费权ABS

要求:AA+评级,建议非转租赁业态

3、购房尾款ABS

要求:AA评级以上、前50强地产商、住宅业态为主,一二线城市土地储备丰富,在建/在售项目数量多

4、房屋租赁类 REITS

要求:AA评级,一二线城市,政策鼓励方向,可储架,后续装资产分批发行CMBS

5、租金收益权ABS

要求:AA+评级,建议非转租赁业态

6、供应链金融保理ABS

要求:AA+评级,不增加房企有息负债,扶持中小企业,未来发展前景巨大,与信用借款类似,没有强抵押这篇文章非常适合投拓狗作为融资学习资料日常学习使用,大家可以转发或收藏,以便于未来需要的时候拿出来看。

文:投拓狗日记,转载已经授权,对原文作者表示感谢。

严/肃/广/告/时/间

关注3Fang网微信公众号