1.我国小微企业融资方面存在的问题

1.1融资渠道窄

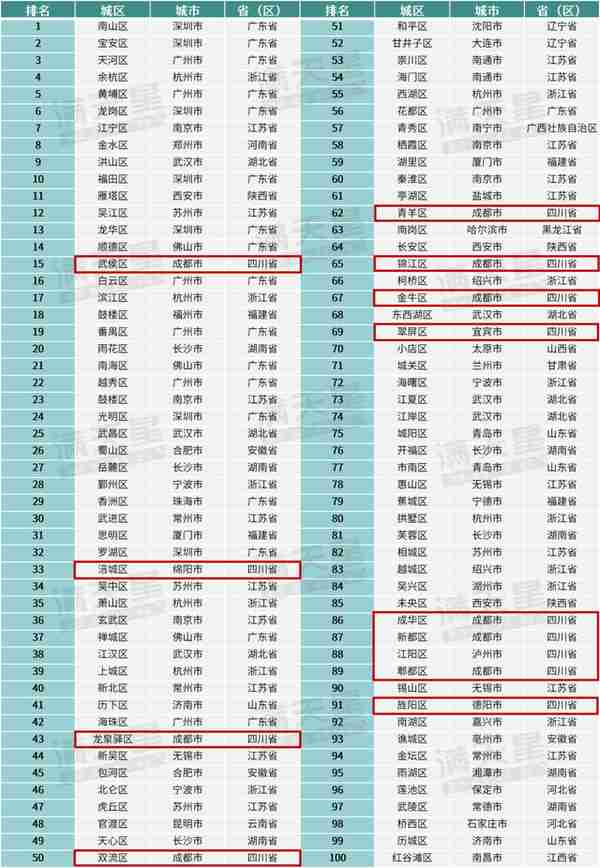

小微企业的创业和生产经营资金主要依靠自筹,内源融资是小微企业融资的主要渠道。我国80%以上的小微企业无法从银行获得贷款。在证券市场上,已经推出的中小企业板和创业板是小微企业融资的良好机会,但高门槛、高成本成为小微企业上市融资的障碍。因此,小微企业融资渠道十分狭窄。

1.2融资成本高

由于融资成本高,我国小微企业经担保后的银行贷款实际利率接近15%以上,小额贷款公司的融资成本平均也在20%以上。

1.3融资风险大

一旦发生资金链断裂,小微企业的生存就要受到威胁、甚至破产倒闭。目前,已有不少企业因为无法偿还高利贷,造成资金链断裂,而“厂破人逃”。

2.我国小微企业融资难的原因

(1)小微企业经营管理落后。

银行对企业信息缺乏足够了解,无法掌握真实经营信息、财务状况等情况,不敢贸然放贷。

(2)小微企业贷款抵押物缺乏。

大部分小微企业的规模较小,缺乏可供抵押的固定资产,仅有有限且价格低廉的房产和机器设备。

(3)小微企业信用状况不佳。

一些小微企业缺乏信用观念,财务制度不完善,缺乏完整的信用记录,对融资信用的重视不够,频频出现拖欠贷款的现象,甚至出现坏账或逃废债,信用状况较差。

2.2银行方面的原因

(1)银行存在“惜贷”、“惧贷”的现象。

由于小微企业融资需求具有“短、小、频、快”的特点,银行对小微企业贷款发放业务笔数多、分布散、金额小,导致银行过高的管理成本和贷款营运成本。

(2)银行贷款门槛高、程序繁琐。

由于实行信贷规模管理, 对小微企业设置较高的门槛,上收了贷款审批权限,决策链过长,手续繁琐,贷款审批权限上收,审批时间长,难以适应小微企业贷款期限短、频率高、用款急的需求。

2.3金融生态环境方面的原因

(1)小微企业缺乏政策资金扶持。

小微企业作为一个弱势群体,特别是符合国家产业政策的小微企业在成长期迫切需要财政资金等方面的扶持。

(2)社会信用环境欠佳。

目前,全社会诚信体系建设相对滞后,社会信用信息征集系统不健全、各金融机构之间的征信信息无法共享,银行很难获取企业的真实信息。

(3)小微企业信用担保体系不完善。

目前,为小微企业提供贷款担保的机构还不够,担保基金的数量和种类难以适应和满足小微企业的融资需求,担保资金的放大功能和担保机构的信用能力没有得到充分发挥。

3.解决我国小微企业融资难的对策

3.1政府要发挥主导作用,努力打造有利于小微企业融资的良好社会环境

(1)建立和完善对小微企业融资的扶持政策体系。

(2)加强社会信用体系建设。

(3)引导民间借贷规范健康发展。

(4)推进小微企业信用担保体系建设。

3.2银行要发挥主体作用,积极加大对小微企业的有效信贷投入

(1)加大支持力度。银行要提高对小微企业贷款的比例,把小微企业作为主要服务对象, 满足其合理的信贷要求,发挥好融资的主渠道作用。

(2)简化审批程序。

小微企业经营的灵活性程度高,对市场反应灵敏,把握市场机会的能力强,创新灵感非常活跃,对融资需求时效性要求较高。因此,银行必须在传统的审贷流程基础上,缩减不必要的环节和过程,对小微企业可以采用差别化的授权机制,对符合一定金额和业务条件的小微企业的授信,快速审贷,提高效率。

3.3小微企业要发挥主观作用,不断提高自身融资能力

(1)增强自我发展能力。 要完善企业制度,实现公司治理结构合理化,强化自身管理能力,以此赢得银行信贷支持。

(2)规范企业内部管理。建立互相信赖的银企关系,以获取银行信贷评估的较高评价。

(3)加强企业信用建设。 不断提高企业的信用度和美誉度,通过企业的良好融资信誉为企业自身开辟融资渠道,实现持续发展。