(报告出品方/作者:申港证券,曹旭特)

1. 公司总览:稳健发展的高端数控机床龙头

1.1 高端数控机床龙头企业 产品线丰富

公司是国内高端数控机床龙头企业之一。海天精工成立于 2002 年,总部位于宁波。 公司自成立以来即定位于高端数控机床,从事高端数控机床的研发、生产及销售, 主要与日本、德国等海外成熟机床厂家竞争以实现进口替代。公司 2021 年营收达 到 27.3 亿元,是国内高端数控机床龙头企业之一。

公司产品结构逐步完善,主要产品数控加工中心是自动化程度更高的数控机床产品, 适用于复杂的加工场景。

公司产品以金属切削机床为主。金属加工机床按照加工工艺可以分为金属切削机 床及金属成形机床。金属切削机床是指用切削、特种加工等方法主要用于加工金 属工件,使之获得所要求的集合形状、尺寸精度和表面之类的机器;而金属成形 机床则是锻压设备,通过对金属施加压力使之成形的机床。

公司由大型龙门加工中心起家,深耕行业进行多元化发展,目前产品系列已经涵 盖数控龙门、卧式、立式加工中心及多种类型数控机床产品。数控机床产品技术 含量及产品附加值高,公司主要依靠良好的性价比及优质服务抢占市场。

公司定位高端,大型加工中心产品拉升价格,机床均价位于头部企业前列。

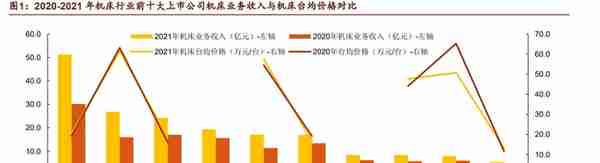

根据纽威数控招股说明书,我国 2020 年机床行业上市公司前十名(按机床业务 收入规模)分别为创世纪、秦川机床、海天精工、亚威股份、沈阳机床、华中数 控、日发精机、国盛智科、华东重机及浙海德曼。我们基于纽威数控招股说明书 披露的 2020 年的公司名单及台均价格计算方式,以 2021 年数据对机床行业上 市公司进行了重新梳理。

通过对所选公司的机床单价进行对比,我们发现公司机床均价位于头部企业前列, 2021 年公司机床平均单价达到 61.5 万元/台,主要源于公司的高端定位及以大型 机床为主的产品结构。

1.2 经营稳健 营收与利润水平稳步提升

公司营业收入与净利润水平稳步提升。公司 2016-2021 年营业收入复合增速达到 22%,2022 年 Q1-Q3 营业收入为 23.7 亿元,同比增长 17.8%,实现净利润 3.9 亿 元,同比增速达到 48.3%,净利润增速高于营业收入增速,表明公司成本管控良好, 具有良好的盈利能力。

公司毛利率水平总体稳定,净利率提升迅速,费用管控良好。 公司 2022 Q1-Q3 毛利率 25.7%,与 2021 年基本在同一水平。 公司净利率自 2019 年呈现持续上涨趋势,公司净利率由 2019 的 6.6%稳步提升 至 2022 Q1-Q3 的 16.5%,展示出公司费用管控的良好效果。 2016-2022 Q1-Q3 公司销售费用、管理费用及财务费用总体呈现稳步下降趋势, 三项费用占营收的总比例由 2016 年的 16.4%下降至 2022Q1-Q3 的 4.1%,5 年 时间公司三费比例下降 12.3pct,体现公司良好的费用管控,提升公司整体盈利能 力。

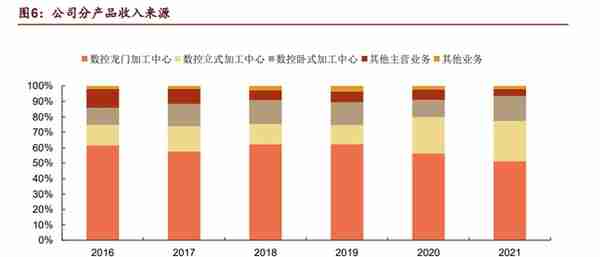

数控龙门加工中心是公司最主要的产品,营收维持在 50%以上。数控龙门加工中心 一直是公司主要的收入来源,在公司营业收入中的占比稳定在 50%以上。公司近年 来积极拓展其他类型数控机床业务,其中数控立式加工中心增长最快,由 2019 年 占营收比例的 12%迅速提升至 2021 年营收比例的 26%,产品市场开拓良好。

合同负债提升,公司在手订单充裕。根据公司 2022 年三季报,公司合同负债达到 10 亿元,同比增长 35%,公司在手订单充足。

1.3 海外布局持续拓宽 盈利可观

公司积极开拓海外市场,海外区域营收持续上涨。公司持续加大对海外市场的开拓, 取得良好效果。2016 年公司国外营收 0.3 亿元,至 2021 年达到 1.9 亿元,五年间 CAGR 达到 43%,得益于公司对于海外市场的积极开拓。

公司海外布局不断外延,覆盖范围持续扩大。为顺应机床出口快速增长的趋势,更 好地开拓公司海外业务,公司积极完善海外市场布局。公司自 2019 年在海外设立 子公司, 如表 3 所示,截止 2021 年公司已经拥有印度、越南、墨西哥、马来西亚 及土耳其五地子公司。子公司的设立将协助公司更好地开拓当地市场,推动公司产 品在当地的销售。

海外市场盈利可观。 公司国外毛利率维持在较高水平并有提升,2016 年公司国外区域毛利率为 26.4%, 2021 年达到 33.3%,5 年间增长 6.9pct。 公司国外区域毛利率自 2018 年起即与中国大陆毛利率拉开差距,海外区域毛利 率高出国内区域毛利水平 10pct,2020 年毛利率差距曾达到 17pct。随着公司海 外布局的不断完善,海外营收有望进一步提升,海外市场的高盈利有望继续带动 公司整体盈利水平提高。

2. 行业层面:高端进口替代提供广阔空间

2.1 中国高端数控机床进口替代空间广阔

中国是全球最大的机床消费及生产国,进口机床在消费中占比达 27%,2021 年规 模达 479 亿元。 根据 VDW(德国机床制造商协会)数据,2021 年全球机床生产额及消费额分别 达到 709 亿欧元、703 亿欧元,中国机床生产及消费额分别达到 218 亿欧元、 236 亿欧元(换算为人民币分别为 1664 亿元、1800 亿元),在全球机床生产及 消费中分别占比达到 31%、34%,中国机床的生产及消费规模均为全球最大。 然而根据 VDW 数据,2021 年我国机床进口额达到 479 亿元,在我国机床消费 中占比达到 27%,进口数控机床规模仍存,国产替代空间广阔。

我国机床数控化率提升,但与发达国家相比仍有较高提升空间。根据中国工信产业 网数据,2021 年我国金属切削机床数控化率已达到 44.9%,呈现上升趋势。然而 根据 Research in China 的数据,2018 年日本、德国、美国的机床数控化率最低已 达到 75%,我国机床数控化率仍有较高的提升空间。

进出口数控机床产品价差明显,高端产品依赖进口。 根据智研咨询统计数据,2021 年我国进口数控机床均价为 19.5 万美元/台,出口 数控机床均价 1.92 万美元/台,进口均价约为出口均价的 10 倍。由此可见,目前 我国进口数控机床以价值量较高的高端数控机床为主,而出口的数控机床则相对 较低端。 根据前瞻产业研究院公布的数据,截止 2018 年国内高端数控机床国产化率仅 6%, 市场主要被外资企业占据。

2022 年至今国内金切机床产量同比下滑,但高端数控机床需求韧性依旧。根据国 家统计局数据,2022 年 9 月,我国金属切削机床当月产量在去年高位的基础上同 比下降 12%,累计产量同比下降 11%。但从日本机床工业协会(JMTBA)公布数 据来看,2022 年 1-9 月日本对中国出口订单达到 2866 亿日元,在去年高位基础上 同比增长 3%,显示我国高端数控机床需求依旧。

2.2 进口依赖降低 国产替代加速

中高档数控机床以加工中心及数控车床等产品为主。

进口限制,高端数控机床面临“卡脖子”难题。中国高端数控机床目前多依靠进口, 但西方国家对高端数控机床的出口进行了严格的限制,部分高端数控机床则完全无 法进行进口。中美贸易摩擦进一步加大了我国高端数控机床的进口限制,高端数控 机床的缺少将使航空航天、军工等关键下游行业面临“卡脖子”难题。

政策持续发力,工业母机重要性突出,我国机床数控系统国际标准领域实现“零” 的突破。 政策端:国家对高档数控机床市场的发展给予高度关注。《中国制造 2025》将高 档数控机床列为制造业重点发展领域之一,政策方面持续推动我国工业母机进口 替代。 成果端:2022 年 6 月及 9 月,由通用技术集团机床工程研究院有限公司牵头研 制的国际标准 ISO 23218-1《工业自动化系统与集成机床数控系统第 1 部分:通 用技术要求》及 ISO 23218-2《工业自动化系统与集成机床数控系统第 2 部分: 系统集成要求》分别发布,意味着我国成为国际上数控系统行业规则的制定者, 标志着我国在机床数控系统国际标准领域实现“零”的突破。

国产替代加速,我国对进口机床的依赖程度已呈明显下降趋势。 根据 VDW 数据,进口机床在我国机床消费总额中占比呈现逐年下降的趋势,进 口机床在机床消费中占比由 2018 年的 33%降低至 2021 年的 27%,显示我国对 进口数控机床的依赖程度降低,国产替代加速进行。

2.3 多优势助力公司替代进口

公司作为国内高端数控机床龙头企业之一,有望以优质的服务、良好的产品性能及 高性价比在进口替代中取得优势。 优质服务奠定基础。高端数控机床行业客户会提出定制化需求,与国际数控机床企 业因跨国而造成高售后服务成本及服务不及时的情况相比,公司作为本土企业,售 后服务人员充足、反应速度快,具备明显优势。 公司产品性能优良,缩短与高端进口数控机床差距。公司自成立之初即定位于高端 数控机床,主要与日本、韩国等成熟机床企业进行竞争。日本大隈是世界第一大龙 门加工中心生产商,我们选取公司与大隈位于相似工作台尺寸范围的龙门加工中心 产品进行对比。公司的龙门加工中心产品在主轴转速及主轴电机功率方面优于大隈 的相似工作台尺寸产品,公司 GLUe 产品标准配置公司 Hision 电主轴产品,主轴 转速的优势体现公司自供零部件的优势。

与进口产品相比,公司数控机床产品具备价格优势。根据海关总署数据,2021 年 我国进口龙门加工中心均价为 252 万元/台,而公司 2021 年龙门加工中心产品销售 均价为 149 万元/台,与进口龙门加工中心产品相比,公司产品具备价格优势。

3. 下游需求:紧跟市场

切入景气下游 高端数控机床应用领域广泛。数控机床作为装备制造业的基础设施,广泛应用于包 括传统机械工业、汽车工业、航空航天工业、石油化工、电力设备、工程机械等多个加工工业。

根据公司 2022 年 7 月在投资者问答中的回复,公司下游客户所在行业较为分散, 行业占比随下游行业景气度变化而变化。近几年航空航天行业占比 20%左右,汽车 零部件行业占比 10%左右,其他下游包含模具、电力设备及机械制造等。公司主要 下游航空航天及新能源汽车零部件未来具有较高景气度,有望支持公司营收持续增 长。

3.1 高端产品受益航空航天广阔空间及未来景气

航空航天领域加工要求高,高端数控机床设备大量依赖进口。

航空航天产品从构成上可以分为主机(或主体结构)、发动机、机(弹、箭、星) 载设备或部件等组成部分。航空航天产品的关键零部件大量采用钛合金、高强度 耐热合金钢、工程陶瓷等难加工材料和先进复合材料,对机床工具行业要求较高。 随制造技术的发展与进步,航空航天工业对高速、精密、复合、多轴联动等高技 术产品均有需求,也涉及重型、超重型及极限制造装备等。

根据科德数控招股说明书,在航空航天等高端制造领域,以叶轮叶盘、透平机械 类为代表的典型复杂曲面零件必须由具备高动态、高精度、高响应能力的高端五 轴联动加工设备,该类高端设备大量依赖进口。

公司五轴联动机床已批量进入航空航天零件加工领域,体现公司高端产品竞争力。 根据机床工具工业协会披露,公司生产的五轴联动机床已经批量进入航空航天零件 加工领域。成功打入航空航天零部件产业供应体现公司高端产品的优良竞争力。

根据我们测算,我国航空航天领域高端数控机床需求量约 1-2 万台,市场规模预计 超百亿,空间广阔。根据公司招股说明书,航空工业需求大批高速五轴加工中心、 龙门移动式高速加工中心、精密数控车床、精密卧式加工中心等,我们以高端加工 中心为主进行测算。我们采取两种方式测算航空航天领域高端数控机床需求及市场 空间。

方法一:根据海关总署数据,2021 年我国进口加工中心总量 2.4 万台,由于航空 航天领域加工要求高,机床设备主要依赖进口,假设进口量中 30%-50%来源于 航空航天领域的高端需求,则航空航天领域加工中心进口量为 0.72-1.2 万台。根 据前文 2.1 中数据,2018 年我国高端数控机床国产化率由 2014 年的 2%提升至 6%,假设到 2021 年高端数控机床国产化率达到 10%,则进口量占比 90%,测 算得到我国航空航天领域高端数控机床需求量为 0.8 万台-1.3 万台。

方法二:根据公司公告,公司 2021 年加工中心销量总计 3932 台,根据公司 7 月 在投资者问答中的回复,近几年航空航天行业在公司收入中占比约 20%左右。由 于航空航天领域产品要求高,销售单价更高,故我们假设航空航天领域销量占比 低于收入占比,为 10%-15%,则公司在航空航天领域加工中心销量为 393-590 台。根据前文 2.1 中数据,2018 年我国高端数控机床国产化率 6%,公司作为国 内高端数控机床龙头企业之一,近年来数控机床销量提升迅速,假设公司 2021 年在航空航天领域市占率达到 3%,则测算得到我国航空航天领域高端数控机床 需求量为 1.3 万台-2 万台。

综合以上测算,我们估算我国航空航天领域高端数控机床需求量约 1-2 万台。由 于航空航天领域加工要求高,机床单价预计更高,故我们假设航空航天领域加工 中心均价略高于 2021 年进口加工中心均价的 72 万元/台,取 100 万元/台的均 价,则我国航空航天领域高端数控机床规模预计达到 100-200 亿元,空间广阔。

航空航天领域需求景气,公司有望持续受益。

军费预算提升支持航空航天及军工领域需求增长。见图 21,2022 年我国军费预 算 1.45 万亿元,同比增速达到 7.1%。以导弹、火箭、卫星为代表的航天、军工 领域进入扩产阶段,高端数控机床对于航空、航天及军工起到强有力的支撑及保 障作用。

国产大飞机有望带动我国民用飞机制造业高速发展。中国商飞推出了具有自主知 识产权的 ARJ21、C919 及 CR929 客机。根据中国青年报数据,国产大飞机 C919 已实现近 60%的国产化率。根据《民用飞机中国市场预测年报(2021-2040)》 数据,预计到 2040 年末,中国航空公司客机机队规模将达到 9004 架,货机机队 规模达到 650 架,2021~2040 年间,中国需要补充民用客机 7646 架,其中宽体 客机 1561 架,窄体客机 5276 架,支线客机 809 架。根据国产大飞机总设计师 吴光辉于 2018 年在两会期间披露数据,截止两会期间 C919 订单总数已达到 815 架。飞机整机制造具备产业链带动效应,有望持续推动我国飞机制造业高速发展。

3.2 提前布局抢占新能源汽车增量市场

新能源汽车的快速发展将新增大量机床需求。与传统燃油车不同,新能源汽车有“电 机、电池、电控”三大核心部件,即新能源汽车的“三电系统”。电机由上下端盖 和壳体组成,电池成组后也需要壳体保护和金属散热系统,而电控组件也需要壳体 来保护,因此新能源汽车的制造需要大量金属壳体加工。以三电系统为代表的零部 件均需定制化开发机床进行加工。 根据中国汽车工业协会数据,2022 年 1-9 月,中国汽车产、销量分别为 1963 万辆、 1947 万辆,其中新能源汽车产、销量分别为 472 万辆、457 万辆,新能源汽车产 量同比增速达到 118%。根据我们之前的相关数据预测,假设以产销率 100%测算, 到 2024 年新能源汽车产量将有望达到 1400 万辆,2021-2024 年复合增速将达到 43.7%。

公司自 2020 年即提前布局研发针对新能源汽车的机床产品,已推出适用于新能源 汽车零部件的一站式解决方案,助推公司在新能源汽车领域赢得更大的竞争优势。

公司年报披露,公司自 2020 年即布局逆周期加大产品研发力度,针对新能源汽 车行业研发性价比更高的产品,实现产品的差异化、自动化及智能化。针对新能 源汽车制造,公司迅速转型,对通用机型进行研发再升级,推出适用于新能源汽 车市场的一站式零部件解决方案,并推出针对不同零部件的适配机型。

3.3 模具、机械制造等下游稳健发展

公司下游客户所在行业较为分散,除航空航天及汽车外,其他下游主要包含模具、 电力设备及机械制造等。

模具、机械设备等下游稳健发展,支持公司营收稳固。

模具制造业:模具制造业向各种机械制造企业供应核心配件,产品质量显著影响 下游产品精度、稳定性、耐用度等工艺标准。航空航天、汽车行业发展对高强度 复合材料需求增大,成型模具性能、精度、空间等标准将提高,因此模具行业对 高端数控机床需求将增加。根据前瞻产业研究院整理数据如图 26,2020 年我国 模具行业总产值预计达到 3043 亿元,同比增长 5%。

通用设备行业:通用设备行业客户采购机床主要用于机械加工制造中各种通用设 备零件的制造,下游客户行业的产品具有广泛性,市场集中度较低。通用设备制 造业在经济发展中起到重要作用,对各类机床设备依赖度较高。根据国家统计局 数据如图 27,截止 2022 年 9 月,我国通用设备制造业固定资产投资完成额累计 同比增长 16.7%。

电力设备行业:电力设备市场的发展会带动数控龙门镗铣床、落地镗铣床、数控 车床、叶根槽专用铣床和叶片数控加工机床等数控机床的市场需求。根据国家统 计局数据如图 27,截止 2022 年 9 月,我国电气机械及器材制造业固定资产投资 完成额累计同比增长 39.5%。

4. 发展优势:多元内生动力稳定增长

4.1 产品线拓宽+产能提升支持市占增长

数控机床行业市场竞争格局分散,公司市占率仍有较大提升空间。根据中国工信产 业网数据,2021 年我国数控机床产量 27 万台,根据数控机床行业主要上市公司披 露的产量数据,计算得到各公司产量市占率,主要上市公司 2021 年市占率总计 25.4%,公司市占率仅为 1.8%,仍有较大提升空间。

公司由大型龙门加工中心起家,根据市场需求不断完善产品系列,利用在大型机床 领域取得的竞争优势及已有品牌优势开发中小型机床市场,拓宽产品应用领域。

公司优势产品龙门加工中心适用于加工大型工件及复杂形状的工件,公司依靠良 好的性价比及优质服务抢得市场先机,在数控龙门加工中心领域取得突破。

公司根据市场需求不断完善产品结构,拓展数控卧式加工中心及立式加工中心等 产品类型,拓宽公司数控机床产品应用领域。

龙门加工中心地位稳固,立式、卧式加工中心快速发展。

数控龙门加工中心:2021 年公司数控龙门加工中心销售收入达到约 14 亿元,同 比增速达到 51.9%,2016-2021 年 CAGR 达到 17.7%,毛利率稳定在 30%左右。

数控立式加工中心:公司近年来积极拓展小型批量化立式加工中心产品,产销量 取得快速增长。2021 年公司数控立式加工中心收入达到 7.1 亿元,同比增长 86.3%,2016-2021 年 CAGR 达到 39.5%,是公司营收复合增速最快产品,毛利 率也由 2019 年的 1.5%迅速增长至 2021 年的 12.3%,盈利情况得到迅速改善。 公司立式数控机床业务拓展效果显著。

数控卧式加工中心:2021 年公司数控卧式加工中心销售收入为 4.4 亿元,同比增 长 142.8%,是公司 2021 年营收同比增长最快的产品,2016-2021 年 CAGR 达 到 31.6%,增长迅速。

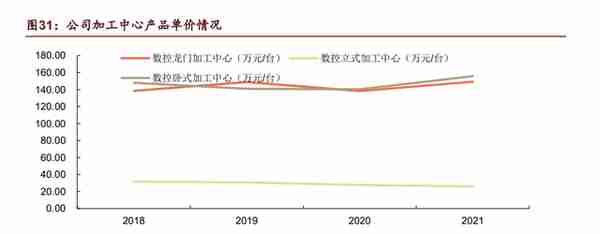

公司加工中心产品单价趋于稳定。2021 年,公司数控龙门、卧式、立式加工中心产 品销售均价分别为 149 万元/台、156 万元/台、26 万元/台,数控龙门及卧式加工中 心规模较大单价较高,数控立式加工中心产品规模较小,单价相对较低。

公司产能有望进一步扩张,持续支持公司市占提升。

公司当前通过积极提高制造技术、扩大自动化工艺的应用、优化设计产能布局, 结合供应链配套能力的提升、扩充租赁场地等多项措施提升产能支持日益增长的 市场需求。

公司于 2022 年 4 月 16 日发布公告,拟通过自有资金、直接或间接等方式,与宁 波经济技术开发区管委会签署《投资协议书》投资建设高端数控机床智能化生产 基地项目。项目计划投资总额 10 亿元人民币,其中固定资产投资不少于 8.25 亿 元。

根据公司公众号 2022 年 9 月 17 日披露,海天高端数控机床智能化生产基地项 目举办了开工仪式,项目拟建设恒温智能化车间、国家级实验室、中试基地,打 造数控机床及其关键零部件生产基地。项目建成后将用于新能源汽车核心部件加 工设备的批量化、柔性化及自动化生产,助力公司在新能源汽车零部件加工装备 领域占据有利地位。

如表 10 所示,与公司当前已有的宁波大港、宁波堰山及大连海天精工三大制造 基地相比,2022 年拟投资新建的数控机床生产基地投资规模更大。待新的制造基 地建成后,公司产能规模有望有较大幅度的提升,支持公司市占提升。

4.2 积累深厚 持续研发提升核心零部件自供

制造业注重积累,公司深耕数控机床行业 20 余年,行业积累及客户资源丰富。

机床行业市场竞争主要依靠产品性能、可靠性及服务。根据前瞻产业研究院发布 的数据,国内数控机床主要的问题是精度与稳定性差及故障多发,精度决定了加 工产品的质量,稳定性则决定了装备性能的无故障保持能力。能力的提升及客户 认可均需要深厚的行业积累。

公司深耕数控机床行业 20 余年,行业经验丰富。根据公司招股说明书,公司自 成立以来已累计为国内外客户提供了超过5000台数控机床,叠加公司2017-2021 年销售的数控机床,数控机床销量总计超过 1 万 6 千台,公司积累了丰富的生产 管理经验,为公司稳健提升提供可靠助力。

由于数控机床是机械制造业中的耐用消费品,客户对数控机床厂家有较高要求。经过多年稳健经营,公司在技术研发、产品质量及后续服务方面均已建立良好的 品牌形象及较高市场知名度,客户基础广泛,与核心客户建立了长期稳定的合作 关系,有望持续支持公司业务外拓。

公司研发投入连年提升,研发投入及研发人员数均位于可比公司前列。

根据产品类型及营业收入规模,我们选取纽威数控、日发精机及国盛智科为公司 可比公司。

公司研发投入近年来连续增长,自 2021 年公司研发投入即位列可比公司首位。 公司研发投入由 2018 年 0.56 亿元增长至 2021 年 1.13 亿元,三年间 CAGR 达 到 26.6%。从 2022 年三季报披露数据来看,2022 年前三季度研发投入 0.87 亿 元,同比增速达到 20.4%,增速高于可比公司。

公司研发人员数量呈现上升趋势,2021 年研发人员数量达到 342 人,占公司总 人数比例为 18.2%,与国盛智科的 18.4%同位于行业领先水平。

公司已拥有电主轴核心零部件自制能力。

根据纽威数控招股说明书,数控机床的核心零部件主要包含以下几个部分:功能 部件的数控转台、刀库、刀架、齿轮箱等;电气件的数控系统;传动部件的主轴、导轨、丝杠、轴承等。

作为高质量机床性能的核心,公司已掌握电主轴设计、制造及检测等核心技术, 拥有多项专利,可应用于小型立式加工中心、龙门加工中心、车床及卧式加工中 心。公司电主轴产品已实现批量交付,根据公司官网,公司 2017 年电主轴产量 即已达到 550 个,电主轴产量逐年提升。

公司的机械双摆铣头、自动铣头、电主轴、伺服刀库、数控回转工作台及自动头库 等核心零部件已获得专利技术,自主专利技术为客户提供丰富的选配方案及最佳的 产品组合,能够更好地满足客户的定制化需求。同时,核心部件的应用积累为后续 产品技术升级打下基础。

4.3 受益集团产业链协同加码“一体化压铸”

公司母公司海天股份旗下覆盖塑机、机床、金属成型等多个产业,其中海天金属是 国内领先压铸机厂商。海天股份即海天集团,创建于 1966 年,现已发展成为总资 产超过百亿的大型跨国公司。2021 年度集团总产值超过 211 亿元,产品及客户遍 布全球 130 多个国家和地区。

汽车一体化压铸具备多方面优势,大型压铸机成为关键,海天金属是全球主要的大 型压铸机生产厂商之一。

汽车一体化压铸主要指汽车车身结构件的一体化加工,将原本设计中多个单独、 分散的小件通过重新设计高度集成,再利用压铸机进行一次成型压铸成完整大零 件。与传统汽车制造相比,一体化压铸在制造成本、生产效率、车型开发周期、 性能、材料回收等多方面具备优势。

大型压铸机是实现一体化压铸的关键,海天金属是全球主要大型压铸机生产厂商 之一。

以新能源汽车底盘为例,一体化压铸成型后,需要配套相应机床进行压铸件的毛刺 与毛边的切削,将带来大量机床需求。在汽车“一体化压铸”的发展趋势下,公司 有望与海天精工协同发展打造一体化压铸完整解决方案。

以新能源汽车底盘为例,一体化压铸铸件成型后,需要配套相应的机床进行压铸 件的毛刺及毛边的切削,有望带动下游数控机床行业的技术改进及需求提升。目 前各大主机厂一体化压铸主要应用于后底板、前机舱等部位,未来随压铸机吨位 加大,有望延伸至下车身总成、上车体一体化大铸件,发展空间广阔。

根据格兰富工业数据,一台 6000-8000 吨级压铸机需配套 20-25 台龙门机床,一 体化压铸的快速发展将为机床行业带来新的增量需求。

我们认为海天精工作为海天金属同属于海天集团的子公司,有望受益于海天金属 在“一体化压铸”中的技术积累。通过产业链的协同发展,共同构建国内具有竞争力的一体化压铸整体解决方案。

5. 盈利预测

公司收入及成本预测

数控机床产品销量预测逻辑:

我国机床数控化率有望在制造业升级背景下持续提升,带动我国数控机床产销量 持续增长。公司作为国内高端数控机床龙头企业之一,将凭借自身竞争优势受益 于进口替代的广阔空间及下游航空航天、新能源汽车需求的增长,占据更多的市 场份额,公司未来增长空间广阔。同时,由于公司数控立式加工中心、卧式加工 中心等数控机床产品目前市占规模相对较小,有较大的增长空间,因此我们认为 公司的立式加工中心、卧式加工中心及其他类数控机床产品的销量增速将高于数 控龙门加工中心销量的增速。

因此,我们预计公司各类产品销量增速情况分别如下:数控龙门加工中心 2022- 2024 年销量增速分别为 14%、14%、18%;数控立式加工中心 2022-2024 年销 量增速分别为 26%、27%、27%;数控卧式加工中心 2022-2024 年销量增速分别 为 25%、25%、27%;其他机床产品 2022-2024 年销量增速分别为 20%、27%、 27%。

数控机床产品销售毛利率预测逻辑:

高端进口替代及产量提升的规模效应有望带动公司各产品毛利率提升。因此,我 们预计公司各类产品毛利率情况分别如下:数控龙门加工中心 2022-2024 年毛利 率分别为 30%、30%、31%;数控立式加工中心 2022-2024 年毛利率分别为 13.1%、 13.6%、14%;数控卧式加工中心 2022-2024 年毛利率分别为 36.1%、36.4%、 36.8%;其他机床产品 2022-2024 年毛利率分别为 13.3%、13.5%、13.7%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」