导读:近日的河南村镇银行储户被赋红码事件引发舆论风暴。财熵发现,出事之后,多位河南村镇银行储户投诉,涉事平台滨海国金所未按监管要求下架相关产品。金融犯罪领域的律师点评,无视央行通知仍继续销售产品,平台是有主观责任的。自存款无法正常提现的2个月以来,除了滨海国金所曾发布公告,天星金融、翼支付、360你财富等互联网平台,以及其背后的小米、中国电信、360等巨头,都未对此事有明确声明或表态,它们出奇地保持沉默。

图源网络

作者|林乐诗

6月20日是河南红码事件发酵的第6天,却是涉事的40万储户被噩梦缠身的第62天。目前,官方尚未就红码事件给出合理解释;存放在河南6家村镇银行的近400亿元存款两个月前突然无法提现,事件发展至今,储户们也未得到一个说法。

来自山西太原的胡女士这些天里没睡过一天好觉,“我还是有点恍惚,感觉这种事怎么可能发生在我身上。我父亲有心脏病,我一直没给家里说这件事,连老公也不知道。”她对财熵说。胡女士于2020年10月起,通过互联网金融平台,陆续存入禹州新民生村镇银行财富自由系列3、系列4和柘城黄淮村镇银行年年盈三种,五年定期存款。

自今年4月18日以来,位于河南的禹州新民生村镇银行、上蔡惠民村镇银行、柘城黄淮村镇银行、新东方村镇银行,以及位于安徽的固镇新淮河村镇银行、新淮河村镇银行共6家银行,毫无征兆地关闭线上系统,包括网上银行、手机银行App和微信小程序“掌上银行”。尝试各种办法都无法将存款取现的储户被突然告知:“银行大股东涉嫌非法吸资,案件正配合调查,银行存款需要冻结”。

人们这才发现,上述银行的储户分布在全国各地,此前很多人连这些银行的具体位置都不知道。而将储户和这些千里之外的村镇银行连结在一起的,是一个个互联网金融平台。

位于河南许昌市的禹州新民生村镇银行卷入风波 图源网络

多位储户向财熵反映,他们早期是通过小米(01810.HK)旗下的天星金融、中国人寿(601628.SH)旗下的滨海国金所等平台买入这些存款产品的。后来监管整顿,要求互联网下架相关存款产品(注:所有产品已于2021年1月下架),他们才转介到村镇银行自营的线上渠道,例如小程序、掌上银行App等。

在此次事件中,触犯监管要求异地揽储、甚至牵涉到金融犯罪的村镇银行显然责无旁贷,但作为帮助异地储户对接村镇银行、营销导流的天星金融、滨海国金所等中介平台呢,是否也应该承担相应责任?

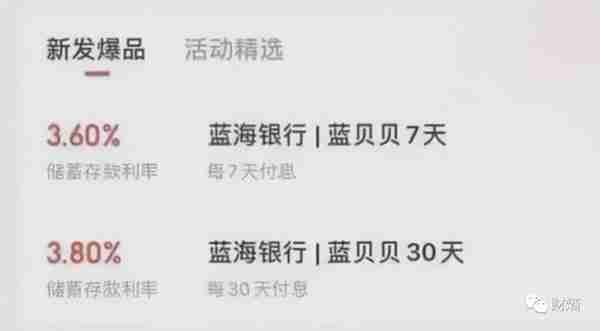

涉事存款产品被监管禁止后仍在售卖

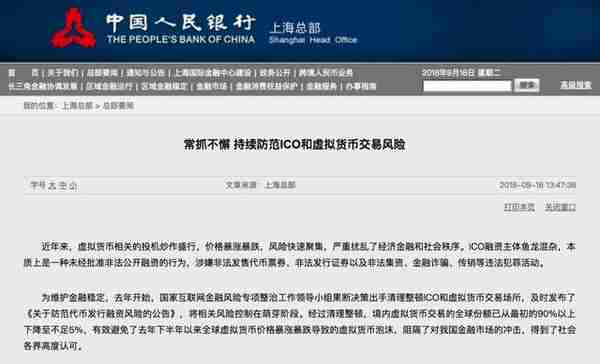

财熵发现,在“黑猫投诉”平台上,近期天星金融、滨海国金所、翼支付、挖财、360你财富等平台被投诉的次数都出现激增。相当一部分投诉,正是来自此次河南村镇银行事件中无法正常提现的储户——据统计,被投诉较多的是滨海国金所、天星金融等平台。

财熵制表

在黑猫投诉上,涉事储户向平台提出最多的要求是“偿还本息”、“退款”。

根据这些储户的描述,他们绝大多数是在2020年下半年,在前述互联网金融平台上购买涉事存款产品的。2021年1月15日,央行下发通知,明确指出银行不得通过非自营平台开展定期存款和定活两便的存款业务;禁止银行进行跨区域的揽存,但允许未到期产品自然结清——本次涉事的村镇银行产品,不少就是尚未结清的3年或5年期的定期存款。

监管之下,2021年以来,各大互联网平台开始陆续下架类似产品。但也有阳奉阴违的。财熵从黑猫投诉上至少看到5位储户表示,他们在2021年6月还能在滨海国金所app上购买到禹州新民生村镇银行存款产品。而这,已是监管明文禁止存款产品在非自营平台上售卖的5个月之后了。

而且,据在滨海国金所买入存款产品的多位储户反映,此前滨海国金所为银行存款产品设定购买门槛。一位储户在黑猫投诉上表示,“人寿保险公司经理和业务员跟我承诺,购买国寿鑫福临门年金保险,可以捆绑滨海国金所app,并在国金所APP上享用存款额度——换言之,只有购买人寿保险,才能存这些银行。”

有储户贴出2021年6月在滨海国金所的交易记录 图源黑猫投诉

未按监管规定下架存款产品,如今产品因故出现提现困难的问题,在此情况下平台的法律责任如何界定呢?

广强律师事务所合伙人、非法集资犯罪辩护与研究中心主任曾杰律师向财熵说:“如果说,这些平台是在央行发布‘非自营平台不得销售相关金融产品’的通知出来之后仍继续操作,那它们上架并销售产品是有主观责任的。它们作为专业的金融机构或者销售机构,理论上,法官会判定它们主观明知,这种情况下它们肯定要承担责任。”

曾杰补充道,互联网平台的客服或者销售人员,要对这个问题承担责任——不是因为他们是否承诺了任何事情,而是他们卖这个产品本身就属于违规。这属于民事诉讼范畴,需要进行起诉。但他也表示,平台承担的责任,估计也不会太多:“现在这个里面责任的主要承担者还是资金的使用者。平台只是违规的销售方,我估计承担的责任不会超过5成。”

财熵发现,目前滨海国金所平台上已经没有相关存款产品出售。

平台与银行合作“罗生门”

天眼查显示,滨海国金所的注册公司为天津租赁资产交易中心股份有限公司,其背靠中国人寿、腾讯控股(00700.HK)、重庆信托等雄厚的资本,大股东为“寿险一哥”中国人寿。

而在黑猫投诉上被投诉较多的两个平台——天星金融和360你财富,前者为小米集团的全资控股子公司,后者是360集团(601360.SH)旗下、纳斯达克上市公司360数科(NASDAQ:QFIN)的子品牌。

一些储户认为,从此次事件足以窥见,负责代销和导流的互联网金融平台,尽管规模庞大、背靠金主,但它们在合作方资质审查和风控管理能力方面是多么薄弱。前述山西太原储户胡女士就对财熵表示:“如果不是因为信任平台,我肯定不会把我辛辛苦苦攒下的钱存入这些村镇银行的,也可能一辈子也不知道这种银行的存在。”

家住内蒙古乌兰察布市的储户小邓,于2020年10月29日购买了柘城黄淮村镇银行和禹州新民生银行的存款产品,本金共7.5万元,并一直持有至今。

储户小邓购买的河南村镇银行产品 小邓供图

小邓向财熵透露,自己2016年就开始在互联网金融平台上购买产品, “出于对平台的信任,我从来没有怀疑过这些产品信息的真实性。而且有的平台广告很多,春晚都有,对其是绝对的信任。”在很多储户看来,大型互联网平台的品牌、规模,在某种程度上,相当于给售卖的产品做了信誉背书。

而且大多数储户相信,平台在选择合作伙伴之前会进行资质审查。不过,据媒体报道,有金融从业者表示,类似尽调一般只是“走过场”:“不同于银行在代销第三方平台金融产品时的严苛审核,平台对银行的审核一般会比较宽松,因为在中国,银行(默认)是信用等级最高的金融机构。”

平台之所以对合作方银行如此“放心”,还因为如果银行不幸出现兑付问题,平台还有“挡箭牌”。在合作之前,代销平台一般会在合作协议中明确限定责任范围。

然而,在这件事中,一纸合作协议却牵出“罗生门”迷局——对于双方的合作关系认定,代销平台和村镇银行各执一词。

村镇银行存款产品出事之后,小邓从平台处得到的回复是:“平台和银行签订了条款完善的合同,但其只是一个中间商,对存款问题没有责任。”另一位踩雷两家村镇银行产品的储户王女士,也从平台方面得到类似的说法:“当初和银行签的合作协议进行了一系列免责,也就是说钱是在那两个银行出的事,和平台一点责任没有。”

村镇银行则给出截然不同的回应。据储户反映,当他们要求银行重新开通线上提现渠道时,柘城黄淮村镇银行和禹州新民生银行客服不仅否认三方合作——“银行并没有和任何平台合作过”;还否认了线上业务——“我们银行的存款业务都是在当地办理的,并没有开通线上小程序”,甚至建议储户报警处理。

“银行和第三方没有过合作”的说法,在平台的回复、交易凭证等铁证之下不攻自破。财熵从储户处得到一段电话录音,录音里平台客服确认,平台在2020年8月和黄淮村镇银行有合作,当年10月和新民生村镇银行签订合作协议,并且为存款产品合作协议。另外,平台为储户开具的回单上,也清晰可见收款方为新民生村镇银行。

“银行的说法是指存在一个假的线上系统,将事件走向引导到金融诈骗。这是公然的推卸责任!”电话里,储户孟庆岩难掩愤怒。他向财熵透露,自己在涉事村镇银行小程序上陆续存了350万元,他是做生意的,这些都是周转资金。

5月19日,根据银保监会披露,涉事的4家村镇银行的股东河南新财富集团通过内外勾结、利用第三方平台以及资金掮客等吸收公众资金,涉嫌违法犯罪。

目前案件还在调查中,储户和平台都害怕警方将调查结果定性为“非法集资”。在此情况下,根据中国现行的先刑事后民事的原则,现在储户如果想要拿到钱,需要等刑事案件走完侦查、起诉、审判的整个流程,最后由法院做出刑事判决书并生效后,才能确定受害者的具体人数、金额,统一由责任方赔偿;而平台作为非法集资的“端口”,甚至可能会惹上官司。

曾杰律师分析,即使判定为非法吸资,储户还是可以通过民事诉讼去起诉代销平台:“我认为(储户)是可以去争取这项权利的,不过要看具体案件情况。包括这些平台在销售过程中是否要承担责任,要视情况而定,但是我觉得是可以争取的。”

互联网金融:繁荣之下乱象丛生

村镇银行事件已经出现了一定声誉风险。至少两位涉事储户告诉财熵,事发之后,已经将互联网平台上的一些存款产品取现。

前述储户王女士告诉财熵,她除了涉事的两家河南村镇银行的存款账户,在互联网平台上还有新疆汇合银行、阜新银行、重庆富民银行、江西裕民银行和廊坊银行的账户;而胡女士则表示,她此前开设了柳州银行、辽沈银行(原营口沿海银行)、振兴银行等银行的二类卡账户。

这些银行遍布在不同省份,一个个线上存款账户,是当年互联网金融热潮之下的“副产品”。在互联网存款“团灭”之前,根据证券日报2020年12月的梳理,当时接入互联网平台银行存款产品专区的银行数量高达95家。其中,城农商行、村镇银行等中小银行的占比最高,达70%。

在此之前,互联网存款市场见证了百花齐放的3年。2018年,富民银行与京东金融推出了第一款互联网存款产品——5年期的定期存款产品“富民宝”,利率4.8%,为这个市场打开了口子。凭借富民宝强大的吸金力,同年京东互联网存款业务规模达到了1500亿元。

那几年,互联网平台凭借“流量”,在金融领域大行其道、野蛮生长。蚂蚁金服的“摇钱树”不再是支付宝,而是借呗,同年首次获得1500亿美元的估值;一向惯于在幕后潜伏的京东金融突然走上台前,刘强东在2017年公司年会上透露“将申请自己的银行或者控股一个银行”。才成立3年的360数科(原名360金融)成长速度惊人,行业排名跻身行业前五,并于2018年成功在纳斯达克敲钟。

360金融2018年在纳斯达克上市 图源网络

彼时,互联网金融平台都在努力扩充“朋友圈”。以京东金融为例,其在2018年立下了“未来将为中国4600多家传统金融机构提供服务”的宏伟目标。

招联金融首席研究员董希淼指出,在互联网存款业务链条中,互联网平台提供存款产品的信息展示和购买接口,起到引流、导流作用;存款产品和服务由银行提供,债权债务关系始终为存款人与银行。

乍一看,这似乎是一笔“三赢”的生意——各大互联网平台一般以各家银行存款产品的存款余额为基准,按照千分之二到千分之三的比例收取导流费用。东吴证券指出,截至2020年6月,头部平台互联网存款产品规模可能达1.06万—1.18万亿元。照此推算,平台单单通过互联网存款业务就能揽金20亿-30亿元。

揽储难的中小银行通过线上产品得以扩大客户基础。据第一财经报道,华通银行2018年末客户存款规模仅为约14.36亿元,2019年就暴增至70.77亿元。财熵发现,这家银行当年在360你财富、京东金融等平台上线了存款产品。

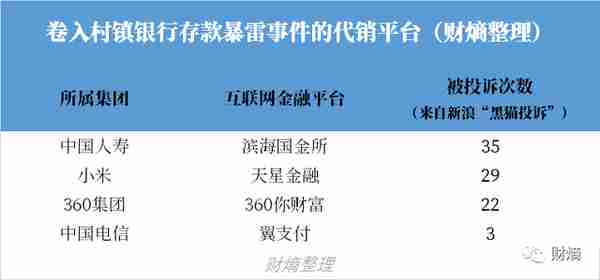

对于储户来说,线上存款操作方便,有些创新产品甚至做到在不牺牲流动性的情况下赚取较高利益。2020年有报道称,某7天准活期存款产品,年化利率竟然高达3.6%。

线上7日活期存款产品利息一度达到3.6% 图源网络

然而,资本无序扩张的天性已然为此类产品模式埋下风险。例如,不少互联网平台开展存款营销的金融活动,相当于“无证驾驶”。董希淼表示,互联网存款带来的负面影响主要有两个:一是扰乱存款市场竞争秩序,可能导致“靠档计息”、“高息揽储”等不规范行为;二是一定程度上加重了银行负债成本。如果银行将成本转嫁到贷款环节,可能推高贷款利率,不利于降低实体经济融资成本。

2020年末,央行金融稳定局局长孙天琦扮演了“吹哨人”的角色,他在当时的两次公开演讲中,旗帜鲜明地向互联网存款开炮,直指种种乱象及风险。一年半后,河南村镇银行存款暴雷,令孙天琦的担忧一语成谶。

一周前,一封来自河南村镇银行储户的手写“遗书”引发关注。这位储户表示,“相信中国人寿央企担当,相信国金所是旗下的公司,相信对接的银行都有存款保险,于是把儿子的彩礼钱通过国金所,购买了河南禹州新民生村镇银行的存款。”矛头直指滨海国金所。

吊诡的是,存款事件爆出2个月以来,滨海国金所是唯一一家就提现问题发出公告,向客户解释的平台。

其余的涉事平台——天星金融、翼支付、挖财、360等线上引流平台,以及它们背后的小米、中国电信、360等巨头,财熵都没有查到对此事明确的声明或表态,它们出奇地保持沉默。