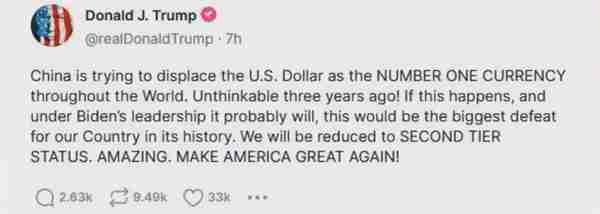

4月6日,在走出纽约刑事法庭的第二天,川普又向拜登开炮,他在社交平台发文称,人民币正试图取代美元,成为世界头号货币。这在3年前是不可想象的。如果这种情况发生,那么在拜登的领导下就很可能会发生,这将是我们国家历史上最大的失败,我们将被降为第二梯队。

可以看到,在人民币取代美元的说法上,川普和国内媒体倒是出奇的一致。最近国内也掀起了,一阵世界去美元化的鼓吹潮,好像美元体系顷刻间就要轰然倒塌,而人民币已经可以轻易取代。但事实真是这样的吗?

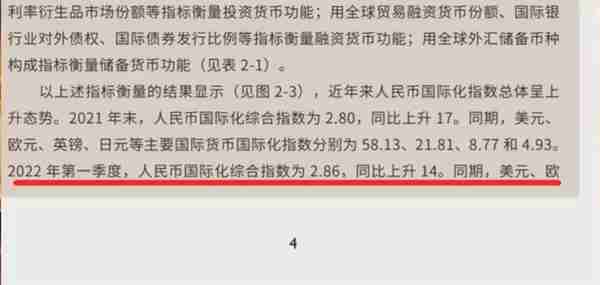

我们先来看央行官网发布的2022年人民币国际化报告,该报告以国际化综合指数为各国货币的国际化程度做了定量的描述。报告数据显示, 2022年一季度,人民币的国际化综合指数为 2.86,同一时期,美元的国际化综合指数为 58.13,其次是欧元,为21.56。还有英镑为 8.87,日元为 4.96。也就是说,人民币在五大一篮子货币中,国际化综合指数最低,和美元差了20.3倍。

报告还说,从2015年以来,人民币国际化综合指数持续增长,平均每年上升0.6左右。就算从今年开始,人民币每年以一的速度加速增长,从2.86增长到58.13又要多少年?就算美元一天不如一天,年年倒退,人民币追赶美元也得 20 年以上。

我们知道,全球货币体系庞大复杂且长期稳定,任何变化都是日拱一族的微调,要是如同媒体口中的那样,不是今天抛弃就是明天取代,全球经济早乱套了。

也许有人要说了,中沙石油贸易已经开始使用人民币了,石油美元已经被打破,中国与巴西达成协议,抛弃美元,用人民币直接进行交易了,这就是人民币国际化取代美元最好的例证。

最近这段时间,中国推动巴西、沙特的人民币跨境业务确实取得了很大的进展,当然也是推进人民币国际化的好消息。但很遗憾,所谓石油人民币,巴西去美元也是夸大歪曲的宣传。作为南美洲最大的经济体以及重要的发展中国家之一,巴西在过去几年里与中国的经济关系越来越密切,但巴西真的与中国达成协议,不再使用美元了吗?

我们来看看这个问题外交部是怎么回应的。中国和巴西今年初签署了,在巴西建立人民币清算安排的合作备忘录。巴西人民币清算安排的建立,有利于两国企业和金融机构使用人民币进行跨境交易,促进双边的贸易投资便利化。

根据外交部的表述,中国和巴西只是建立了人民币清算安排,与新闻报道中双方绕过美元直接结算的表述根本不是一回事。而中国和他国设立人民币清算通道,根本不是什么大新闻,也不是什么特别有价值的突破。

此前,中国为了推进所谓人民币国际化,在1993年中越央行就签订关于结算与合作的协定,此后与俄罗斯、老挝、朝鲜等 8 国央行签订边贸中本币结算协定,2012至2013年又在台湾、新加坡等亚洲周边经济体设立了人民币清算银行。2014 年,清算银行继续扩展到英、法、德、加等发达经济体。迄今为止,中国已经与40来个国家地区设立了类似的清算安排。

要是所谓人民币清算安排就是去美元化的标志,那么欧洲这几个发达经济体,岂不是早就拥抱人民币去美元化了?所以,设立清算通道根本不是那回事,中国和巴西也没有迈出那一步。

事实上,如果双方交易主体要绕开美元进行支付,马上就面临彼此如何计价问题,也就是如何确定汇率的问题。就中国和巴西的法币而言,市场各个主体对彼此缺乏信心和认知,双方货币也都不是可自由兑换的货币,没有经过长期市场过程,形成一个价格均衡区间,怎么可能直接进行计价交易?

对于特定大宗商品,在有限的市场主体之间,或许可以通过易货贸易进行下去,但对于纷繁复杂的众多一般商品,易货贸易,显然是不可能展开的。

双方必须借助货币媒介来完成交易,而在核算汇率时,显然会以一个锚点来作为,核定彼此汇率的标准。这个锚点是谁?毫无疑问就是美元。而以美元为锚确定汇率后,双方之所以能完成支付,很大程度上是因为存在一个可以自由兑换的人民币离岸市场。

通过贸易获取人民币的市场主体,可以利用离岸市场转换成美元等更可信的货币,所以中巴之间依然是以美元作为中间货币,并不能绕过美元,也就谈不上去美元化。

还有一个是最近某些人一直念到的石油人民币,所对应的就是石油美元。所谓石油美元,是上世纪70年代初,美国与沙特达成协议,确定把美元作为石油计价货币,并得到了欧佩克其他成员国的同意。

自此,美元与石油紧密挂钩,国际市场上进行石油交易的经济体必须要有美元。这里需要着重指出的是,这1美元计价是指沙特出口石油全部用美元计价,而不是沙特对美出口的双边安排。

对比石油美元,目前中国和沙特的合作还远远谈不上石油人民币。人民币计价并不具备唯一性,且仅限于双边。如果美元依然以中间货币参与结算,这一双边安排也谈不上绕过美元。

而且石油美元的机制中,石油贸易只是前半场,还要配上投资的后半场才能形成闭环。当年沙特接受石油美元,最重要的原因就是石油外汇收入溢出,需要寻求海外投资市场,而美国是为数不多的选择。

因此石油美元是个货币循环,沙特卖油换来的美元,通过金融渠道流回美国投资市场。而这次中沙合作中,也包含了沙特用人民币投资中国石油项目的安排。很明显,这就是参照了石油美元的货币循环机制。

但是区别也很明显,沙特投资中国项目的人民币是中方提供的贷款,并非卖油收入,这种借你钱投资我的模式不可能常态化,所以要实现石油人民币循环,中国市场的投资吸引力就变得很重要。

而且还有一点,石油美元对于美国的重要意义目前正在降低,而以芯片美元为代表的科技美元,其作用正在不断凸显。事实上,另一条不被重视的新闻才反映了这两年人民币国际化的真正成绩。

根据2023年2月公布的全球货币支付比例,美元依然是占比最高的货币,随后是欧元、英镑、日元,接下来才是人民币。这个排序不用说大家也知道,但意外的是数值上的变化。2023年2月,人民币占比为2.19%,去年同期则为2.23% 2021年为2.20%。也就是说,人民币国际支付占比仍在低位徘徊,不仅同比略有下降,表现甚至还不如两年前。

总而言之,鼓吹人民币取代美元,只不过是大国崛起口径下的统一报道。作为一种经营了上百年的全球基础设施,世界美元体系在短期内依然很难撼动。

但是这里也不得不说,世界美元体系的根基的确已经开始动摇,而且很可能会加速变化。至于动摇的程度,变化的结果取决于美国作为全球自由贸易体系捍卫者的决心,也取决于大国之间的冷战演化态势。如果全球经贸体系呈现割据态势,货币体系当然也会区域性割据。

美元之所以能成为世界货币,除了大国实力背书,还有就是它能比较方便的购买到人们需要的商品、服务或者金融资产,并提供稳定的定价标准和价值尺度,这也是其作为全球统一度量衡的基础。

从这个意义上看,全球化是美元化的基础,美元化也大大促进了全球化。但反过来,去全球化必然意味着去美元化,一旦整个世界贸易体系不存在了,还要统一的货币体系有什么用?

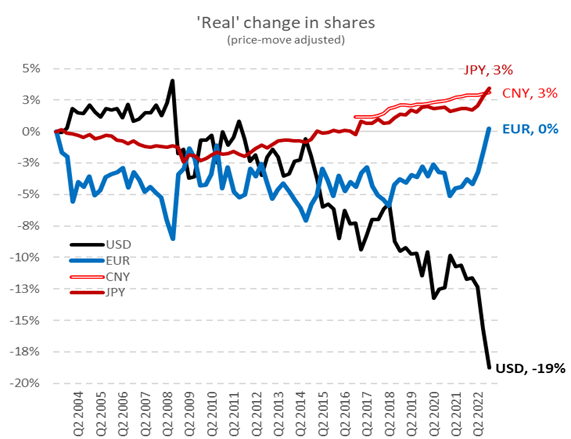

总而言之,美国想要捍卫美元的世界货币地位,就必须捍卫全球化的经贸和金融体系。但是2017年川普上台后,美国就掀起了去全球化浪潮,直到拜登接任的现在也仍是如此,最终导致各国美元储备占比的快速下降。

一个被人为破坏的支离破碎的全球体系,必然也是支离破碎的区域性的货币体系。当全球化退化,谈判成本极高的双边贸易将成为常态,美元的作用就会淡化,贸易双方只能回到本国货币结算,甚至回到以物易物的原始状态,这一切都会大大降低全球对美元的需求。

而美元根基动摇的另一个根本原因是,作为美国美元的主权属性与作为世界美元的超主权属性之间的矛盾,已经到了不可调和的地步。美国美元是美国的,但带来的问题却是全世界的。

比如疫情发生后,美国政府只基于美国自身的利益制定货币政策,美元首先大放水形成洪灾,通胀发生后又大抽水形成旱灾。

这样急促的货币潮汐,让全世界金融和货币体系陷入极大的动荡之中。当然,世界货币是一种基础设施,想着美元短期被取代根本不现实。的确,美元是存在各种问题,但放眼世界,目前还看不到可以取代他的货币。

但同时也要注意,只要没有完全意义上的超主权的货币出现,美元的货币政策只为美国服务。美国美元的主权属性与世界美元的超主权属性之间的矛盾就会越发不可调和,而矛盾积累到一定程度,自然而然就会喷涌爆发,改天换日。