银河证券:铁路与城轨投资存在提速可能性 关注概念股

银河证券指出,2019年以来,多个城市轨道规划项目继续获批。而专项债政策有望助力基建投资回升,城轨投资具备资金保障。在“稳增长”的目标之下,城轨投资有望加速增长。2019年7月30日中央政治局会议指出,当前我国经济发展面临新的风险挑战,国内经济下行压力加大。在坚持不将房地产作为短期刺激经济的手段的目标下,预计制造业投资与基建投资有望成为“稳增长”的主要动能。轨道投资作为重大项目,在项目审批加快,融资渠道打开的背景下,存在发力的可能性,有望进入快速增长阶段。认为,铁路与城轨投资存在提速可能性,板块风险偏好有望得到提升。推荐整车龙头中国中车,建议关注轨交控制系统公司中国通号等。

中国中车:铁路营业里程有望提速,城规业务大幅增长

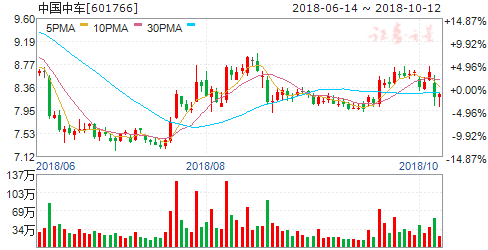

中国中车 601766

研究机构:东莞证券 分析师:何敏仪 撰写日期:2019-05-30

一季度公司业绩实现快速增长。2019年第一季度,公司实现营收396.7亿元,同比增长20.5%;实现归母净利润17.8亿元,同比增长40.2%;

实现扣非后归母净利润14.8亿元,同比增长46.9%。一季度,铁路市场逐步复苏,公司铁路装备以及城轨地铁产品收入实现较快增长;公司新签订单约614亿元,其中国际业务签约额约72亿元。

铁路装备、城轨与城市基础设施业务大幅增长。第一季度,公司铁路装备/城轨与城市基础设施/新产业/现代服务业务分别实现营收210.1/72.4/95.7/18.5亿元,分别同比增长32.5%/37.9%/15.6%/-47.6%,占营收的比重分别为53.0%/18.2%/24.1%/4.7%。铁路装备业务大幅增长,其中机车、客车、动车组、货车业务收入分别达42.1、32.3、99.4、36.4亿元。公司一季度交付的城轨地铁产品销量增加,公司城规地铁产能饱满,助推城轨与城市基础设施业务快速增长。新产业业务中,通用机电业务收入较快增长。一季度现代服务业务收入大幅下降,主要是缩减物流业务所致。

铁路营业路程预计将大幅提升。根据《中长期铁路网规划》、《“十三五”现代综合交通运输体系发展规划》,我国铁路和高速铁路的营业里程将由2015年的12.1万公里和1.9万公里增加到2020年的15万公里和3万公里。截至2018年底,全国铁路营业里程达到13.1万公里以上,其中高铁2.9万公里以上。2019、2020年,铁路和高铁营业里程合计完成1.9万公里、1千公里方能完成“十三五”规划目标。2016-2018年,铁路和高铁营业里程年均完成3千公里。2019、2020年铁路营业里程有望提速,高铁营业里程增速或将放缓。

“公转铁”政策推动,轨交设备行业景气度有望持续提升。2018年国务院印发《推进运输结构调整三年行动计划(2018-2020年)》,到2020年全国铁路货运量较2017年增加11亿吨,增长30%。2019年,全国铁路固定资产投资持续保持强度和规模,投产新线6800公里;货车、机车组迎来采购高峰期;将助推轨交设备行业持续高景气。

投资建议:公司是世界轨交设备龙头企业,伴随行业景气度的回暖,公司业绩有望快速增长。我们预计公司2019/2020年的每股收益分别为0.47/0.53元,当前股价对应PE为17.2/15.2倍,给予公司“推荐”评级。

风险提示:宏观经济下滑,海外贸易环境恶化,政策推进不及预期,业绩不及预期。

高盟新材:一季度业绩超预期,2019有望持续高增长

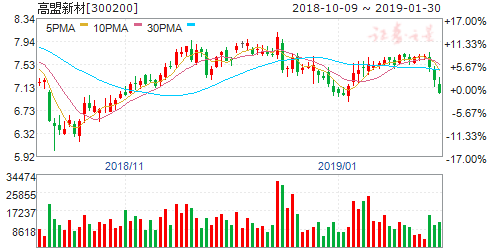

高盟新材 300200

研究机构:西南证券 分析师:杨林,黄景文 撰写日期:2019-04-10

事件:公司发布2019年第一季度业绩预告,预计实现归母净利润4000-4600万元,同比增长84%-111%。

原材料价格处于下降趋势,公司盈利能力回升。公司胶粘剂产品生产原材料主要包括二乙二醇、乙酸乙酯、间苯二甲酸、己二酸、多异氰酸酯等,上述五类材料合计占公司聚氨酯胶黏剂产品的生产成本50%以上。自2018以来,这五类原材料的价格在逐渐下降。间苯二甲酸、乙酸乙酯、己二酸、聚合MDI、二乙二醇2019年第一季度的价格较上年同期同比下降47.1%、19.3%、36.1%、42.2%、26.7%。因此由于上游原材料的价格下跌,公司一季度聚氨酯胶粘剂业务毛利率水平得以提升,同时公司产品结构调整、财务费用减少,以及公司资产质量和管理改善等,都是公司净利润大幅增长的重要原因。

2018年业绩持续高增长。业绩快报显示,公司2018年实现营业收入10.2亿元,同比增长18.9%,实现归母净利润0.83亿元,同比增长91.2%,报告期内,武汉华森塑胶良好的盈利能力为公司净利润的提升起到带动作用,预计盈利继续超过业绩承诺,我们判断武汉华森塑胶业绩2019年有望持续高增长。此外,公司2019年初公告,拟以自有资金不超过1,998万元受让南大光电持有的北京科华微电子材料有限公司3.67%的股权。公司目前电子胶项目正处于孵化期,根据公司发展战略及业务布局,公司通过参股电子化学品领域公司,后期双方将合作开发电子化学品领域,双方在技术、业务和市场方面相互协同,对公司进一步拓展电子化学品领域市场具有积极作用,符合公司对电子化学品领域战略布局,同时公司未来有望加大此领域的投资。

盈利预测与评级。我们预计2018-2020年EPS分别为0.31元、0.49元、0.59元,对应PE分别29X、19X、15X,维持“增持”评级。

风险提示:原材料如MDI的价格上涨或不及预期,市场竞争与产品迭代的可能,同时华森塑胶经营状况不及预期导致商誉减值的风险。

广深铁路:公司经营稳健,收入有望保持增长

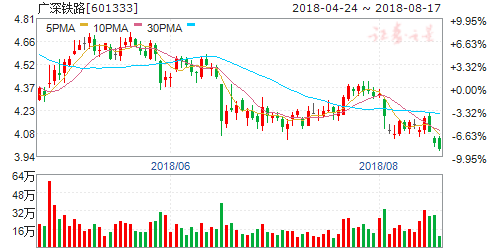

广深铁路 601333

研究机构:光大证券 分析师:程新星 撰写日期:2019-08-23

事件:公司发布2019年中报。公司19年上半年收入为101.87亿,同比增加6.92%;归母净利润为7.62亿,同比增加16.52%,业绩略微高于市场预期。

客运业务结构微调,人均客运收入略微回升。公司19年上半年共发送旅客约4373万人次,同比仅增长0.28%,主要原因是直通车业务受广深港高铁分流,客运量同比下降38.99%,但公司增加了广深城际运能,广深城际客运量同比增加7.15%;人均客运收入小幅上涨1.30%,直通车、长途车城际列车人均收入均实现上涨,主要原因是公司4月1日起运输收入增值税率下调1%。

委托运营收入保持较快增长。公司铁路委托运营收入达到17.5亿,同比增加10.72%。下半年梅汕铁路、穗莞深城际铁路投产后,不出意外还是委托给上市公司运营,预计下半年公司委托运营收入仍能保持较快增长。

货运业务复苏,货运收入和路网清算收入增加。随着宏观经济的平稳发展以及全国铁路货运增量行动的实施,公司承运货物的发送量增加,货运收入同比增加6.04%,同时带动公司货运路网清算收入增长,公司上半年路网清算收入整体同比增长7.24%。

经营租赁进表,负面影响有限。公司今年1月1日起执行新租赁准则,受此影响,公司上半年主营业务成本相较变化前减少2255万元,财务费用相较变化前增加2884万,综合下来成本增加约629万元,参照公司上半年营业总成本91.71亿,经营租赁进表带来的负面影响有限。

盈利预测和投资建议。公司经营稳健,客运业务已于2019年7月10日起增开1对深圳至怀集、2对广州东至潮汕的跨线动车组列车;委托运营业务下半年预计增加新线路;石牌地块交储或在19年确认收益,预计获得13.04亿补偿款,产生净利润5.05亿元。考虑公司经营租赁进表负面影响较小,我们略微上调公司盈利预测,19-21年EPS分别为0.24、0.19、0.20元,由于目前公司A股、H股均处于破净状态,估值仍有修复空间,我们维持公司A股、H股的“增持”评级。

风险提示。1、自营铁路线路客运量、票价大幅下滑。2、路网清算收入、铁路运营服务收入增长低于预期。3、铁路系统改革进度低于预期。

大秦铁路:春季大修4月日均运量109万吨,运输状况逐步恢复

大秦铁路 601006

研究机构:申万宏源 分析师:闫海 撰写日期:2019-05-10

新闻/公告。公司公布19年4月份生产数据,4月份公司核心资产大秦线完成货物运输量3284万吨,同比增加1.96%,日均运量109.47万吨,日均开行重车75.1列,日均开行2万吨重列55.8列。前4月份,大秦线累计完成货物运量1.43亿吨,同比减少2.46%。

4月春季集中修,且遇张家口供电故障,运量仍同比上行。4月5日-30日大秦线春季大修,每天3个小时左右停止发车集中维护,大修期间每天影响运量20-30万吨。此外4月9号傍晚大秦线张家口供电站发生供电故障,此后张家口供电站抢修期间,跨区供电,受功率限制运输量进一步受限。但得益于运输高需求以及成熟的运输调度,4月在日均运量仍达109.47万吨,较去年同期提升1.96%,运输状况逐步恢复。

煤源结构调整及“公转铁”带来运输需求旺盛,运量逐步追及去年,下半年有望超越。自2018年以来,得益于煤源地向“三西”地区集中、“公转铁”以及运费优势,大秦线煤炭运输需求逐步脱离下游煤炭周期,高位维 稳。19Q1受矿难突发事件影响,运量较18Q1有所减少,但随运输环境恢复,4月份开始运量逐步追及去年。从秦皇岛港及曹妃甸港铁路调入量看,春季集中修结束后,5月份大秦线运量持续维持在130万吨以上,5月份全月看日均运量有望接近135万吨,总运量有望较去年同比增加100-150万吨。此外2018年7/8月份受台风及水害影响,日均运量仅125万吨、121万吨,相对峰值运量仍有空间,在此基础上2019年下半年运量有望超越去年同期值。

利润端有望维 稳缓增,关注子公司上量。公司当前持有唐港公司19.73%股权、太兴铁路74.4%股权、侯禹公司92.5%股权,随着线路持续上量,侯禹公司、太兴铁路及唐港公司有望继续为公司贡献大幅利润增量,释放成本端压力,在大秦线运量高位维 稳的基础上,公司利润端有望维 稳缓增。

维持盈利预测,维持“买入”评级。维持此前盈利预测,预计2019-2021年归母净利润分别146.76亿元、149.13亿元、152.49亿元。长看19/20年,大秦铁路将维持绩稳健高股息防守、投资情绪转换估值修复两个投资线条,具有长期持有配置价值,维持“买入”评级。

风险提示:经济下滑,带来煤炭运输业务不及预期。

内蒙一机:18年业绩平稳、19Q1利润翻倍,看好军民业务发展潜力

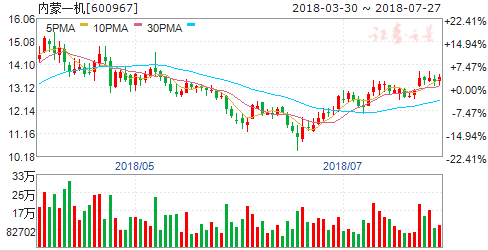

内蒙一机 600967

研究机构:东北证券 分析师:陈鼎如 撰写日期:2019-05-01

事件:公司发布2018年年报和2019年第一季度报告。公司2018年全年实现营业收入122.67亿元,同比增长2.50%,归母净利润5.34亿元,同比增长1.67%;2019年一季度实现营业收入16.73亿元,同比增长9.03%;实现归母净利润1.37亿元,同比增长126.51%。

2018年整体经营保持平稳,费用管控能力显著提升。公司全年各项业务平稳发展,军品在国内多军兵种市场、军贸市场取得突破,民品及军民融合产品均实现增长,全年共实现营业收入122.67亿元(+2.50%),归母净利润5.34亿元(+1.67%),销售毛利率和净利率分别为11.48%和4.38%,业绩符合市场预期。从费用端看,2018年全年期间费用率(含研发费用)为5.89%,较上年同期下降1.36pct,其中管理费用率和财务费用率分别下降2.27pct和0.55pct。

受益于利息和理财收入,2019Q1利润大幅增长127%。2019年一季度公司营业收入同比增长9.03%至16.73亿元,归母净利润1.37亿元(+126.51%),较去年同期增加7,664.04万元,主要原因有:①因结构性存款利息收入增加,财务费用收益增加5700.10万元至9452.29万元;②理财产品收益大幅增加实现投资收益1758.54万元,较上年同期增加1694.68万元;③因报告期内应收账款坏账转回,导致资产减值损失同比减少1249.23万元。

持续提升核心竞争力,军民业务发展势头良好。作为国内装甲车辆研制龙头,公司注重军民产品核心技术能力的提升:军品方面,紧抓装备智能化的发展趋势,持续加大智能化先进制造工艺等方面的投入,2018年全年研发费用同比增加6.59%;民品和军民融合产品方面,公司结合市场需求和自身技术优势,开展铁路车辆、特种车辆、车辆零部件等领域新产品的研制。军民领域新产品推广以及新市场的开拓,将为公司未来发展打造新的增长点。

盈利预测与投资建议:预计2019-2021年营收为142.05/165.08/195.35亿元,归母净利润为6.52/7.61/9.08亿元,EPS为0.39/0.45/0.54元,当前股价对应PE分别为28/24/20倍,维持“买入”评级。

风险提示:军品交付进度不及预期;民品订单不及预期

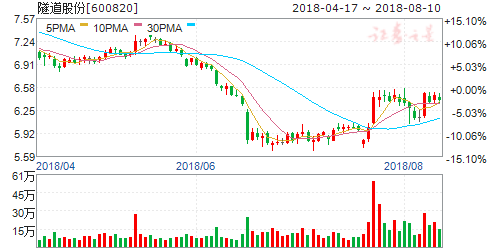

隧道股份:营收增速回暖延续,深度受益长三角一体化

隧道股份 600820

研究机构:光大证券 分析师:孙伟风 撰写日期:2019-05-05

事件:隧道股份发布2019年一季报。1Q19公司营收66.7亿元,YoY+13.6%;归母净利4.2亿元,YoY+7.3%。

营收增速持续回暖,盈利能力基本稳定:公司2Q18-1Q19营收增速、毛利率分别为22.4%/17.8%/19.4%/13.6%,12.9%/13.0%/12.2%/12.6%,分别同比变动+16.5/-10.0/+16.5/+2.6pcts、-0.6/+2.2/-0.2/+0.1pcts;受益于充足在手订单及订单推进顺利,营收增速连续两季度回暖,毛利率基本稳定。随着基建投资边际改善,长三角一体化战略推进进程加快,我们判断营收将保持稳健增长,存在超预期可能。1Q19公司管理费用率同比提升0.7pct至3.8%,推测或源于18年业绩增量计划达标提取奖励,带动期间费用率同比提升0.6pct至8.1%,拖累归母净利率同比下降0.4pct至6.2%,判断未来归母净利率仍有提升空间。

在手订单相对充足,判断新签订单将逐渐回暖:公司1Q19新签订单120.5亿,YoY+9.2%,其中施工业务订单占比93.4%,2Q18-1Q19新签订单合计599.1亿,为18年全年营收之1.6倍,在手订单相对充足,业绩具有较强保障。2Q18-1Q19施工业务新签订单额YoY分别为-14.8%/+36.2%/-37.4%/9.5%,增速同比变动分别为-60.8/-43.5/-60.7/-25.8pcts,订单增速下滑趋势边际改善。分行业看,1Q19轨交/市政/道路/房建新签订单额YoY分别为-34.2%/146.3%/-51.6%/101.8%,市政/房建新签订单延续高增长,随着发改委轨交项目审批节奏恢复,长三角一体化战略地位提升,我们判断轨交/道路新签订单增速将回暖,市政/房建将稳健增长。

业绩增量计划提振管理层积极性,上调至“买入”评级:公司2018年业绩超过业绩增量计划要求,管理层为主的激励对象将获较大金额激励,业绩增量计划深度绑定管理层与公司利益,有助于激发公司活力。作为国内隧道施工龙头、华东轨交龙头之一,公司将受益于轨交行业景气度回升、长三角一体化持续推进,考虑到1Q19新签订单增速下滑趋势边际改善,我们上调公司19-21年归母净利预测至21.7/24.0/26.7亿(前值21.5/23.6/26.3亿),当前股价对应PE分别为9.9/9.0/8.1倍,参考可比公司19年PE均值12.0倍,上调公司目标价至8.28元,上调至“买入”评级。

风险提示:基建投资不及预期;轨交项目批复不及预期;原材料价格大幅上涨;应收账款风险。