跨式期权

期权组合是实物期权组合的简称,是将期权进行改造重组,在发行时间、数量、价格和方式上作以组合,形成新的金融工具.以达到规避风险、保值增值的目的。

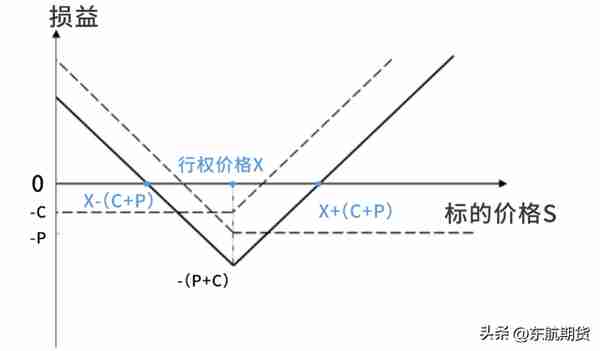

01多头跨式期权

1)构建方法

当投资者预期市场会出现大幅变动,但又不能准确判断标的资产变动方向时,可以买入相同数量、相同行权价的同月认购和认沽期权来构成买入跨式策略。

2)损益平衡点

高平衡点=执行价格+总权利金

低平衡点=执行价格一总权利金

(多头跨式期权)

3)适用情况

多头跨式期权在标的资产价格大幅波动时盈利,小幅度波动或价格不变时亏损,最大亏损等于减仓时权利金总支出。多头跨式期权适用于标的资产价格大幅波动的情形,也称为做多波动率策略。

02空头跨式期权

1)构建方法

空头跨式组合是指同时卖出虚值看涨期权和虚值看跌期权的策略,即卖出某看涨期权,同时再卖出履约价比前者低的看跌期权 。

2)损益平衡点

高平衡点=执行价格+总权利金

低平衡点=执行价格一总权利金

(空头跨式期权)

3)适用情况

适用于投资者认为未来标的物价格波动较小,不会发生大幅变动的时候,可以赚取两份权利金。但是此策略的风险较高,一旦标的价格在其两个方向上发生巨大波动时,即标的期货价格低于左边盈亏平衡点,或高于右边盈亏平衡点时,投资者的损失可能是惨重的,也称为做空波动率策略。

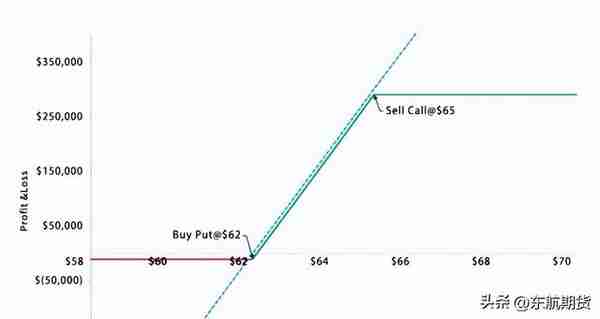

03领口套保策略

1.简介

领口期权(Collar Option)是一种常见的期权策略,即在保有标的资产的情况下,买入保护性期权、卖出备兑期权。

当投资者看好后市持有标的,但认为短期有下行风险,同时想减少权利金支出的情况下适用领口策略。

2.期权应用

1)入场时间

2020年1月6日

2)出场时间

2020年2月20日

3)入场理由

原油期权贸易商购买了一份现货并且计划储存到买家购买的时候,计划找到买家之前去对冲他下周面临的价格风险。

4)期权购买策略

为了对冲目的,这个贸易商采用了领口策略,购买一份平值看跌周期权的同时,卖出一份虚值看涨周期权,两个期权具有相同的到期日。这个策略通过卖出看涨期权减小保险成本,为贸易商对冲下跌风险。库存价格的上行空间被限制在看涨期权的行权价位置,但同时也抵消了一部分对冲成本。除此之外,贸易商的到期期限是确定的,适合他的特定短期需求。

买入100手周看跌期权,行权价为62.00美元/桶,权利金为0.40美元/桶;

卖出100手周看涨期权,行权价为65.00美元/桶,权利金为0.30美元/桶。

5)持有期间收益

在2020年1月6日星期一,贸易商用周期权构建了领口策略,到期日是2020年1月10日。在到期日,世界卫生组织报告新冠病毒在武汉爆发的消息后,到期日为2月20日的WTI期货价格下跌到59.00美元/桶,贸易商持有的10万桶原油现货在持有期间损失达到30万美元。但是,由于贸易商利用周期权构建了领口策略,他的期权部位产生的29万美元收益抵消了现货部分损失(30万收益-1万构建成本)。