来源:立信而托公众号

近一年来,多家信托总部聚集了购买地产信托的投资者,因为项目的暴雷,不远千里上门讨要说法。

曾几何时,地产是信托及私人银行代销中的香饽饽,如今受房企流动性危机影响,频频爆出违约。去年一年,地产信托项目违约规模超千亿,有超过七成的信托违约,均与地产相关。

违约频发之下,多数投资者面临兑付延迟和损失金额不确定等问题。而地产项目资金被挪用也并不是孤例,越来越多的投资人质疑项目资金并未专款专用,而是被挪用。

▌挪用风波:是房企亦或是金融机构

据悉,华夏幸福与中融信托现存债务涉及四个信托项目,即骥达11号、融昱100号、享融223号和享融287号,一年前,四个信托均已到期。值得关注的是,四个信托项目所募集的资金用于华夏幸福产业新城项目。

上述信托分别对应廊坊某县、西安、合肥、新郑的四个产业新城项目。以产业新城运营商著称的华夏幸福在建设产业新城项目上,往往会与当地政府机构产生大量应收账款。而应收账款也正是中融信托在发行四笔信托计划时的抵押。

中融信托通过对华夏幸福和出质人的财务报表追踪分析发现,河北省内应收账款金额减少,但是监管账户中并未收到相应资金,南部某城市也出现应收账款存在类似情况。可见,项目信托资金被挪用。

此外,还有购买中信信托“嘉和118号恒大贵阳新世界、嘉和125号”的投资者,向监管部门提交了一份举报信。举报信中质疑,中信信托在产品销售过程中存在违规挪用等问题。

一些信托资金是被房企非法挪用,但还有的是被信托机构挪用

早在8年前,原四川银监局曾告知四川信托,检查出四川信托2014年4月成立的成都国际商城项目的部分资金被挪用至宏达集团,原四川银监局要求四川信托进行整改,加强项目的资金管理,严禁将项目资金挪用于非信托目的的用途。

直至2019年底,四川信托无法证明2014年成都国际商城集合资金信托计划相关资金已归位完成整改。此外,检查还发现的信托计划违规关联交易项目有多个,部分资金被挪用至宏达集团和关联企业。

▌“睁一只眼,闭一只眼”

为何投资人的资金频现挪用风波?究其原因仍是营收的追逐以及监管力度轻重的问题。

通常而言,信托公司的风控措施包括取得项目公司股权、严格管理项目公司证照、印鉴、监控项目的资金流向等。在这种情况下,信托公司采取“强监管”措施,对项目公司采取封闭管理,锁定资金、封闭运作,确保专款专用;此外,信托公司还管控项目的销售回款第一时间用于信托计划的兑付。

但并不是所有信托公司面对房企都敢如此强硬。一些信托公司面对利益的诱惑和实力强的房企,处于较为弱势地位,此时,强监管不被房企接受,它们往往只能选择在合同允许的范围内“睁一只眼,闭一只眼”。

例如,投资者控诉中建投信托,该信托的服务对象本应是委托人,但是中建投站错了位置,与开发商签订 “战略合作协议” 、为开发商提供巨额授信(例如阳光城的200亿)变成了为民营企业的服务,放松风控和贷后管控,是导致项目频繁踩雷的真正原因。

▌多数信托公司无奈变身“开发商”

过去几年,向房地产投入资金是一笔稳赚不赔的生意。依靠落地快、收益高的地产项目,资本方也挣得盆满钵满。

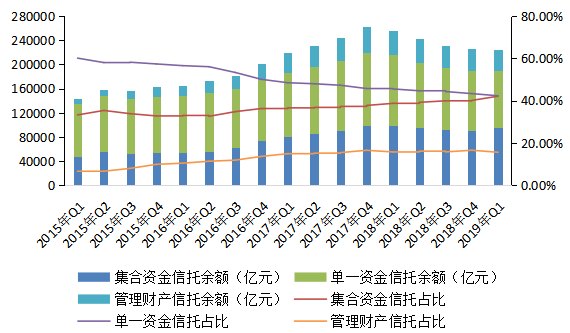

被地产信托催肥、最为典型的是中融信托。2010年,中融信托资产管理规模快速上涨,曾一度跻身行业第一梯队,地产项目在其中扮演了重要角色。

有媒体报道称,彼时的中融信托地产项目遍布全国,最快时从项目考察到做信托计划,再到风控通过,3天就能完成。与此同时,其规模迅速膨胀,从2010年至2014年,中融信托规模增加5407亿元。

但杠杆游戏总有终结的一天,眼下数家信托公司在近期陆续接手暴雷房企的项目,几乎包含了所有头部信托,如五矿信托、平安信托、重庆信托、光大信托、中融信托、中航信托等。

拿到项目公司股权后,由于大多数信托公司本身不具备项目开发能力,故而往往会在接盘项目后选择委托其他优质开发商进行代建,而部分央企背景、地方国企背景和民营背景的信托公司也会寻求集团内兄弟地产单位的协助开发。

因此,接下困境房企的待开发项目,信托公司更像一个“包工头”。

▌立信研究点评

从过往数月间房企接连“暴雷”的例子可见,一旦开发商在债务展期问题上未能与债权人达成一致,将会引发更多机构的挤兑,最终导致信用破产,陷入流动性危机。之后,金融机构与企业进入到漫长的债务还款纠纷之中。

另外,企业破产清算有优先顺序,并不是借出的越多就能收回越多,很多金融机构甚至最后只能拿回30%-50%的本金,这些坏账就只能往自己肚子里吞。

所以,未来如何避免,还需信托公司建立完整可靠的评估体系,对项目进行全方位考量。一方面加强了新增项目风控要求,另一方面也强化了投后管理,对于出险项目或房企应果断采取风险缓释措施,尽量止损。