观点小结

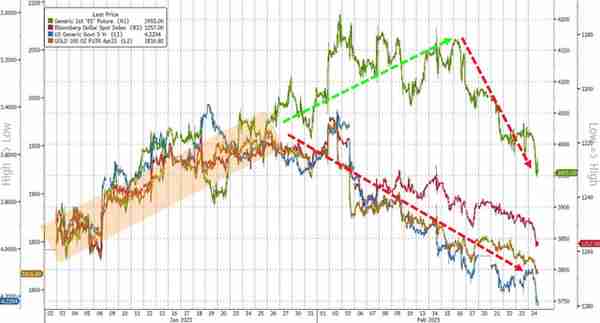

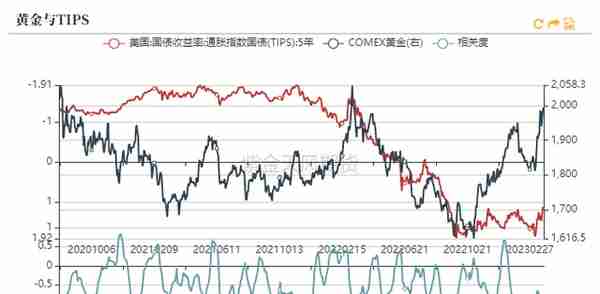

- 上周黄金价格先抑后扬,整体呈现高位震荡格局,短期来看美元、美债和实际利率都回到关键点位,相应的,黄金在2000美元/盎司上方仍然存在压力;

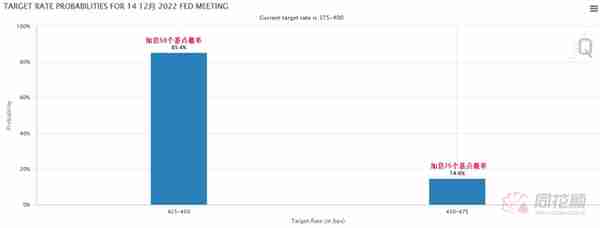

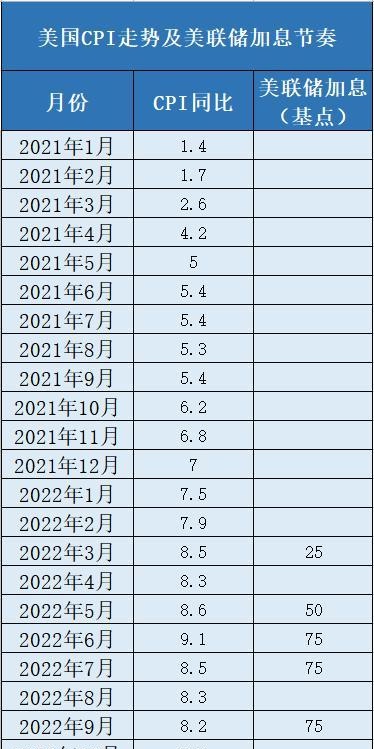

- 市场与美联储再一次偏离。上周FOMC会议之后,市场定价再次与联储利率指引发生偏离。联储利率指引为5月加息25BP,目前市场认为概率不到50%,联储利率指引为今年不会降息,但市场预期联储今年要降息70BP;这种偏离的根源还是在于经历了SVB和瑞士信贷的两次风波之后,市场对联储继续加息感到信心不足;

- 偏离最终都以纠错作为结局。即便仅仅回溯年初到现在不长的历史经验,市场与联储的偏离最终都以较为激烈的纠错作为结局。市场在三方面都进行了错误的估计:1.低估了通胀的韧性、2.低估了联储治理通胀的决心、3.低估了美国经济的韧性;我们仍然需要注意市场激进的抢跑会在上述哪个方面再次犯错,短期而言本周即将公布美国PCE,2月份正是该数据不降反升进一步扭转了市场的鸽派预期,本月该数据也仍然值得注意;

- 美元、美债和实际利率都回到了关键的位置。在经历了一周的调整之后,美元、美债和实际利率都回到了关键的位置,继续跌破需要新的驱动。目前银行业危机短期暂时平静,美国宏观数据表现也仍然强劲,不少外资机构认为银行业冲击真正对宏观指标的影响可能要等到下半年才会出现,那么目前继续跌破的概率可能有限,相应的黄金即便在衰退的背景下仍有配置价值,但短期在2000美元/盎司以上的压力也不容忽视。

海外主要利率

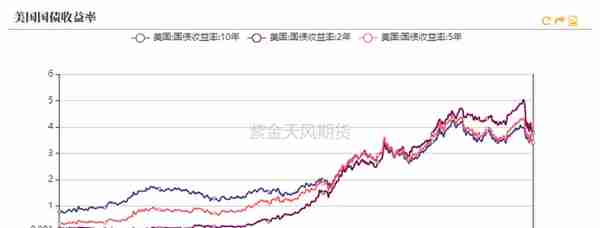

美债各期限利率变化

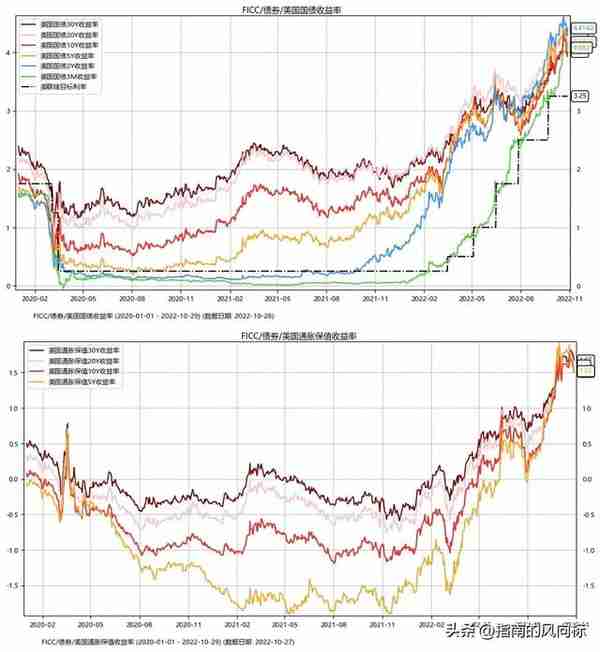

- 上周美债收益率先扬后抑,2年期、5年期与10年期收益率于周中上行至4.17%、3.73%、3.59%后于周五收于3.76%、3.41%、3.38%,环比下降5bp、3bp及1bp。伴随美国部分银行的流动性危机趋于缓和,前期市场避险情绪逐步降温,风险偏好有所回归,美债收益率在前半周呈上行走势,而周四凌晨公布利率决议后鲍威尔的发言略显鸽派,美债收益率应声回落。

数据来源:wind,紫金天风期货

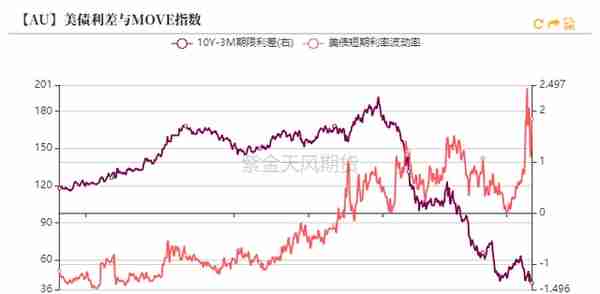

美债利差

- 美债利差方面,10年期-3月期利差环比扩大23bp至-1.36%,10年期-2年期利差环比缩小4bp至-0.38%;美债短期波动率指数于周中有所回升,十年期与3月期利差倒挂程度有所加深,而十年期与2年期利差快速收窄并逐渐趋平,这一现象可能会促使联储加快缩表进程。

数据来源:Wind,紫金天风期货研究所

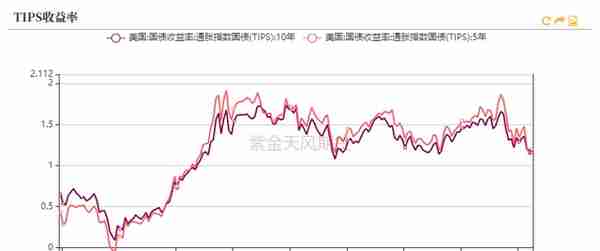

美国实际利率

- 5年期和10年期TIPS收益率上周先扬后抑,5年期TIPS收益率于周五回落至1.20%,较前周下降14BP;10年期TIPS收益率于周五下跌至1.16%,较前周下降13BP。

数据来源:Wind,紫金天风期货研究所

汇率与流动性

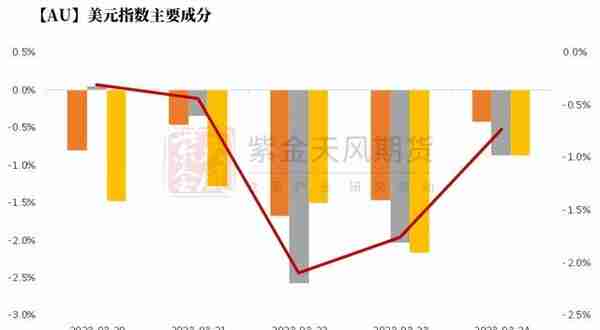

美元指数主要成分

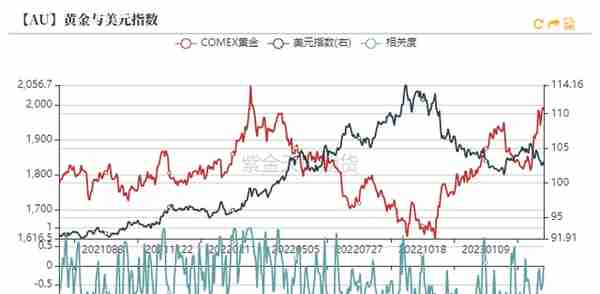

- 上周美元指数先抑后扬,周中下行至102.56后回升至103.11,环比下跌0.7%。黄金与美元指数的相关性较前期大幅回落,周内美元与黄金走势小幅“脱钩”,主要因前期以美元、黄金为避险标的的多头逐步退出,美元指数与黄金双双下跌。

数据来源:wind,紫金天风期货研究所

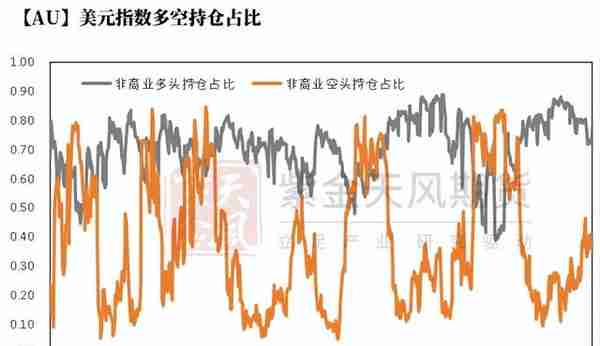

美元指数持仓

- 上周美元指数多空持仓总量环比有所回升,非商业多头持仓环比下降188张至2.63万张,非商业空头持仓环比下降575张至1.21万张;从持仓占比来看,非商业多头持仓占比为78%,较上周上升3%,空头持仓占比为36%,环比基本持平。

数据来源:Wind,紫金天风期货研究所

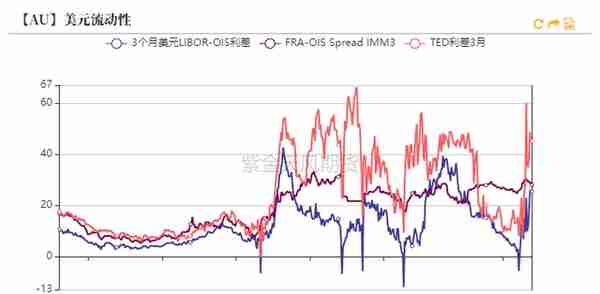

美元流动性

- 衡量美元流动性的指标继续快速上行,目前已处于去年下半年的水平,体现出当前美元流动性紧张水平较前期明显加深;

- 上周衡量离岸美元流动性的日元兑美元、欧元兑美元互换基点整体有所回升,显示当前海外美元的流动性紧张程度较前期有所缓解。

数据来源:Bloomberg,紫金天风期货研究所

经济高频指标

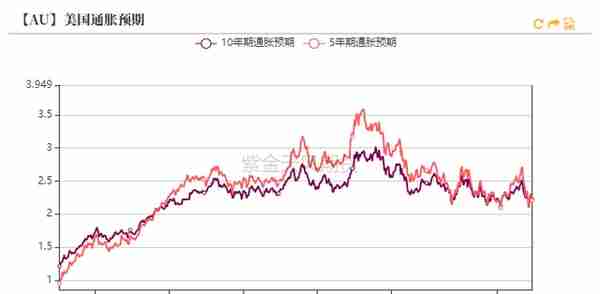

通胀预期

- 上周通胀预期先扬后抑,联储公布利率决议后市场预期加息周期可能接近尾声,通胀预期随之回落至相对均衡的水平,在此期间,金价涨幅强于伦铜,铜金比跟随下行。

数据来源:Wind,紫金天风期货研究所

金融状况指数

- 代表金融、经济状况的领先指标窄幅震荡并逐步趋缓,意味着金融市场状况有所维持,经济扩张动力有所放缓、市场的衰退预期均对黄金价格形成支撑。

数据来源:Wind,紫金天风期货研究所

比价与波动率

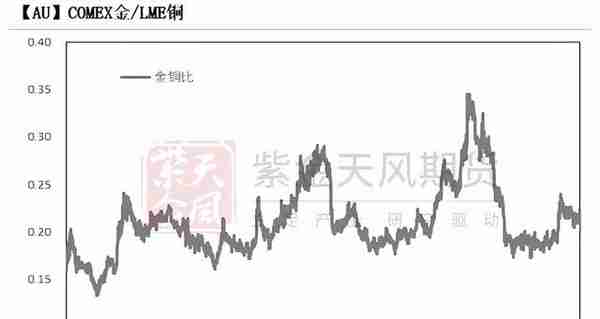

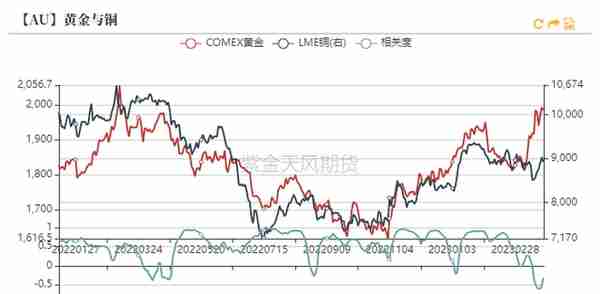

黄金各类比价

- 金银比环比有所回落,主要因为上周黄金涨幅弱于白银;金铜比先抑后扬,主要因为上周后半周伦铜涨幅弱于黄金;金油比先抑后扬,主要因上周原油与金价背道而驰。

数据来源:Wind,紫金天风期货研究所

黄金与主要资产相关性

- 从滚动相关性的角度来看,黄金近期与原油的相关性较前期有所增强,与铜、美元指数的相关性有所回落,黄金的避险需求较前期有所减弱。

数据来源:Wind,紫金天风期货研究所

黄金波动率

- 上周黄金VIX整体逐步回落,风险事件趋于平稳、利率政策符合预期使得黄金的避险需求有所回吐,关注本周美国PCE物价指数。

数据来源:Wind,紫金天风期货研究所

价差与比价

- 上周黄金与白银内外价差震荡回落,内外比价震荡上行,人民币汇率近期的回升带动贵金属内外比价所有反弹。

数据来源:Wind,紫金天风期货研究所

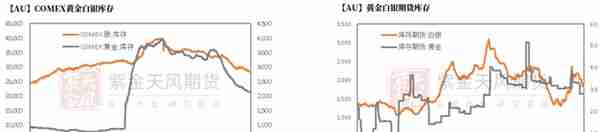

库存、持仓

黄金白银库存

- 库存方面,上周COMEX黄金库存下降至2129万盎司,环比减少约7.4万盎司,COMEX白银库存下降至28205万盎司,环比减少约165万盎司;上周SHFE黄金库存约为2.79吨,环比下降0.003吨,SHFE白银库存下降至1837吨,环比减少约1吨。

数据来源:Wind,紫金天风期货研究所

黄金白银ETF持仓

- SPDR黄金ETF持仓环比上升3吨至923.97吨,目前持仓规模位于10年来中位数附近;

- SLV白银ETF持仓环比下降2.86吨至14284吨,目前处于中位偏高水平。

数据来源:Wind,紫金天风期货研究所

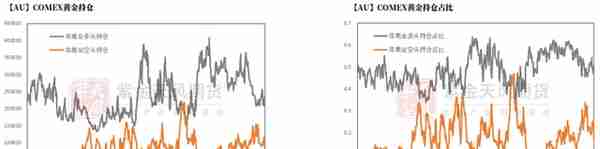

COMEX黄金持仓

- 上周COMEX黄金非商业总持仓回升至46.99万手,其中非商业净多持仓上升7068手至23.79万手,空头持仓下降11206手至7.93万手;

- 持仓占比方面,非商业多头持仓仍然占优,比例维持在51%附近,非商业空头持仓占比下降至17%左右。

数据来源:Wind,紫金天风期货

技术分析

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。