“金融+科技”正在影响着信托业。一些业内人士认为,科技赋能不仅是一种经营理念,更是转型的动力源泉。受疫情影响,从今年年初开始,“非接触”式营销、远程尽调、线上认购等,逐渐成为信托业未来发展的新方向。

“非接触”式服务的现实需求

突如其来的疫情使得“非接触”式服务需求增加,就信托行业而言,线下面对面服务受阻,如何尽快转战线上成为不得不面对的考题。

综合各信托公司在疫情期间的表现可见,信托的“非接触”式服务主要有三个方面:一是线上办公,各信托公司信息系统建设程度仍不一,有的依托自建线上办公系统,但大多数却在借助于第三方应用开展远程办公;二是面向资产客户的线上信托业务,针对现场尽调、面签等困难,信托公司出台了相应的替代方案,综合利用各类互联网查询工具与远程沟通工具,通过“非现场尽调+必要的现场尽调”“线下签约+远程”等方式保证项目推进;三是面向财富客户的综合线上服务,信托公司依托App、小程序、官方网站等渠道为客户提供线上产品认购等服务。

“金融科技的发展正在深刻改变金融业务的服务方式。”紫金信托研究发展部吴明晰告诉《金融时报》记者,在疫情防控期间,“一行两会”等部门出台了一系列政策支持金融机构开展线上服务,鼓励企业和居民通过互联网、手机App等线上方式办理金融业务,优化和丰富“非接触”式服务渠道和场景,提高线上金融服务效率。

吴明晰认为,金融科技的应用日趋成熟,也促使“非接触”式服务进一步发展。在财富管理领域,客户画像和统计分析模型的结合有助于金融机构挖掘客户需求、提升服务质量。在信托业务领域,以普惠金融为例,基于大数据的风控模型有助于更好地识别客户、识别风险,实现了7×24小时为客户提供融资服务。在业务运营领域,通过自动化流程实现了项目可留痕、可查询、可追踪,保证了业务管理的规范高效、安全可靠。

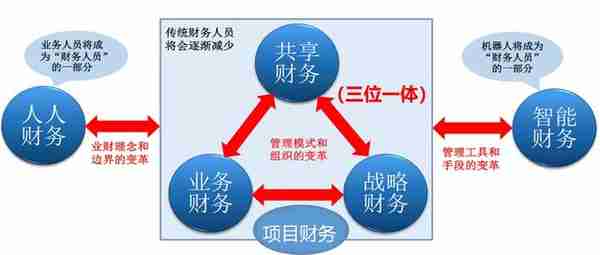

信托公司的数字化转型

从针对财富客户的线上服务来看,信托公司主要依托App、微信公众号、官方网站等渠道为客户提供服务,大致经历了以下三个发展阶段。

一是以公司动态、产品推介为主,在此基础上,有的信托公司开通了产品查询功能,客户可以通过登录开设在信托公司的账户,查询到已认购的产品;二是信托产品线上认购,据不完全统计,有近30%的信托公司上线了全套功能,客户通过注册账户、实名认证、在线风险测评、产品预约、线上双录、线上/线下缴款、在线签约等一系列操作,足不出户就能认购信托产品;三是综合财富管理服务,相应的线上服务正处于探索阶段,仅有少数信托公司开始了从产品销售向资产配置转型,从资产配置向全权委托探索。

据吴明晰介绍,在财富管理领域,紫金信托依托微信小程序推出了线上风险测评、远程双录等功能,依托腾讯课堂推出了线上公开课,并上线了自主知识产权的“六度系统”,方便理财经理进行查询客户资产,提升服务效能。

普惠金融领域也是信托公司探索数字化转型的重点。根据中国信托业协会统计,近半数的信托公司参与到普惠金融的数字化布局。现阶段,主要能够实现在贷前审核阶段反欺诈、用户画像和风险识别,贷中对用户展开信用行为追踪、共债风险识别和信用风险预警,贷后运营及催收。通过运用金融科技手段,可以实现全流程线上智能化决策及自动化运营。比如,在普惠金融领域,紫金信托推出了个贷管理系统,实现了贷前、贷中、贷后全流程线上处理,保障了普惠金融业务操作标准化、数据监测分析实时化、运营管理智能化。

在证券信托业务领域,大数据与科技系统建设起到了极大的投研支持作用。据外贸信托证券信托事业部总经理江竹介绍,公司于2013年开始开发设立金融数据管理系统与投资顾问绩效分析评价系统,为投资研究提供基础数据,并对市场上不同策略的基金管理人进行业绩归因与风险评价。同时,公司不断加强服务类业务与投资类业务的数据整合,搭建起集投资研究、投资管理、运营、风险监控、事后报告等为一体的基金中的基金(FOF)运营管理平台。

构建基于数字化的核心竞争力

金融科技的发展正在改变金融业务的服务方式,金融监管也在顺应数字化发展趋势。规范金融机构开展资管业务的基础性文件《关于规范金融机构资产管理业务的指导意见》前瞻性地将智能投顾业务纳入考量。业内人士认为,这为今后金融机构合规地进行数字化转型奠定了基础。

对于信托公司数字化转型的前景,吴明晰认为,此前制约线上认购信托产品的合规性问题以及技术手段问题已经具备了解决条件。因此,短期来看,信托公司应当推出自有电子渠道,以线上销售为切入点,迈出数字化转型的坚实一步。长期来看,信托公司要顺应趋势,构建基于数字化的核心竞争力。

一是转变业务形态,提升运营管理效率,从线下转为线上或线上与线下相结合的方式。在项目流程可留痕、可查询、可追踪的基础上,根据业务需求,实现业务系统功能敏捷迭代及可拓展,高效利用、留存数据资产。

二是重塑融资型业务逻辑、风控逻辑。随着互联网、物联网、工业物联网的发展,金融机构可以和相关部门实现更多的数据共享,以数据为基础进行展业。比如通过线上获取生产、营销、进货等企业客户数据,可以更好地判别企业资质,从而获得更优的风险定价,这对企业和金融机构而言是个双赢的局面。

三是财富管理从产品导向向客户导向转变。从产品销售向资产配置的转型,从资产配置向全权委托的进阶,提供便利的线上、线上线下一体化的综合财富管理服务。从产品销售向数字化财富管理转型的过程不是一蹴而就的,是量变到质变的过程,不仅要有科技实力,还需要有广泛的客群基础以及出色的投研能力。在行业转型的进程中,信托公司可以发挥好固定收益非标信托产品的比较优势,做大客群基数,锤炼大类资产管理能力,从财富管理这一本源业务中寻找机会,更好地服务人民群众对美好生活的需要。

本文源自金融时报