一、跨式、宽跨式策略

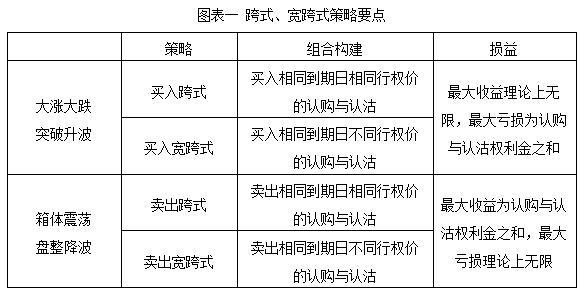

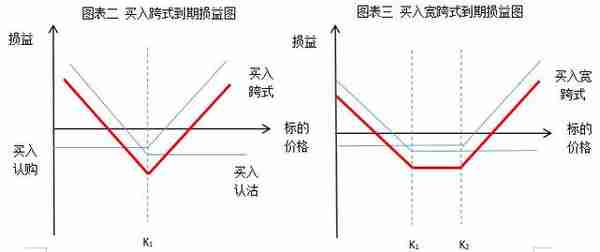

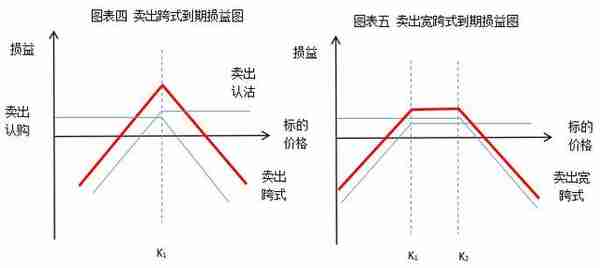

期权策略除了多空方向之外,还具有波动率、时间价值两个维度。当投资者无法预测未来涨跌方向,但是可以判断未来是窄幅波动还是大幅上涨/下跌,则可以选择卖出/买入跨式、宽跨式策略。其中,跨式、宽跨式策略是比较经典的波动率策略,买入跨式、买入宽跨式策略预期未来期权标的指数会出现大涨大跌的升波行情;反之,卖出跨式、卖出宽跨式策略预期未来标的指数波动率下降,出现区间震荡行情。跨式、宽跨式策略要点与损益情况见图表一至图表五,其中K1与K2为期权行权价。

二、策略优缺点

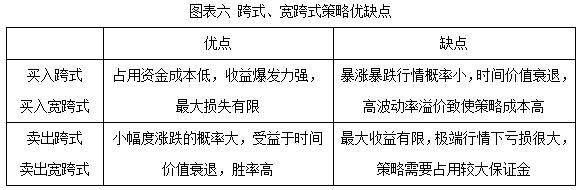

买入跨式、买入宽跨式策略具有成本低、收益爆发力强、最大损失有限等优点,遇到极端行情下,甚至出现倍数级别的收益。但是通常出现暴涨暴跌升波行情概率比较小,特别是指数类的期权,更多以小幅度涨跌为主,大部分情况下,买入跨式、买入宽跨式策略并不合适。反之,卖出跨式、卖出宽跨式策略作为买入的对手方,其优缺点是对立的,参考图表六。

三、策略构建注意事项

1.波动率因素

波动率与期权合约价格成正比关系,是期权价格的重要影响因素。在考虑是否构建跨式策略时,需了解期权标的波动率情况,当波动率水平较低时,合约价格便宜,买入方的成本优势较大;当波动率水平较高时,合约价格偏贵,卖出方优势较大。波动率符合均值回归特征,无论出现了极高还是极低波动率数值,其回归历史均值的需求较大。因此,跨式、宽跨式策略被波动率策略交易者所偏好。

2.时间价值的影响

无论是双买还是双卖策略,时间价值是方向、波动率因素之外的重要影响因子。对于买入跨式、买入宽跨式策略,即双边权利仓对于时间价值的衰退非常敏感,投资者抱着长期持有买入跨式、买入宽跨式策略的思维不太合理,这种方式仅能在少数连续大涨大跌的单边行情中才比较有利。对于卖出跨式、卖出宽跨式策略,受益于时间价值的衰退,

3.事件驱动与长假影响

少部分突发事件会对行情产生较大扰动,例如2016年美国总统大选事件,重大事件是刺激期权隐含波动率上涨的催化剂,而事件落地后,隐含波动率高位回落,情绪面缓和。这一过程中,存在着做多波动率与做空波动率两个步骤。除了事件驱动之外,投资者在长假前也比较热衷于构建买入跨式、买入宽跨式策略,基于长假国内外市场的不确定性。但并不是指数大涨大跌之后,买入跨式、买入宽跨式策略就会盈利,如果建仓时,期权合约隐含波动率较高,后市即使指数涨跌幅尚可,但如果隐含波动率大跌,也会出现盈利不佳甚至浮亏的情况。

综合来看,投资者有构建买入跨式、买入宽跨式策略的想法是基于预期未来标的指数波动幅度加大,但具体的涨跌方向并不明朗。反之卖出跨式、卖出宽跨式策略则是预期后市箱体震荡波动率下降。无论是双买还是双卖策略,波动率、时间价值是两个重要的影响因子。

四、希腊字母在策略中的应用

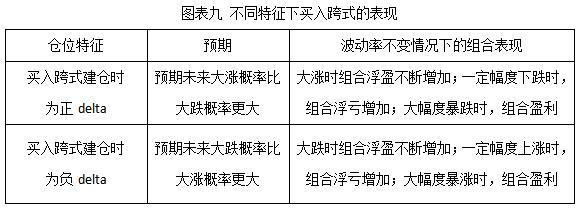

以买入跨式组合为例,根据标准的策略定义,标的指数大涨大跌均能获得收益,然而在实际操作中并不一定如此,通过期权希腊字母可以更好的解释这一情况。

在实盘行情中,买入跨式组合往往很难做到组合delta值为0,即认购与认沽的delta值之和很难等于0(少数理想情况下才会出现),这就意味着组合构建后会带有正、负delta敞口,即带有一定程度的单边方向性。以图表七的数据为例,如果采用买入认购9月2750+买入认沽9月2750的组合,该组合delta为0.224(0.612-0.388),如果标的指数短促下跌,组合面临着浮亏增加的不利局面,不一定会出现理论上买跨式大涨大跌都能盈利的情况。因此,在策略构建前,为了提高组合的准确度,需要了解组合内不同合约的delta甚至是vega情况。

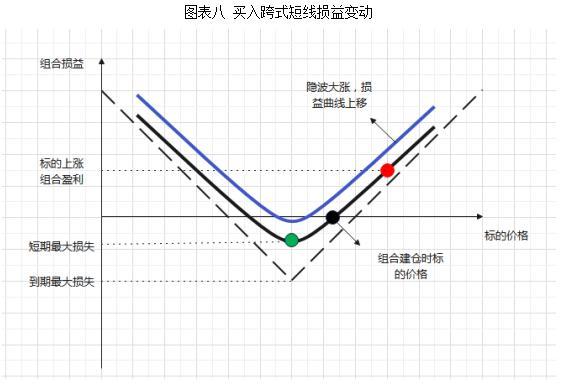

图表二为买入跨式组合到期损益表现情况,但是组合的短线变动轨迹与到期的折线轨迹不一样,短线呈现出曲线式的非线性变动,图表八的买入跨式组合的delta为正,当标的指数上涨时,组合盈利随着指数涨幅而不断扩大。当标的指数下跌且在一定幅度的下跌行情中(通常是从标的现价下跌至行权价过程中),组合产生浮亏;超过一定幅度下跌时,组合delta转为负数状态,浮亏减小,跌得越多,组合盈利越多。这个短线变动过程中,最大浮亏小于到期最大亏损。

买入跨式组合短线变动还需将波动率的影响纳入考虑范围,波动率的变化对期权合约价格的影响可以用vega值衡量。当隐含波动率上升时,对买入跨式组合有利,在图表八中,隐波上升,组合短线收益随之上升;反之,隐波下降,组合短线不利。

同理可得,买入宽跨式短线变动与买入跨式相似,区别在于买入宽跨式组合delta正负转换节点为(K1+K2)/2附近,其中K1与K2为宽跨式组合中认沽、认购的行权价。买入跨式组合delta正负转换节点通常为行权价K。

四、总结

跨式、宽跨式策略作为经典的波动率策略,受到方向、波动率、时间价值的影响,在构建策略时,仓位的delta特征让组合经常带有一定的涨跌方向特征。因此,实际操作中,认购、认沽合约的delta情况决定了组合在将来面临何种的损益变动。

本文源自金融界