地缘担忧情绪、美国部分州确诊病例激增引发的疫情二次蔓延担忧情绪。如果用波动率指数(VIX)来衡量社会动荡,我们将处于历史高点,这是推动黄金持续走高的关键因素。

但是危机似乎还没有完全终结,包括美国大选在内的不确定性也加剧了市场的担忧情绪。但是股市似乎并不在乎,与此同时黄金仍处于高位,似乎在寻求突破。

以下5个信号可能会为黄金的下一步走向提供指引。

历代选举年

通常美国大选年往往市场会动荡加剧。但是市场的反应一直很平静,这一事实令人担忧,因为投资者只能承担如此多的风险和不确定性。

无论谁最终赢得大选,这次选举都将与第二次世界大战后的历史不同。

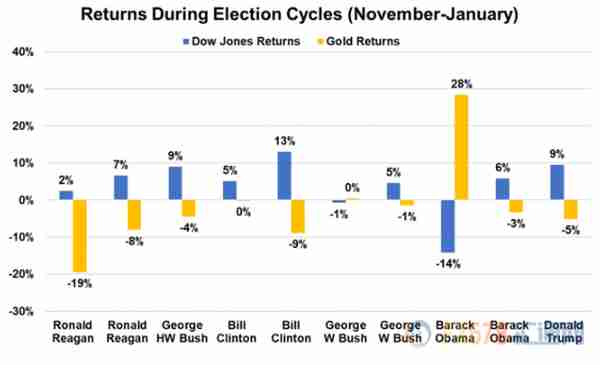

严重依赖邮寄选票、法庭质疑和重新计票可能会导致自2000年以来未曾见过的大选不确定性。历史上的惯例是,当股市上涨时,金价下跌,反之亦然。

对于那些担心拜登担任总统、伊丽莎白·沃伦担任副总统会明显对商界不友好的黄金投资者来说,这可能是一线希望。

那么黄金在选举年的表现如何呢?通常的答案不是很好,除了2008年(上一次出现金融危机)。在2008年的选举周期中,奥巴马当选美国总统后,已经受到金融危机冲击的股市表现平平,而金价飙升了28%。

2020年黄金将继续跑赢大盘

最近,许多投资者试图在纳斯达克混乱的盘面中进行交易,甚至是破产的股票。但是谁也不知道股市的这波反弹还能持续多久,或者下一秒可能是崩盘的开始。

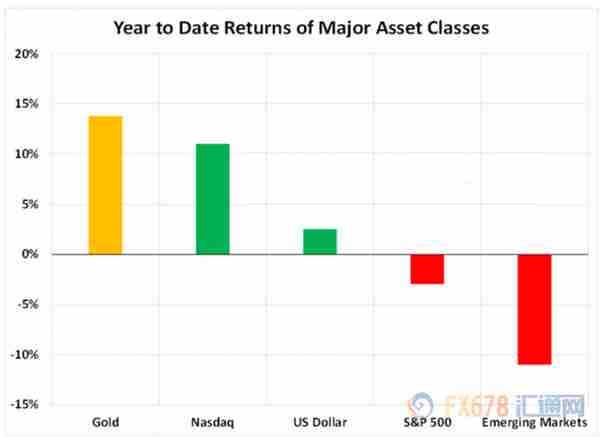

从长远来看,专注的心态是获得投资成功的关键。今年迄今为止,黄金在主要资产类别中处于领先地位。

黄金是迄今为止表现最好的资产之一(比特币不包括其中,今年迄今已经上涨了30%,但是相较于2019年的跌幅仍值得商榷)。

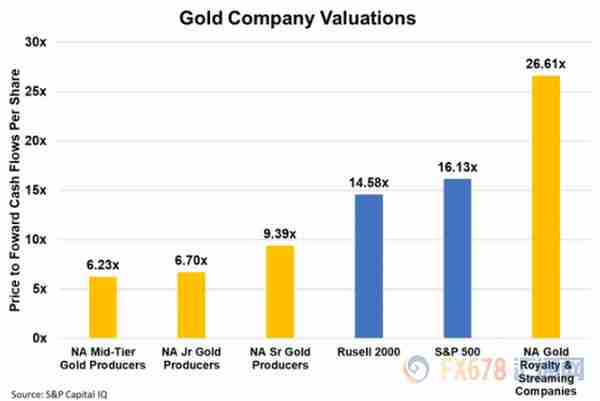

尽管实物黄金和黄金股票大幅上涨,但以黄金为主的生产商价值仍然被低估。最能证明这一点的是价格对现金流的倍数。

实际上是现金流而不是收益更能体现一家公司的价值,因为对于一家公司来说,充裕的现金流比虚假的收益要困难得多,因为经营活动产生的现金流不会说谎。

下面显示的是价格与现金流量倍数的比较。

如图所见,即使在罗素2000指数中黄金生产商也仅仅只是在努力的追赶同行,矿业股票价格也将出现重大上涨。

黄金已迈出了重要一步,从1400美元区域升至1700美元区域。黄金需要在每盎司1700美元附近建立一个强大的支撑位才能进一步的上涨,但是幸运的是他目前正在这么做。黄金突破是迟早的问题,在此之前任何的整固对于黄金的进一步上涨都是有利的。

基于此短期内黄金可能存在两种前景:

情景1:黄金在接下来的12-16周内仍交投于1650-1750美元区间,并为下一步的上涨奠定基础。

情景2:金价在接下来的12-16周内下跌。

如果黄金很快进行了突破,那么市场应该买入黄金,这将是为下一轮黄金牛市做准备的机会。但是就目前而言,短时间黄金仍将在1650-1750美元区间内继续寻找压力和支撑。

夏季黄金表现

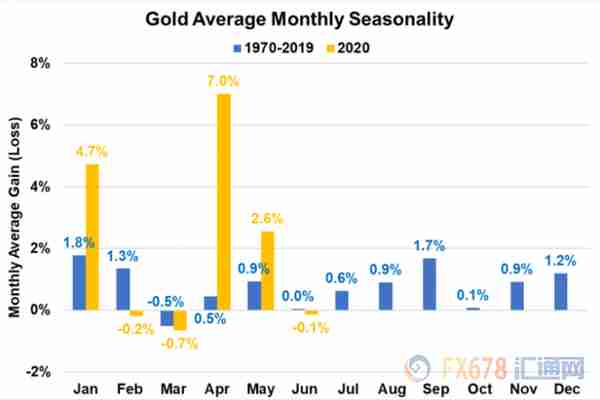

这一张图表显示了自1970年以来黄金的月收益率。过去50年的数据表明,黄金在夏季是“疲软”的。在过去的50年中,六月,七月和八月的黄金平均回报率分别为0%,0.6%和0.9%。

但是我们都知道今年是不寻常的。疫情和美国大选是当前市场的两大不确定性因素,并且在整个夏季都将对市场产生影响。

可以看到的是,和往年相比,2020年黄金的波动幅度更大,出现上下100美元的波动是很平常的事情。

黄金成为主流

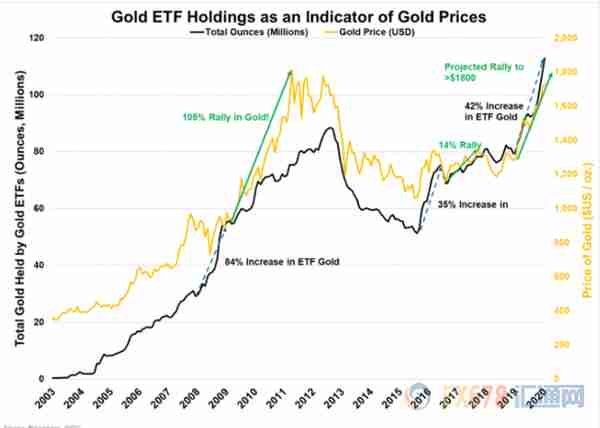

就持仓和管理资产(AUM)而言,ETF的黄金持有量创历史新高。就连机构空头也开始回补他们的黄金空头头寸,最近的10万份合约被回补。

自2019年4月以来,黄金ETF已将其持仓量增加了42%或3350万盎司。

值得一提的是,在2008年至2011年黄金价格大涨期间,随着黄金上涨105%,ETF持有量增加了84%。2016年金价上涨14%,导致ETF持有量增加了35%。到目前为止,黄金上涨了20%,ETF持仓就已经增加了40%以上。

因此拥有一些实物黄金是不错的对冲投资。

但是,如果希望获得更大的回报,就必须研究黄金股票。这些股票被高度利用来改变金价,下图比较了黄金股票投资组合与主流ETF和指数。