“我已经退休了,在银行客户经理的推荐下,花300万元买了风险等级R3(中等风险)的信托理财。爆雷后,产品多次展期,目前累计超8亿元未兑付。”来自广州的吴女士近日向《国际金融报》记者讲述了她的遭遇。

吴女士和其他投资者均反映,代销银行招商银行的工作人员在推荐信托产品时存在明显疏忽,应对他们的损失承担部分赔偿责任。

代销人员涉嫌违规操作

这款爆雷的信托产品名为“国通信托·诚亿集合资金信托计划”,为房地产类融资产品,风险等级为R3。

作为退休人士,吴女士的风险承受能力等级为A1(谨慎)。在几年前,她就不再碰基金等风险等级较高的理财产品,仅以投资大额存款为主。2021年3月,她突然接到银行客户经理的“紧急”电话,“我们有一款别人想买还买不到的信托产品,这是我们招商银行私人银行客户才能买到的,额度非常有限”。

在客户经理的热情推销下,吴女士心动了,立刻准备买入这款产品,“整个购买过程很短,客户经理一直强调要抢。但发给我们的合同有几十页,根本看不完”。

吴女士在购买过程中收到了银行APP弹出的风险等级提示,显示她的风险承受能力等级不能购买该产品。

广东省的李先生也有同样的遭遇,他对记者表示:“当时买这个产品的时候时间很紧,因为客户经理告诉我们额度有限,必须要抢,就几分钟,是在这样的情况下匆忙买的。”

“我截图给客户经理,他指导我重新做了一遍风险测试,把我的风险等级调上去。当时我还问他,这个会不会对我有什么影响,这个产品安不安全。他再三表示,这款产品必须要抢,而且很多固收类产品也是R3级,虽然等级高,但还是很安全的。”吴女士回忆说。

直到2022年3月产品“爆雷”后,吴女士上网搜索才得知,在购买银行理财产品或代销产品时需要“双录”。而当时她购买过程中全权由客户经理手机操作,并未进行“双录”。

2017年8月,原银监会发布《银行业金融机构销售专区录音录像管理暂行规定》,其中规定银行业金融机构应对自有理财产品及代销产品的销售过程进行同步录音录像,完整客观地记录营销推介、相关风险和关键信息提示、消费者确认和反馈等重点销售环节。

可买100万 实买300万

记者采访获悉,多位投资者存在购买该信托产品时没有“双录”、时间紧凑无法完整阅读合同等情况。

“虽然合同里写可以买100万元,但实际操作起来都是听客户经理的,买了300万元的。”李先生回忆道。

根据资料介绍,由招行银行代销的“国通信托·诚亿集合资金信托计划”(下称“国通信托诚亿”)共有AB两个系列,每个系列各3期产品。二者的投资方向皆为房地产(企业)融资类产品,都属于R3中风险产品。区别在于国通信托诚亿A系列起投金额为100万元,国通信托诚亿B系列起投金额为500万元,前者的业绩比较基准为5.8%,后者则为6%,存续期均为12个月。其中,国通信托诚亿A系列销售费率为1.72%-1.97%,国通信托诚亿B系列的销售费率为1.52%-1.77%。

根据产品说明书,国通信托诚亿资金投向是应收账款债权,具体是深圳市诚亿商业保理有限公司受让其持有的某房企实际控制公司(下称“债务人”)的施工方/供应商(下统称“原始债权人”)对原始债务人的应收账款(含商业票据)债权。即该信托的底层资产为某房企实际控制公司的应收款项及对应的全部权益,该信托的债务人即为某房企。

天眼查信息显示,国通信托股东为武汉金融控股公司、东亚银行和北大方正集团,注册资本为人民币32亿元,公司主要从事资金信托、动产信托、不动产信托、有价证券信托等14项本外币服务。

国通信托诚亿A三期成立时间为2021年3月17日,投资期限为365天,产品到期日为2022年3月16日。本应到期兑付的产品,投资者迟迟没有收到款项。

2022年10月发布的公告显示,诚亿集合信托于2022年3月16日到期后,债务人未能及时全面履行相关合同义务,遂因现金资产不足以分配信托利益而延期,债务人提出延期履行债务计划,期限为12个月,期间分期偿还。截至2022年9月30日,债务人累计向国通信托支付15%信托本金及对应融资成本。截至公告发出,某房企共支付2214.43万元。

“客户经理当时通知我,产品要展期一年。他说因为房地产行业这段时间比较艰难,但是后面会好的。”吴女士和其他投资者没想到,2022年10月21日,国通信托发布诚亿集合信托临时信息公告指出,受房地产市场持续低迷影响,债务人于2022年10月20日再次提出延期履行债务计划,从2022年10月起延期24个月。

“多次展期,兑付变得遥遥无期。”吴女士和李先生均表示,对此,招商银行给出的解决方案只有一个字“等”。

银行是否需要担责

信托产品连续两次展期,那么,代销银行是否应当承担相应的责任?

北京浩云律师事务所金融消费者维权团队表示,信托产品未经与投资人商量便几度展期,并不合规。根据央行、银保监会、证监会等部门联合发布的《关于规范金融机构资产管理业务的指导意见》(下称“资管新规”)第八条规定,金融机构应当按照产品合同的约定确定收益分配方案,及时向投资者分配收益。“信托机构在2022年3月16日兑付期限届满后,未经与投资人协商便展期,既违反合同约定,也违反了资管新规的规定”。

根据资管新规第八条,金融机构未按照诚实信用、勤勉尽责原则切实履行受托管理职责,造成投资者损失的,应当依法向投资者承担赔偿责任。此外,据中国信托业协会发布的《信托公司受托责任尽职指引》第三十条规定,信托公司违反信托目的处分信托财产或者因违背管理职责、处理信托事务不当致使信托财产受到损失的,在未恢复信托财产的原状或者未予赔偿前,不得向受托人收取报酬和费用;第三十一条规定,信托公司违背管理职责或者处理信托事务不当对第三人所负债务或自己所受的损失,以其固有财产承担。

“招商银行作为代销银行,在代销信托产品期间,客户经理代替投资者更改收入情况等信息,使投资者的风险承受能力等级达到购买信托产品的风险等级要求,实为代销银行未尽到适当性义务,给投资者造成损失的,将可能面临与信托产品的发行人一起,承担连带赔偿的责任。”北京浩云律师事务所律师吴宝明撰文指出。

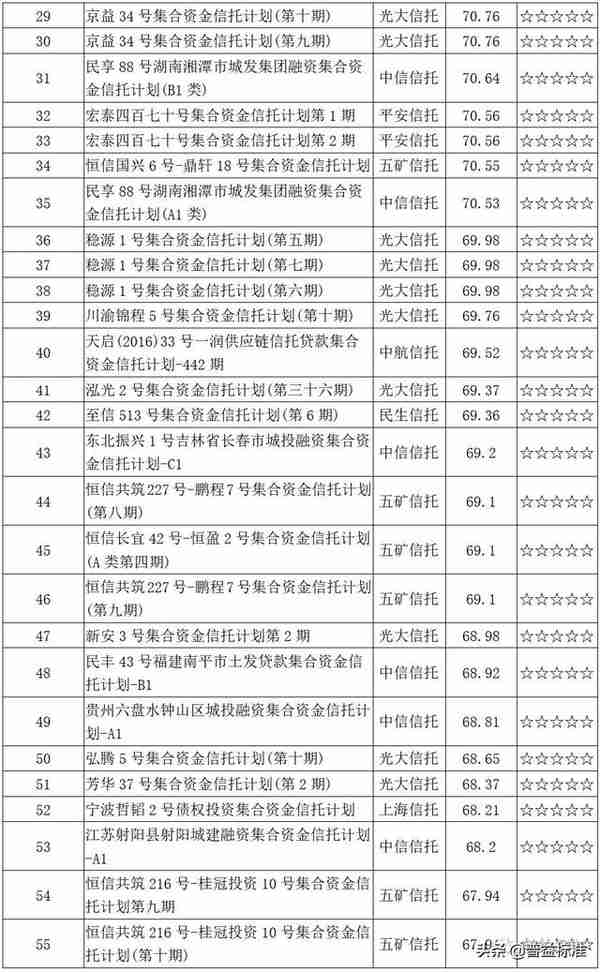

这并非招商银行代销信托产品首次爆雷。此前,招行银行代销“五矿信托-鼎兴1号集合资金信托计划”,在2022年3月30日到期日之后无法兑付,并且投资人也称招商银行在代销时存在多处违规,包括故意隐瞒信托产品信息、故意隐瞒投资风险、风控把控不严等问题。

那么,投资者允许客户经理帮其更改风险评级,是否需要承担一定责任?对此,吴宝明律师指出,目前无法律明确规定投资者在此情况下是否需承担责任,以及承担多少责任,若投资者至法院起诉银行有关其未“双录”及更改风险评级等行为,法官将会根据具体情况行使自由裁量权,即投资者或将根据实际情况而承担一定责任。

而中粮信托相关业务人士认为,从信托产品销售的角度来说,银行只是代销,对产品履约不承担保证责任。不过,从以往案例看,毕竟投资者都是银行高端客户,银行多数情况下会介入善后和承担部分代偿责任。

本文源自国际金融报