国内S基金的发展已经从简单交易的“浅水区”向复杂交易的“深水区”过渡。由于市场中参与方成熟程度层次不齐,专业化程度有高有低,让市场的“浅水区”向“深水区”之间,出现了“浑水区”,这里资产估值各有逻辑,份额定价各有说法;

投资就是从不确定性当中寻求确定,定价作为确定资产收益的最核心步骤,也是S基金交易的根本,解决了定价问题,S基金市场专业化进程将会极大的推进,从而大大降低“浑水区”对S基金市场发展的影响。

本文根据母基金周刊投行部即将推出的《为流动性而生:S基金专题报告2020》部分内容撰写,由母基金周刊投资总监田韬主笔。

S基金区之于盲池基金的最大特点是更强的确定性,这也意味着“确定性”必然是研究S基金交易定价的基石。确定性来源于买卖双方对于基金份额价值的判断,从而双方会各自形成心理价格区间,然后通过谈判博弈,最终形成能够执行交易的可行性方案。

买方在接触到某个S基金份额时,在对基金的存续期、已投比例、投资项目的退出预期等做出全面分析后,会对该份额的预期收益做出一定的判断。通常情况下,对于确定性越高的份额,买方要求的预期收益率越低;确定性越低,则要求的预期收益率越高。

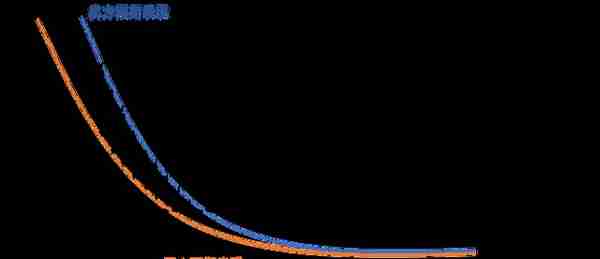

“不确定性”所对应的是风险,不同的买方对于风险有不同的解读,各自的风险承受能力也不尽相同。因此,买方会通过设置最低的“安全线”,从而制定定价策略。再结合不同机构对于收益率(年化收益率或IRR等)的不同要求,便能够归纳总结出图1【人民币市场S基金定价模型】。图中阴影部分既能够框定符合买方出资认购意愿的标的范围,也显示了S基金份额超额收益来源。

图1:人民币市场S基金定价模型

基于上述推论,下面着重分析哪些因素能够影响确定性。

一、定价基础:确定性

1、 底层资产的确定性

区别于专项基金或者老股转让,S基金份额一般由多个项目构成,不同类型的项目在分析逻辑和折价方面都需要区别对待。因此,判断份额价值时,可以先对份额中的资产进行分类,以便于后续的分析。

资产可以按照退出确定性的高低依次被分为4类:

1) A类:确定性最高,实际退出金额基本不会偏离预期

i. 在账待分配现金

ii. 计划按协议约定回购退出的部分

2) B类:退出路径已经确定,未来退出实现金额的波动区间相对较小

i. 已上市并解禁的项目

ii. 已上市且仍在限售期内的项目

iii. 拟并购且并购方及并购方案已明确的项目

iv. 清算项目

3) C类:退出路径已有规划,但是无法确定

v. 老股转让退出成功率高的项目

vi. 拟上市或并购的项目

4) D类:仍处于成长期,退出路径不明确的项目

2、 基金份额整体的确定性

基金份额整体的确定性建立在底层资产确定性之上。完成底层资产分析工作后,对于份额的分析工作已完成大半。之后再根据其他可能影响基金份额整体确定性的因素进行更全面的分析:

1) 不同确定性项目的占比(权重):确定性高的项目占比越高,那么份额整体的确定性将越高,从而也将降低份额的超额收益空间;

2) 已投资比例:基金份额的确定性与基金已投资比例正相关。对于基金已投资的部分,买方可以对已投项目进行分析。而对于未投部分,则完全等同于小的盲池基金,相较于已投部分有更高的不确定性,也意味着更高的收益预期(收益预期将直接影响买方对资产的折价空间);

3) 剩余存续期:一般而言,GP会对投资和退出的节奏做出合理的规划,剩余存续期越短的基金,退出规划越明朗,确定性越高;

4) 现金回流速度:落袋为安,现金回流速度越快,确定性将越高。“投资后第一年回流一半以上本金”和“投资后第三年回流一半以上本金”,对于基金份额确定性影响大相径庭。同时,现金回流速度对份额的IRR也有很大的影响,若加上对回流资金的复投,则综合收益率将有更大的差距。

二、定价逻辑

1、价格的固定部分:清算价值

基金价值的固定部分,是指在最坏的情况发生时,基金份额仍能够退出实现的价值。假设基金在当前时点进行提前清算,能够退出的价值就是基金价值的固定部分。其内容主要包括以下几部分:

a) A类项目按照固定收益率折现的现值;

b) B类项目按照二级市场行情或者大宗交易等进行折现的现值以及清算项目的清算价值;

c) C类项目按照老股转让的估值折扣或者并购的估值调低处理;

d) D类项目的清算价值。

以上四部分价值之和计算出来的清算价值,即为基金份额价值的固定部分,是份额能够退出实现价值的底线。这部分是基金份额价值中固定不可谈判的部分。

2、价格的弹性部分:合理估值减去清算价值

在对portfolio中的项目进行分类后,就可以根据各类项目的特点进行合理的估值。例如:根据portfolio内各项目的具体情况,预设各项目的退出路径,之后再结合项目未来退出路径、经营情况、行业属性等选择适用的估值模型,测算对应退出路径下可回收的现金。或在遇到特定项目的特定退出路径时,采用相对估值法,对比同行业项目在对应退出路径下的估值情况进行合理测算。

图2:S基金定价核算流程

份额的折价空间或谈判空间就产生在项目的合理估值减去清算价值中间这一部分,这一部分是有弹性的,根据交易方各自的诉求,最终价格会围绕合理估值产生一定的议价空间。固定价值的部分是基础价值,弹性部分才是份额真正可以谈判博弈的地方,也是买方收益的来源,或者说是承受风险博取超额收益的来源。买方买入持有份额需要承担剩余存续期内份额的风险,因此一般交易价格会在合理估值的基础上有一定折价。买卖双方谈判焦点往往也是折价率多少。

三、定价的谈判博弈

在交易谈判中,卖方必然追求更高的价格,而买方则希望尽量将价格压到最低。反映在S基金交易谈判中则体现为:卖方会对于份额的预期收益尽可能给出乐观预期,买方则会对于预期收益进行谨慎的论证。如下图3所示,买卖双方对于同一份额的预期收益会产生预期差,而且随着份额不确定性的增强,预期差会随之扩大。又因为买方对于未来的退出收益有下限要求,因此双方谈判空间将在最低收益预期之上的双方预期之间产生。

图3:S基金定价谈判空间

卖方能够接受谈判折价主要出于以下几点:

1、买卖双方对于资产的认知性差异;

2、周期波动对行业冲击;

3、卖方对流动性的强烈诉求;

4、系统性风险所造成的不可抗力。

此外,一部分卖方(多为政策类)要求或者能够接受(多为个人投资者)按照投资时长以一定的固定收益退出,一般是参照同期理财收益或贷款利率。如果买方认为按照这样的定价方式交易后,退出收益能够超过最低收益要求,这将是一笔很有吸引力的交易。

除了折价,也有增值的考虑,份额从持有到退出的过程中,通过GP和买方管理人的共同努力,将仍有价值增长的空间,从而进一步扩大收益空间。增长空间有以下几个方面:

1、行业周期:行业整体或宏观经济增长带来的收益空间;

2、增值服务:通过投后管理、产业协同等为企业带来的内生增长,以提高企业整体利润或技术从而带来的估值增长等;

3、退出管理:良好的退出通道规划、或二级市场减持策略也将在一定程度上提高基金整体的收益率水平。

买卖双方信息不对称、交易诉求、背景立场、专业程度等的不同是造成S基金交易仍然参差不齐,出现“浑水区”,交易中“卖方想要多卖钱,买方想要少付钱”难以达成,因此,建立相对标准化的定价模型、流程和预期管理机制,能够使买卖双方都可以更清楚的了解资产情况,更理性的判断资产质量,更有效的管理收益预期,最后有利于价格谈判和交易的促成。

S基金交易的核心是权衡双方利益并在此基础上寻找合适的利润空间。投资本就是从不确定性当中寻求确定,S基金买方则需要在确定性中发现不确定性,因此对资产中确定性的部分如何合理定价,对资产中不确定的部分如何合理打折。权衡资产中确定性与不确定性(成长性),既是难点也是交易中的艺术所在,才能在“浑水”中“摸鱼”。