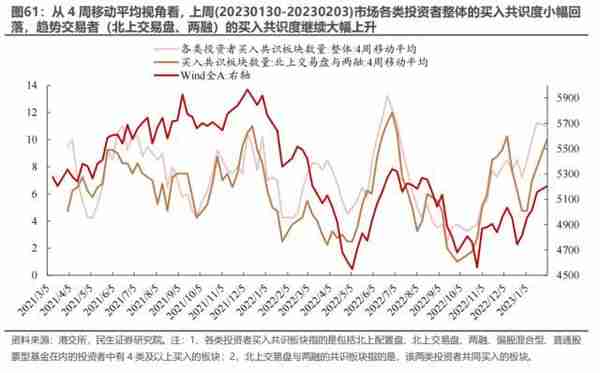

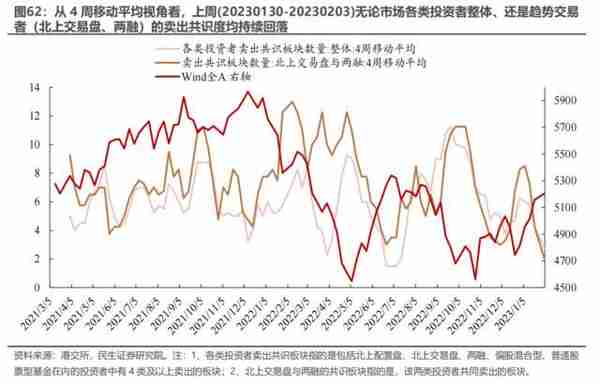

【本期看点】本期看点:1、市场整体交易热度明显回升,消费者服务、商贸零售等板块的交易热度处于相对高位。2、全A的23/24年净利润预测均被下调。3、两融活跃度继续上升,整体处于2022年以来的高位,仅次于2022年6月的最后一周,主动偏股基金仓位继续小幅回落,代理变量显示:基民继续净申购基金。4、上周市场整体的买入共识度小幅回落,而趋势交易者的买入共识度继续大幅上升(主要源于两融的大幅回流),趋势力量正逐步占据市场主导。5、继北上与主动偏股基金出现“裂痕”之后,北上内部的分歧同样开始显现:北上配置盘仍在持续流入,但北上交易盘则开始逐步流出。这意味着短期市场交易层面的扰动可能在增加。

Summary

摘要

1宏观流动性

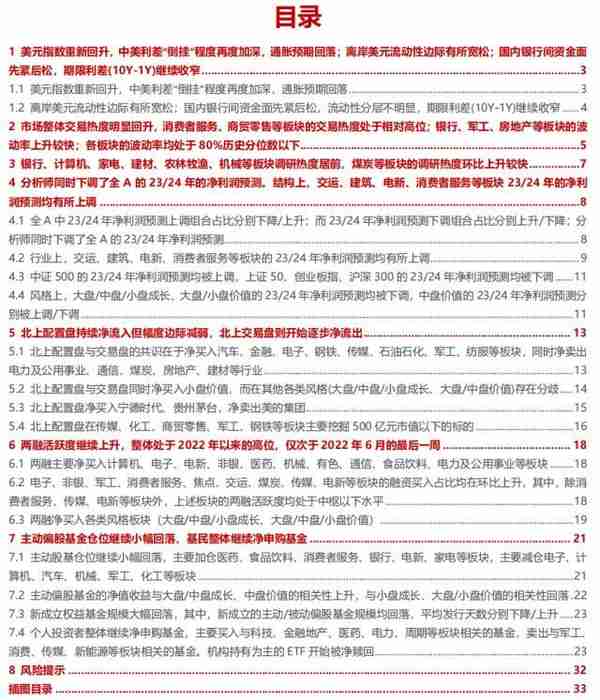

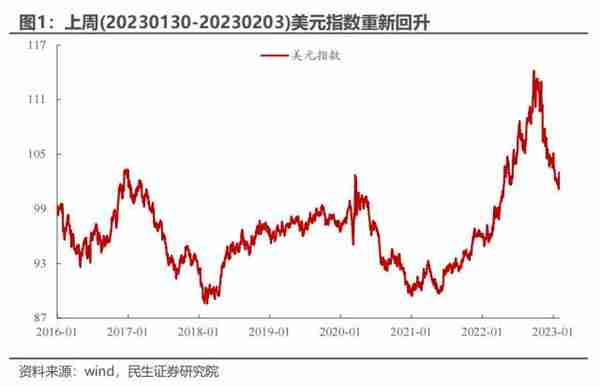

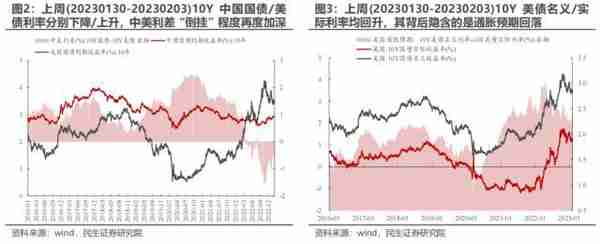

上周(20230130-20230203)美元指数重新回升,中美利差“倒挂”程度再度加深。10Y美债名义/实际利率均回升,通胀预期回落。对于海外,离岸美元流动性边际有所宽松(3个月FRA-OIS/Libor-OIS利差均收窄)。对于国内,银行间资金面先紧后松,期限利差(10Y-1Y)继续收窄。

2交易热度与波动

市场整体交易热度明显回升,消费者服务、商贸零售等板块的交易热度处于相对高位;各板块的波动率均处于80%历史分位数以下。

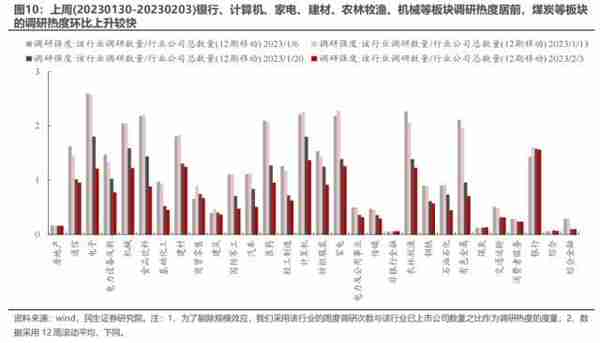

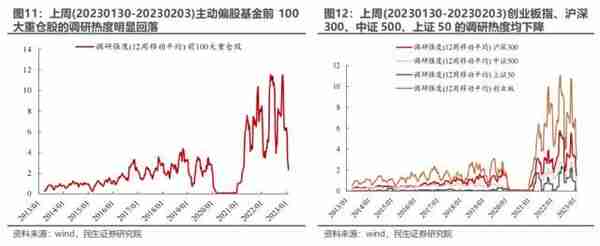

3机构调研

银行、计算机、家电、建材、农林牧渔、机械等板块调研热度居前,煤炭等板块的调研热度环比上升较快。

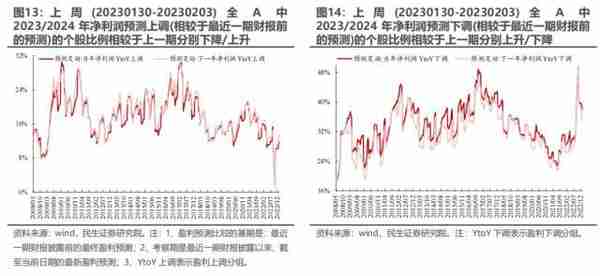

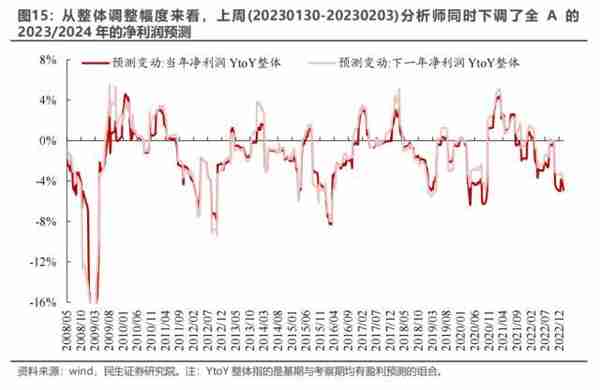

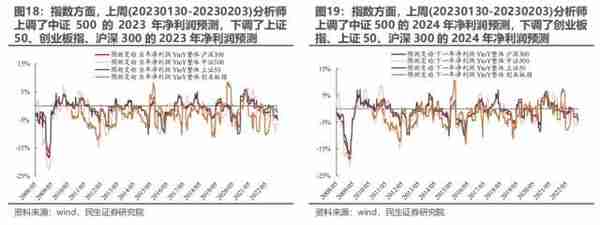

4分析师预测

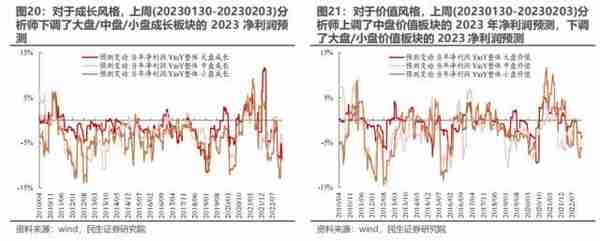

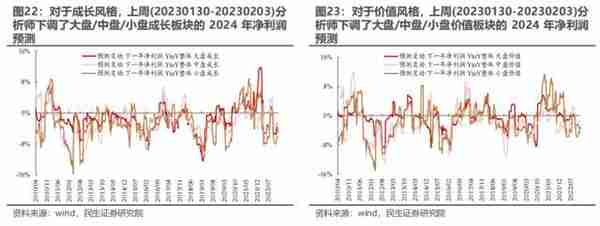

全A的23/24年的净利润预测均被下调。行业上,交运、建筑、电新、消费者服务等板块23/24年的净利润预测均被上调。指数上,中证500的23/24年净利润预测均被上调,上证50、创业板指、沪深300的23/24年净利润预测均被下调。风格上,大盘/中盘/小盘成长、大盘/小盘价值的23/24年净利润预测均被下调,中盘价值的23/24年净利润预测分别被上调/下调。

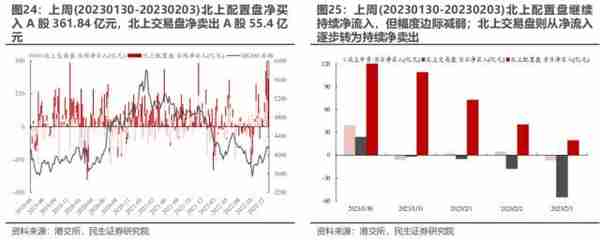

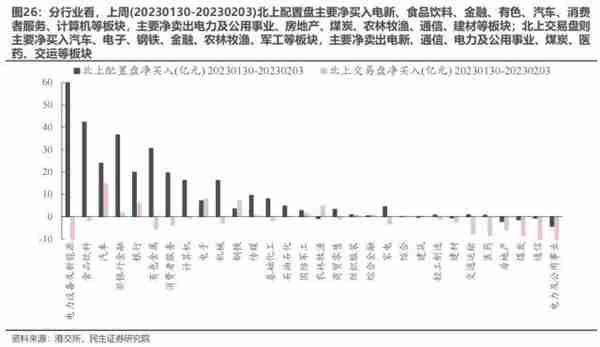

5北上配置盘持续净流入但幅度边际减弱,北上交易盘则开始逐步净流出

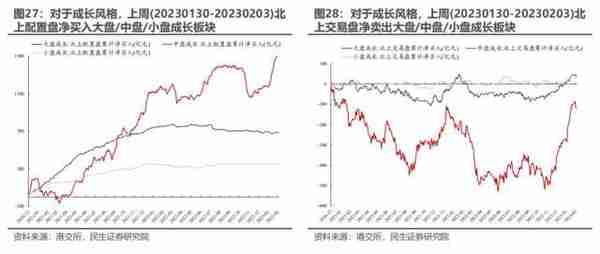

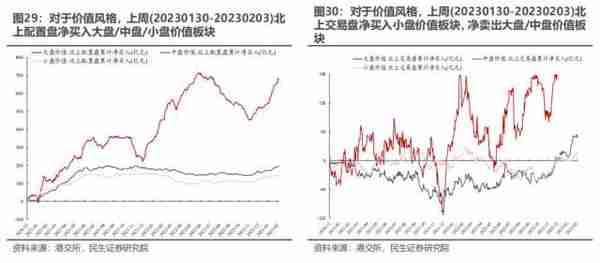

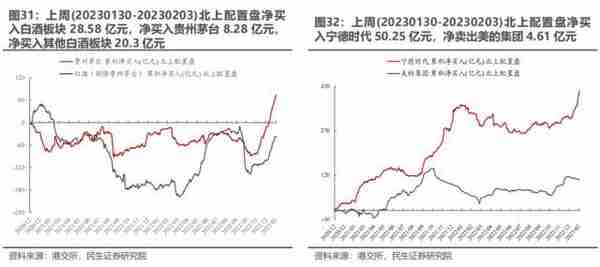

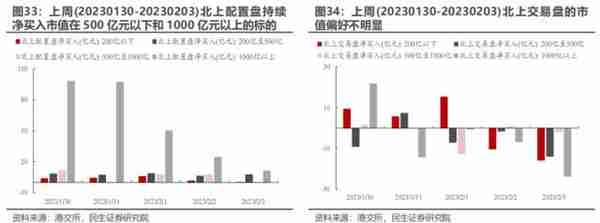

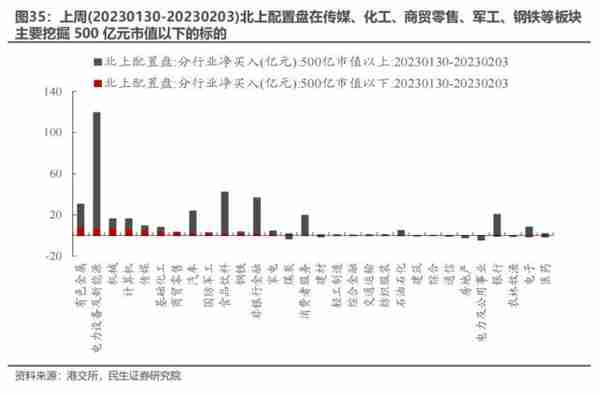

上周(20230130-20230203)北上配置盘净买入361.84亿元,交易盘净卖出55.4亿元。日度上,配置盘继续持续净流入,但幅度边际减弱;交易盘则从净流入逐步转为持续净卖出。行业上,两者共识在于净买入汽车、金融、电子、钢铁、传媒、石油石化、军工、纺服等板块,同时净卖出电力及公用事业、通信、煤炭、房地产、建材等行业。风格上,配置盘与交易盘同时净买入小盘价值,而在其他风格存在分歧。对于配置盘前三大重仓股,配置盘分别净买入宁德时代、贵州茅台50.25亿元、8.28亿元,净卖出美的集团4.61亿元。分行业看,配置盘在传媒、化工、商贸零售、军工、钢铁等板块主要挖掘500亿元市值以下的标的。

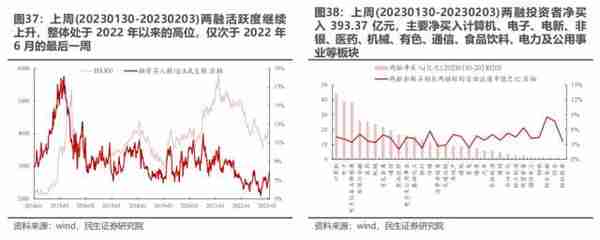

6两融活跃度继续上升,整体处于2022年以来的高位,仅次于2022年6月的最后一周

上周(20230130-20230203)两融净买入393.37亿元,主要净买入计算机、电子、电新、非银、医药、机械、有色、通信、食品饮料、电力及公用事业等板块。电子、非银、军工、消费者服务、家电、交运、煤炭、传媒、电新等板块的融资买入占比均环比上升。风格上,两融净买入各类风格板块。

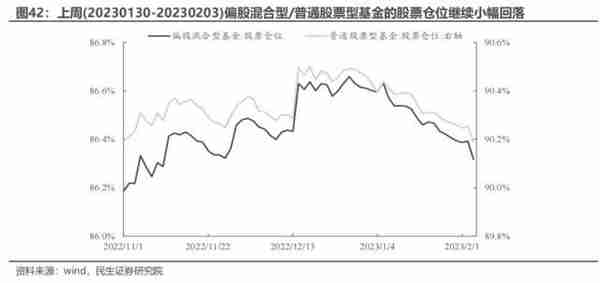

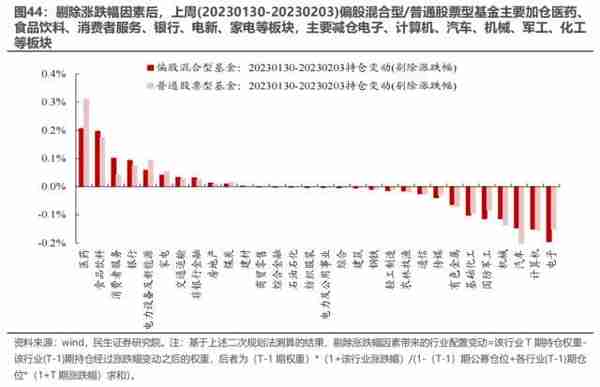

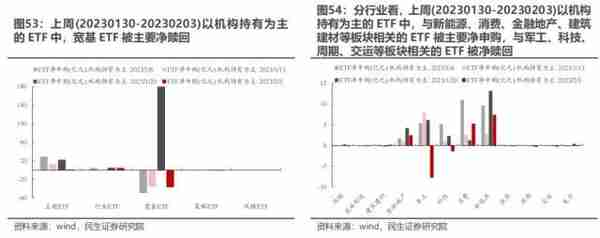

7主动偏股基金仓位继续小幅回落,以个人持有为主的ETF作为代理变量显示:基民整体继续净申购基金

基于二次规划法,剔除涨跌幅因素后,主动偏股主要加仓医药、食品饮料、消费者服务、银行、电新、家电等板块,主要减仓电子、计算机、汽车、机械、军工、化工等板块。风格上,主动偏股基金的净值收益与大盘/中盘成长、中盘价值的相关性上升,与小盘成长、大盘/小盘价值的相关性回落。上周新成立权益基金规模大幅回落,其中,新成立的主动/被动偏股基金规模均回落。上周个人持有为主的ETF中,与科技、金融地产、医药、电力、周期等板块相关的ETF被主要净申购,与军工、消费、传媒、新能源等板块相关的ETF被净赎回。结合主动基金的行为来看:公募与其负债端(个人)的共识在于同时净买入金融地产、医药等板块,同时净卖出军工、传媒等板块,而在科技、电力、周期、消费、新能源、建筑建材等板块存在分歧。另外,上周以机构持有为主ETF被净赎回,且以宽基ETF为主。综合来看,市场整体的买入共识度小幅回落,在银行、非银等板块的买入共识度相对较高,在食品饮料、医药、消费者服务、家电、电新、交运等板块次之。相应地,趋势交易者的买入共识度继续大幅上升(主要源于两融的大幅回流),趋势力量正逐步占据市场主导。值得关注的是,继北上与主动偏股基金出现“裂痕”之后,北上内部的分歧同样开始显现:北上配置盘仍在持续流入,但北上交易盘则开始逐步流出。这意味着短期市场交易层面的扰动可能在增加。

风险提示:<?XML:NAMESPACE PREFIX = "W" />

报告正文

1、美元指数重新回升,中美利差“倒挂”程度再度加深,通胀预期回落;离岸美元流动性边际有所宽松;国内银行间资金面先紧后松,期限利差(10Y-1Y)继续收窄

1.1 美元指数重新回升,中美利差“倒挂”程度再度加深,通胀预期回落

1.2 离岸美元流动性边际有所宽松;国内银行间资金面先紧后松,流动性分层不明显,期限利差(10Y-1Y)继续收窄

2、市场整体交易热度明显回升,消费者服务、商贸零售等板块的交易热度处于相对高位;银行、军工、房地产等板块的波动率上升较快;各板块的波动率均处于80%历史分位数以下

3、银行、计算机、家电、建材、农林牧渔、机械等板块调研热度居前,煤炭等板块的调研热度环比上升较快

4、分析师同时下调了全A的23/24年的净利润预测。结构上,交运、建筑、电新、消费者服务等板块23/24年的净利润预测均有所上调

4.1全A中23/24年净利润预测上调组合占比分别下降/上升;而23/24年净利润预测下调组合占比分别上升/下降;分析师同时下调了全A的23/24年净利润预测

4.2行业上,交运、建筑、电新、消费者服务等板块的23/24年净利润预测均有所上调

4.3中证500的23/24年净利润预测均被上调,上证50、创业板指、沪深300的23/24年净利润预测均被下调

4.4风格上,大盘/中盘/小盘成长、大盘/小盘价值的23/24年净利润预测均被下调,中盘价值的23/24年净利润预测分别被上调/下调

5、北上配置盘持续净流入但幅度边际减弱,北上交易盘则开始逐步净流出

5.1北上配置盘与交易盘的共识在于净买入汽车、金融、电子、钢铁、传媒、石油石化、军工、纺服等板块,同时净卖出电力及公用事业、通信、煤炭、房地产、建材等行业

5.2 北上配置盘与交易盘同时净买入小盘价值,而在其他各类风格(大盘/中盘/小盘成长、大盘/中盘价值)存在分歧

5.3北上配置盘净买入贵州茅台、宁德时代,净卖出美的集团

5.4北上配置盘在传媒、化工、商贸零售、军工、钢铁等板块主要挖掘500亿元市值以下的标的

6、两融活跃度继续上升,整体处于2022年以来的高位,仅次于2022年6月的最后一周

6.1两融主要净买入计算机、电子、电新、非银、医药、机械、有色、通信、食品饮料、电力及公用事业等板块

6.2 电子、非银、军工、消费者服务、焦点、交运、煤炭、传媒、电新等板块的融资买入占比均在环比上升,其中,除消费者服务、传媒、电新等板块外,上述板块的两融活跃度均处于中枢以下水平

6.3两融净买入各类风格板块(大盘/中盘/小盘成长、大盘/中盘/小盘价值)

7、主动偏股基金仓位继续小幅回落,基民整体继续净申购基金

7.1主动股基仓位继续小幅回落,主要加仓医药、食品饮料、消费者服务、银行、电新、家电等板块,主要减仓电子、计算机、汽车、机械、军工、化工等板块

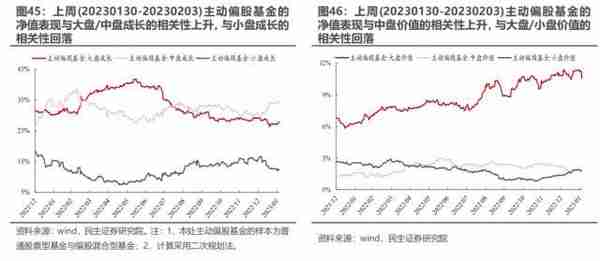

7.2主动偏股基金的净值收益与大盘/中盘成长、中盘价值的相关性上升,与小盘成长、大盘/小盘价值的相关性回落

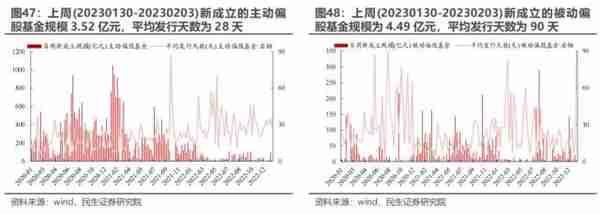

7.3新成立权益基金规模大幅回落,其中,新成立的主动/被动偏股基金规模均回落,平均发行天数分别下降/上升

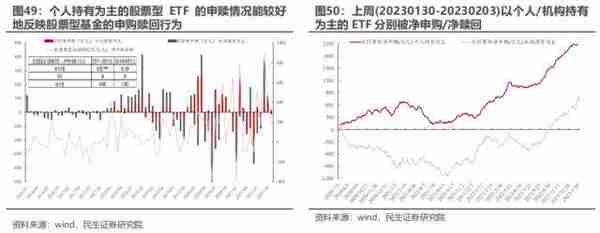

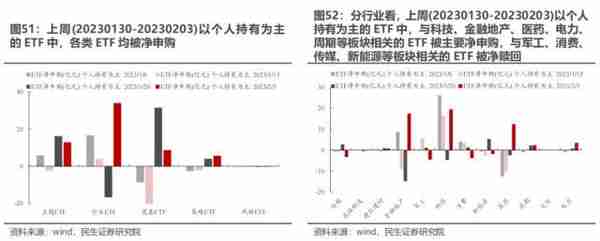

7.4 个人投资者整体继续净申购基金,主要买入与科技、金融地产、医药、电力、周期等板块相关的基金,卖出与军工、消费、传媒、新能源等板块相关的基金。机构持有为主的ETF开始被净赎回

8、风险提示

测算误差:数值模型是对历史的拟合,拟合本身存在误差,另外,统计样本本身也可能造成测算结果的误差。

本文源自券商研报精选