一、资产证券化融资概述

资产证券化含义:企业或金融机构将其能产生现金收益的资产加以组合,出售给特殊目的载体(SPV),然后由特殊目的载体创立一种以该基础资产产生的现金流为支持的证券产品,将此证券出售给投资者的过程。

二、资产证券化融资与传统融资方式的本质比较

1、传统的股权融资或债权融资都是以企业信用为基础进行融资,对企业的整体信用、经营和资产状况、偿债和盈利能力要求较高。还款来源主要依赖于企业清偿债务的能力。

2、资产证券化是一种以资产信用为基础的融资方式,弱化基础资产原始权益人的整体信用,而以基础资产产生的现金流作为还款来源,或以基础资产作为还款的保障性措施。因此对基础资产的质量要求较高。

3、相对于直接融资和间接融资方式而言,资产证券化是一种结构性融资方式,通过改变公司的股权结构和债权结构而实现融资,兼具股权融资和债权融资的特点。

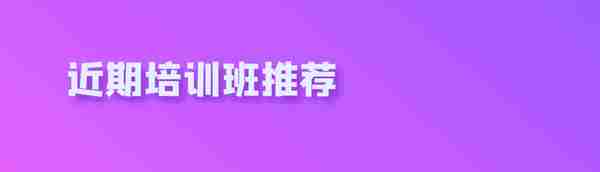

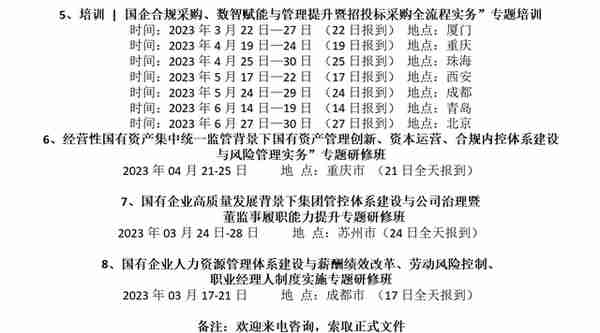

三、资产证券化(ABS)原理

四、资产证券化的三种实践方式

1、信贷资产证券化:

1)、《信贷资产证券化试点管理办法》(银监会[2005]第7号)

2)、《金融机构信贷资产证券化试点监督管理办法》(银监会2005年第3号)

3)、《关于进一步扩大信贷资产证券化试点有关事项的通知》(银发[2012]127号)

2、证券公司企业资产证券化(ABS): 《证券公司资产证券化业务管理规定》(证监会[2013]16号)

3、资产支持票据(ABN): 《银行间债券市场非金融企业资产支持票据指引》(中国银行间市场交易商协会公告[2012]14号)

五、资产证券化产品的特点

1、融资门槛低,广泛的市场需求;

2、成本较低;

3、操作简便,审批快;

4、期限灵活;

5、资金用途不受限制;

六、资产证券化业务流程和操作要点

1、资产池构建

资产池构建是资产证券化交易结构设计的起点,也是决定其资产证券化成功与否及交易成本高低的关键因素。证券化产品涉及的一些关键要素,如发行期限、发行规模、本息偿还方式等,都与资产池的构建密切相关。

根据相关法律法规,基础资产是指符合法律法规规定,权属明确,能够产生可预测现金流的财产、财产权利或财产和财产权利的组合,基础资产不得附带抵押、质押等担保负担或其他权利限制。

2、资产池构建—遵循原则

结合相关规定和资产证券化的实践经验,城投类平台公司在进行资产证券化融资中资产池的构建应遵循以下原则:“同质性”原则、“可预测性”原则、“合法性”原则、 “规模化”原则。

3、资产池构建—基础资产选择

七、SPV设立

特殊目的载体(SPV)是证券化交易结构的核心,其作为发起人和投资者之间的中介,发挥着“风险隔离”的重要作用。

ABS专项资产管理计划主要是通过一系列的协议安排,使计划管理人和托管人履行各自职责,来实现收益权从原始权益人处让渡出来,从而实现风险的相对隔离;

八、资产转移

证券化资产从原始权益人向SPV的转移是证券化运作流程中非常重要的一个环节。根据证券化资产和发起人破产风险隔离程度的不同,资产转移可被界定为真实销售和担保融资两种方式。

1、真实销售是指将证券化资产的权利、风险和控制权彻底转移给SPV,使得SPV获得对资产的合法所有权。

2、融资担保是指发起人以基础资产或其产生的未来可预测的现金流作担保,向投资者融通资金。

目前资产支持证券采取券商专项资产管理计划的方式尚未实现资产的真实销售,已发行的资产支持票据均也未设立SPV,所以不涉及资产转移问题,但是设立SPV、完善交易结构是资产证券化发展的必然趋势。

九、交易结构设计

交易结构设计是整个资产证券化过程中,最重要也是最复杂的部分。

一方面:需要设计产品的期限、规模、本息偿付安排、增信方式等关键要素,这些关键要素设计是否合理将直接影响到市场的接受程度和融资成本的大小;

另一方面:需要筛选会计师事务所、评级机构、券商等中介机构,合适的中介机构将有利于加快整个资产证券化的进程。

十、增信方式选择

就目前来说,监管部门并不强制要求资产支持票据产品进行外部担保,已有的案例也主要采取的是内部信用增加方式,如:1、设立基础资产现金监管账户,通过签署协议的方式实现对基础资产的保护性隔离,明确基础资产未来的现金流直接进入资金监管账户,有限偿还资产 支持票据;2、在交易结构设计时引入应收账款质押、回购款列入年度财政预算等增信措施。

十一、信用评级

1、在评级中引入投资者付费模式,也是评级制度发展的一个趋势,它能够增加评级机构独立性,提高评级市场认可,但目前需要解决的主要有委托主体的确定及发行人在评级过程中的配合问题。

2、综合来说,城投公司短期内更适合选择非公开发行方式,但是随着证券化市场不断发展和完善,公开发行将更有利于发行人。

3、对于信用评级,监管部门也做了比较宽松的规定,可以由发行人和投资者协商确定是否进行债项评级,但是公开发行必须进行双评级,并且鼓励采用投资者付费模式等多元化信用评级方式。

4、双评级制度是成熟资本市场对结构化金融产品普遍实施的制度,从国外经验来看,双评级制度的实施,有利于降低企业的发债难度,甚至能够降低其融资成本,但是就我国目前评级市场认可度较低的情况下,选择双评级的收益可能并不明显。

十二、现金流管理及偿付

SPV要聘请专门的服务商来对资产池进行管理,一般地,发起人会担任服务商。因为发起人已经比较熟悉基础资产的情况,且发起人一般都有管理基础资产的专门技术和充足人力。

作者:睿立方 许宏宇