新华网北京7月12日电(陈俊松)金融是现代经济的核心和实体经济的血脉,金融活则经济活。

今年上半年的金融数据12日公布,其中社会融资、新增人民币贷款等多项数据颇有亮点,央行对其中的变化和趋势做出说明。同时,针对市场热议的降息等问题,央行也一一给出了回应。

M2增速平稳 连续三个月达8.5%

M2指广义货币,是货币供应量的重要指标。6月末M2余额192.14万亿元,同比增长8.5%,增速比上年同期高0.5个百分点。这也是M2连续第三个月保持8.5%的增速。

人民银行调查统计司司长阮健弘说,今年以来,人民银行会同有关的金融管理部门,推动银行发行永续债,多渠道补充银行的资本金,稳定监管预期,增强商业银行的资金运用能力,推动了M2增速的企稳。

具体表现在三个方面:一是银行贷款总体保持较快增长,6月末的增速是13%,比上年同期高0.3个百分点;

二是银行债券投资增速比较快,6月末同比增长18.8%,比上年同期高4.6个百分点,处于历史上比较高的水平;

三是银行表外资金大幅下降的情况明显有所缓和,银行派生货币能力明显增强。截至6月末,金融机构超储率2%,比上年同期高0.2个百分点。6月银行间拆借利率平均为1.7%,比上年同期低1.03个百分点。货币乘数是6.14,也是历史上比较高的水平。

上半年社融增量超13万亿 同比多增3万亿

初步统计,6月末社会融资规模存量为213.26万亿元,同比增长10.9%,增速创去年7月份以来的新高,比上年末高1.1个百分点。

市场聚焦的社会融资增量更是超预期。6月,社融增量为2.26万亿元,比上年同期多7705亿元。而今年上半年,社融增量累计为13.23万亿元,比上年同期大涨了3.18万亿元。

社会融资是指实体经济从金融体系中获得的资金额,大增意味着金融对实体经济的支持力度加大。

阮健弘说,拉动社会融资规模回升的因素主要有五个方面:

一是贷款保持较快增长,上半年对实体经济发放的人民币贷款累计增加10.02万亿元,同比多增1.26万亿元;二是企业债券融资增速加快,债券余额同比增长11.2%,增速也是近两年来的最高水平;三是地方政府专项债发行力度明显加大;四是受基建和房地产回暖的影响,委托和信托贷款负增长的势头持续减缓;五是未贴现的银行承兑汇票降幅明显缩小。

此外,人民币贷款上半年增加9.67万亿元,同比多增6440亿元。其中,以实体经济贷款为主的非金融企业及机关团体贷款增加6.26万亿元。

小微企业利率下一步怎么降?

社融和人民币贷款的增加,核心目标是破解实体经济,尤其是小微企业的融资难题。那么,小微企业的融资成本究竟降了多少?

人民银行货币政策司司长孙国峰说,1-5月,新发放的普惠型小微企业贷款利率为6.89%,比2018年全年的平均水平下降了0.5个百分点。其中,五大行新发放的普惠型小微企业贷款平均利率是4.79%,比2018年全年下降了0.65个百分点。

此外,承担和减免信贷相关的费用,相当于降低其他融资成本0.54个百分点。“加在一起,小微企业综合融资成本降幅已经超过1个百分点。”

4月29日,全国首张乡村振兴主题卡在陕西省铜川市宜君县发布。这是银行工作人员在展示乡村振兴主题卡。 新华社记者 刘潇 摄

孙国峰说,下一阶段,促进小微企业贷款实际利率降低,从货币政策的角度来看有两方面:

一是促进降低市场整体利率水平,如DROO7、三年期国债利率等,“整个市场利率水平的下降对于降低小微企业贷款利率水平的作用是十分巨大的。”

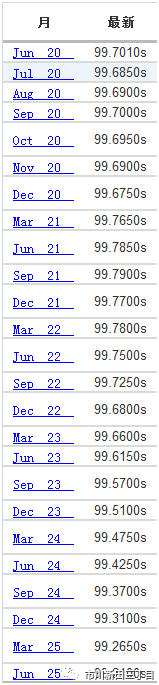

二是深化利率市场化改革。目前还存在所谓的利率双轨问题,即利率基准利率与市场利率并存,改革的关键点是推进贷款利率进一步市场化。推动银行更多地运用LPR(贷款市场报价利率)作为贷款报价的参考,有利于疏通货币政策向市场利率的传导,促进降低贷款的实际利率。

如何应对降息潮?

今年以来,澳大利亚等多国央行宣布降息,美联储也释放降息信号,中国央行如何应对备受关注。

孙国峰认为,对于中国的利率水平,主要看两个重要指标:

一是整体市场利率水平,从去年开始一直在下降。6月末,货币市场利率DR007是2.56%,同比下降45个基点;十年期国债收益率是3.23%,同比下降了25个基点。

二是贷款实际利率,2019年5月企业贷款平均利率5.34%,同比下降17个基点,尤其是小微企业贷款利率明显降低。

“一类是整体的市场利率,一类是贷款利率,从去年开始一直在降低。”孙国峰说,下一阶段人民银行将在统筹好内外均衡的前提下,坚持以我为主的原则,重点根据中国的经济形势、价格变化及时预调微调,保持流动性合理充裕,保持利率水平合理稳定。

PPI回落,通缩来了吗?

国家统计局的数据显示,6月PPI(工业生产者出厂价格指数)由5月的上涨0.2%转为下降0.3%。从同比看,则由5月的上涨0.6%转为持平。

PPI与市场景气度密切相关,在零左右波动或下降给工业企业带来一定挑战。不少分析人士担心,经济有进入通缩区间的可能性。

不过与PPI相反,同样作为价格指数的CPI则同比上涨了2.7%,连续三个月涨幅在2.5%及以上。

“CPI和PPI的供给和需求的影响因素不一样,有时候走势会有比较明显的差异。”阮健弘说,对于中央银行来说,货币政策的制定不能只看PPI,也不能只看CPI。

她认为,GDP平减指数是比较全面反映物价水平变化的宏观指标。一季度,GDP平减指数为1.4%,二季度也将大致维持在这一水平。

“应该说平减指数状况和价格环境总体来说还是稳定的。”阮健弘说,央行会密切关注高频数据的变化,通过高频数据的变化,把握物价变化的趋势性和苗头性的问题。

接管包商银行,对中小金融机构流动性影响有多大?

包商银行被接管一事持续被关注。有舆论认为,接管包商银行,会对中小金融机构的流动性产生较大冲击。

人民银行办公厅主任周学东说,接管包商银行是一个法定行为,接管后运行平稳。现在进入清产核资阶段,清产核资之后可能要进行重组。

“未来不管怎么重组,它也可能会换一个名字不叫包商银行,但是这家银行肯定是存在的。”周学东说,不管是在接管期间还是在未来,包商银行开展的业务会延续下去。

他指出,接管包商银行后,对大额债权人的先期保障不是百分之百,打破了以往的刚性兑付。

打破刚性兑付后,过去中小金融机构开展同业业务中,忽视交易对手和金融产品风险识别和风险溢价的做法就难以持续,这是市场的纠偏行为,部分机构因此出现短期的流动性困难。

“但经过6月、7月的观察,市场已经调整和适应,中小金融机构的融资状况最近有明显好转。”周学东说,市场人士测算,目前中小金融机构同业业务的融资规模、融资水平已恢复到了接管之前的80%到90%的水平。

此外,数据显示,6月末,中小金融机构存款同比增长11.7%,比上年末提高了2.4个百分点,比全部存款类金融机构高4个百分点;中小金融机构对实体经济的贷款余额达40万亿元,同比增长17.2%,比全部金融机构对实体经济贷款余额的增速还要高出4个百分点。

“尽管受到了接管包商银行的影响,但是对中小金融机构总体上来说直接影响并不大,而且现在随着市场的调整和适应,已基本上恢复到了一个合理的水平。”周学东说。