近期,华西能源股价接连斩获7个涨停,吸尽眼球。但火热行情的背后,公司基本面陷入困局,实控人所持大额股份将被司法拍卖……在二级市场引发热情的“超超临界”概念,能真正让昔日“锅炉大王”翻盘吗?

6月13日,华西能源公告,由于控股股东、董事长黎仁超已向申请执行人履行了部分还款义务,为防止超标处置,原定于6月13日10时起至6月14日10时进行公开拍卖的三个标的股份合计1.09亿股(占公司总股本9.2%),已被申请暂缓拍卖。目前,双方当事人正在执行和解过程中。

受此消息影响,6月14日,华西能源盘中跌停,收跌3.41%,报4.25元/股,总市值50.18亿元。

半价拍卖

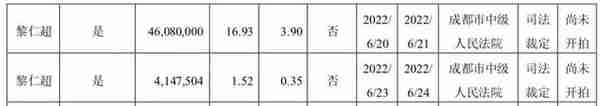

尽管三场拍卖按下暂停键,但黎仁超尚有三部分股份即将开拍,即6月20日至21日的4608万股、6月23日至24日的414.75万股、6月27日至28日的4527.04万股,合计9549.79万股。而当前黎仁超所持华西能源全部2.72亿股被司法冻结,占总股本的23.05%。

阿里法拍平台显示,上述三笔将被拍卖的股份起拍价分别为9372.67万元、834.06万元、9081.24万元,折合单价2.02元/股,较最新市价打了五折。

华西能源表示,公司将积极协同控股股东,督促借款人尽快归还剩余借款,努力化解股份拍卖的风险,尽可能降低股份拍卖事项对公司的不利影响,保证公司生产经营稳定、维护上市公司和投资者的合法权益。

实控人股份为何会被拍卖?华西能源此前指出,原因是借款人未严格按照协议约定归还借款,质权人中诚信托及融资银行为保障其权益,按照股权质押合同和具有强制执行效力的公证执行证书,向成都中院申请了强制执行。截至5月24日,股份质押借款尚有本金1.13亿元、利息约4000万元未归还。

《国际金融报》记者查询过往公告获悉,2015年12月,黎仁超与中诚信托签订了信托贷款《股权质押合同》,黎仁超以其所持公司股份7164万股为借款提供质押担保。此后,因公司实施年度权益分派转增股本和经过几次展期,质押股份增加至2.16亿股,质押到期日为2020年11月20日。

但由于借款人未能履行还款义务,触发违约条款,中诚信托向成都中院申请了强制执行。经相关各方协商一致,达成和解并签订和解协议,同意借款人分期按月还款,并于2021年12月31日前归还全部本息和相关费用。

关联匪浅

对于借款人的身份,华西能源并未公开。不过,记者从裁判文书网上检索到一份2021年2月18日作出的执行裁定书。裁定书显示,成都中院于2021年1月25日受理中诚信托申请执行黎仁超、匡建华、华泰恒盛、星星建设一案,执行标的为本金2.05亿元及利息、罚息、复利等。

双方当事人达成了执行和解,并向法院提交了书面执行和解协议书。和解协议约定,被执行人华泰恒盛于2021年前三季度每季度还款4000万元,第四季度还款8481万元,12月31日还清所有费用。

针对双方当事人执行和解的进展,上述案件是否与实控人股份被拍卖属于同一事项,公司控制权会否变更等,记者致电致函华西能源董秘办,截至发稿,未获近一步回复。

透过股权关系图可知,星星建设为华泰恒盛的大股东,其实控人系匡建华。根据官网信息,华泰恒盛成立于2013年,主要从事商住地产、旅游地产、新能源等项目投资与服务,累计投资规模达18亿元;星星建设始建于1975年,旗下拥有30余家控股参股企业。

匡建华与黎仁超同为四川广元人,二者在业务上也有不少交集。其中,2018年7月,华西能源公告称,拟现金出资1990万元与能航基金、星星建设等合资设立PPP项目公司--黔西华西医投,注册资本1.99亿元。

但二人的关系远不止于此。能航基金的实控人名叫黎小林,是黎仁超的兄弟,而黎小林同样在匡建华控制的华泰恒盛担任董事。

7天7板

进入6月,沉寂许久的华西能源化身资本市场上的宠儿。数据显示,6月1日至6月10日,华西能源录得7连板,股价自2.13元/股,飙升至4.22元/股,涨幅高达98.12%。连续涨停后,公司又分别在6月13日及14日盘中触及跌停。

推动华西能源暴涨的诱因,是一则投资公告。5月24日晚间,华西能源公告,公司及全资子公司长青新能源与老挝彭莎东部电力签订合同,合同总金额共计4.09亿美元(折合人民币约27.58亿元),约占公司最近一期经审计营业收入的181.83%。

上述合同涉及老挝南潘2×330MW超临界清洁能源电站项目,由华西能源负责项目全部设备的设计、采购、制造、供货,由长青新能源负责项目全部土建工程、设备材料的运输、安装和调试。

此外,还有官方助力。6月6日举行的“中国这十年”系列主题新闻发布会上,科技部部长王志刚数次提到“超超临界高效发电技术”。王志刚介绍,中国连续15年布局研发了百万千瓦级超超临界高效发电技术,目前供电煤耗最低可达到264克/千瓦时,大大低于全国平均值,也处于全球先进水平。这一消息让超超临界高效发电技术概念股备受追捧。

华西能源则在6月9日的股价异动公告中提示风险,目前,合同预付款尚未收到,项目需待预付款收到、需方通知开工之后才能启动执行。项目启动时间、执行进度以及最终执行收益情况均存在不确定性;同时,合同履行期限为45个月,平均分摊折合到每年的合同金额约7.35亿元。

连年亏损

华西能源的业绩面与股价对比鲜明。上市11年,近两年几乎亏掉了过去十年的利润总和,如今股价承压,真的到了命悬一线的时刻。

2018年,华西能源经历上市以来首亏,当年实现营业收入36.48亿元,同比下降11.77%,归母净利润亏损1.42亿元,同比下降173.8%。2019年,公司虽成功扭亏,但36.23亿元的营收背后,净利仅3666万元。

此后,华西能源仍未摆脱亏损魔咒。2020年至2021年及2022年一季度,公司分别亏损4.66亿元、6.82亿元、1.55亿元。其在一季报中表示,受疫情持续影响,项目执行进度放缓,新开工订单项目减少,完工产品同比下降。

从营收构成上来看,总承包项目贡献了9.15亿元的收入,占2021年华西能源总营收的六成。但受制于该业务投入大、建设周期长的特点,公司面临较大的回款压力。截至2021年末,华西能源应收账款10.21亿元,占营收比重达67.3%。

公司负债率也在水涨船高,由2014年的58.68%,升至2022年一季度的85.12%,创下历史新高。

值得一提的是,华西能源一度痴迷于跨界投资。2014年,公司斥资4.93亿元投资自贡商业银行;2015年,投资博海昕能环保2.6亿元;2017年,又宣布2.28亿入股黑河商业银行;2020年3月,出资300万元参与发起设立青岛华融企业发展有限公司,新增贸易和进出口业务,5月拟出资6000万元增资入股四川金瑞麒智能科学技术有限公司,切入无人驾驶赛道。

但经历数年亏损后,华西能源有意“浪子回头”。6月2日,公司公告称,截至2021年12月31日,公司未弥补亏损金额为5.2亿元,实收股本11.8亿元元,未弥补亏损金额超过实收股本总额三分之一。就此华西能源给出三点应对措施,“大力优化资产结构”、“全力以赴回归主业”、“审慎转型、助力主业”。

本文源自国际金融报