21世纪经济报道记者朱英子 北京报道

作为财富管理行业“皇冠上的明珠”,今年以来家族信托业务依旧发展迅速,并不断有新入局者和开创性实践。

“我们今年快完成任务了。”距离年底还有4个月,一位头部信托公司家族信托业务的团队负责人向21世纪经济报道记者坦言,今年以来,其所在公司不管是家族信托客户数量和规模的增长,还是创新业务的发展,都呈现向好态势。

以上并非孤例,有多位信托公司相关人士均向记者表示,公司上年末给家族信托部门定的指标已接近完成。而从目前各个渠道披露的相关数据来看,增速亦颇为可观,有多家机构今年以来新增家族信托管理规模超百亿元。

多家新增规模超百亿

众所周知,银行开展家族信托业务需要凭借信托公司的制度框架,而信托公司则多依赖于银行的获客渠道,在顺应监管导向、回归本源的大势下,银信合作会越来越紧密。

9月14日,21世纪经济报道记者对上市银行半年报中提及的家族信托业务进行梳理发现,虽然多家银行私行客户数量及资产规模增速有所放缓,但是该业务项下披露的家族信托业务规模和增速则保持了以往双位数的高速增长。

以“零售之王”招商银行为例,今年上半年,招行主动调整业务方向,代理信托业务量下降,导致代理信托计划收入同比下降49.49%,但是丝毫不影响其家族信托业务层面的银信合作增势。

作为大多数信托公司青睐的渠道方,招行上半年家族办公室和家族信托管理规模双双突破千亿元,其中家族信托上半年的新增管理规模超过上年全年。

此外,今年上半年,建信信托的主要渠道方建设银行实现家族信托顾问业务资金类管理规模为777.39亿,较上年末新增92.29亿;平安信托的主要渠道方平安银行披露的是增量数据,其实现家族信托及保险金信托新增设立规模316.47亿;中国银行家族信托客户数比上年末增长63.72%;交通银行家族信托规模较上年末增长37.66%;民生银行家族信托累计存量规模82.19亿,新增52.19亿,比上年末增172.84%。

同时,记者从多家头部信托公司获悉了其今年以来家族信托业务的发展情况,其中亦有2家新增规模超百亿元,分别是五矿信托、中航信托。

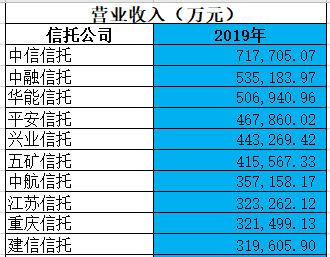

以家族信托业务存续规模排序来看,信托业协会披露的2020年排名前五的信托公司依次为建信、中信、外贸、山东、上海。

9月14日,建信信托表示,目前公司家族信托展业情况以建行总行发布的信息为准;中信信托方面则向记者透露,目前公司家族信托及保险金信托受托管理规模合计约为611亿元(其中保险金信托受托管理规模超过93亿元,家族信托受托管理规模约为518亿元),年内新增管理规模约为67亿元(其中保险金信托新增规模约为24亿元,家族信托新增规模约为43亿元)。

外贸信托今年6月底披露的数据则是,存量家族信托项目规模近600亿元,逾3000单,信托期限多在20-50年期间,100年期限单数不断增加。

山东国信半年报披露的数据显示,截至6月底,累计设立家族信托超过1300单,管理资产规模近人民币240亿元。

上海信托向记者表示,公司目前家族信托存续规模约250亿,今年新增规模同比增速125%;今年新增单数同比增速220%。

此外,还有近年来的后起之秀。记者采访获悉,中航信托目前家族信托存续规模超400亿元,单数约2000单,今年新增规模超150亿元;截至9月9日,五矿信托家族信托管理时点规模293.24亿元,本年新增178.84亿元,较年初增长158.58%;家族信托项目已成立2031单,本年新增1462单。

需要指出的是,各家公司对该项业务的规模统计口径或有不同,有的按实收,有的按认缴;有的保险金信托不算规模,有的按保额,有的按保费;有的会将设立门槛在1000万元以下的“家庭信托”纳入统计。

“我们保险金信托的数据口径按保额统计,如果按照保额保费孰高计算的话,估计新增规模能提升50%以上。”某信托公司家办副总向记者表示。

保单、股权等受托财产推动规模上涨

在市场普遍低迷的情况下,家族信托业务规模为何还能强势上涨?

从长期发展规律来看,业内多认为,目前家族信托作为财富管理综合性工具的优势已经被越来越多的高净值客户所认识和接受,从业者普遍达成的共识是,中国家族财富管理市场规模巨大,未来家族信托业务的渗透率还有很大提升空间。

具体到短期触发事件来看,疫情是一个很重要的节点。

一位头部信托公司高管向21世纪经济报道记者分析称,如今大家的家庭观念更强了,同时叠加紧张的国际局势,客户在境外配置资产的意愿降低,有的则会同时在境内外设立家族信托以提高自身财产的安全性。

“疫情让大家觉得自身对于生命的掌控力是非常弱的,不可预测性变高,所以会偏向于提前做一些安排。”华北某信托公司家族信托业务负责人向记者表示,虽然疫情导致从业人员的出差等活动受部分影响,但是能感受到客户此类的需求在增多,只是短期上的设立早晚问题。

在受托财产层面,保险金信托业务高速发展及大额股权信托的设立亦成了推动今年家族信托规模上涨的主要因素,尤其是保险金信托,被多家机构列为重点发力方向。

交通银行在半年报中便提到,以保险金信托服务满足客户长期保障及财富传承需求,带动大额保单协同发展,促进家族财富管理业务发展提速。

浙商银行在半年报中表示,在进一步丰富私人银行客户专属投资产品的同时,强化客户资产配置,大力推进家族信托、保险金信托、慈善信托业务,以满足私人银行客户财富传承等方面的需求。

中信信托方面向记者表示,保险金信托业务在今年增长迅猛,公司今年一季度的新增规模已超去年全年增量。

依托保险集团资源的平安银行更是如此,还于今年初推出了设立门槛为100万元总保费或保额的特色保险金信托,截至2022年7月,平安保险金信托设立规模已突破760亿,位列全国第一。

中航信托向记者表示,公司今年家族信托增量规模中,主要新增的受托财产是资金、保单和股权。

五矿信托则在股权上实现了行业性的突破。记者了解到,五矿信托在今年8月份落地业内首单上市公司股票信托,信托规模约26亿元,开创境内上市公司实控将近20%的大比例股权通过家族信托模式进行管理和传承的先河。

统计口径的不同以及竞争白热化的现状让有的从业者倍感压力。

“不同的规模统计口径确实很难比较,媒体一写文章,我们就会被领导质疑,为啥某某公司已经那么多规模了。”一位地方国资背景的信托公司家办副总向记者感叹。

同样是某地方国资背景的家族信托业务负责人则向记者坦言,目前金融机构的考核及个人发展主要和短期业绩挂钩,而家族信托应该是个长期的目标和愿景,且“托付”的责任重大,自己身处其中会有挣扎。

上述高管则向记者表示,更多的市场参与者进来有助于提高大众对家族信托的认知,但是做家族信托业务需要集团及公司管理层保持战略定力,更关注这项业务的长期性,注重培养团队的服务质量和专业能力,要有专业自信。

“我认为信托公司如果从战略层面去重视家族信托业务,然后匹配相应的激励约束机制的话,起码需要3~5年的孵化期,前期应该设置一定的绩效保护和投入容忍制度。”一位联合家族办公室董事长向记者表示。

据了解,我国家族信托的服务费率目前普遍在千分之三、四,而在发展初期则有百分之一,呈下降趋势,甚至有时会出现低价竞争抢占市场的情况。“相对于大型外资银行的家族信托业务,还有国外的独立家族办公室来说,现在国内的家族信托收费是非常非常低的,我们的客户反复比较过全球家族信托市场的收费情况。”上述董事长说道。

相关阅读:3500亿家族信托进化论:受托财产纵向扩围 资产配置趋于多元化

更多内容请下载21财经APP