央广网北京12月7日消息(记者 冯方)距离新规过渡期结束还有大约三周时间,现金管理类理财产品正冲刺整改。记者注意到,近期多家银行、理财公司调整相关产品申赎规则,将普通赎回时效由T+0调为T+1,将单日快速赎回额度下调至1万元,还有部分产品调整了分红方式,下调起购金额。

(图源自CFP)

赎回时效由T+0调为T+1,快赎额度降至1万元

12月6日,交通银行发布公告称,自2022年12月17日起,交银理财将把交银理财稳享现金添利理财产品单个投资者在交行渠道的单日累计快赎额度调到1万元,该产品下属3款份额对单个客户在交行渠道共享1万元单日累计快赎额度。

不久前,兴业银行、上海银行、光大理财、工银理财、平安理财、苏银理财、杭银理财等银行和理财公司也调整了相关产品的申赎规则。总体来看,多家银行、理财公司将相关产品普通赎回确认日由T+0调为T+1,将快速赎回每日限额下调至1万元。

另外,部分理财公司调整了相关产品的分红方式、起购金额。比如,光大理财“光银现金A”“阳光碧机构盈”把分红方式调整为“净值每日归1,红利再投,每日结转为份额”;上银理财“易精灵”“赢家易精灵”把分红方式调整为每日份额再投资(遇节假日顺延);杭银理财“新钱包”“零钱包”“臻钱包”产品分别把起购/追加金额调整为1万元/1元、1元/0.01元、100万元/1万元。

现金管理类理财产品是一种由银行或理财公司发行的期限短、交易灵活的理财产品,诞生之初大多可实现T+0申赎,且支持大额资金交易。在货币基金壮大的冲击下,凭借相对于货币基金的利差优势,叠加发展初期监管较松的背景,现金管理类理财产品规模快速扩张,并因申赎灵活的显著优势而受到众多投资者青睐。

今年以来,随着多家银行、理财公司调整相关产品申赎规则,不少投资者感慨“没那么方便了”。在公告中,工银理财也提到,赎回时效变化后,随用随取的“丝滑”体验要打一点折扣,而且“以前一些提升收益的套路现在不好使了”。

不过,工银理财同时指出,一方面,赎回会有小延迟,不过有快速赎回额度,不影响日常花销;另一方面,收益会有小幅下降,但是产品也会更加规范。“新规推行的目的,是让现金管理类理财产品更合规、更稳健,控制可能出现的流动性风险,这类产品本质上并没有发生变化。”

值得注意的是,针对调整后的赎回时效、快速赎回额度限制,还有理财公司在宣传中采用了差异化表述。某理财公司提出“T+0.5”的说法,称其公司现金管理类理财产品可实现T+1最快上午11点前到账。另外,该公司推出相关产品组合,以供投资者提高单日快速赎回总额度,比如,通过持有6只产品将当天快速赎回额度提高至6万元。

整改过渡期至2022年底,机构预计剩余整改压力有限

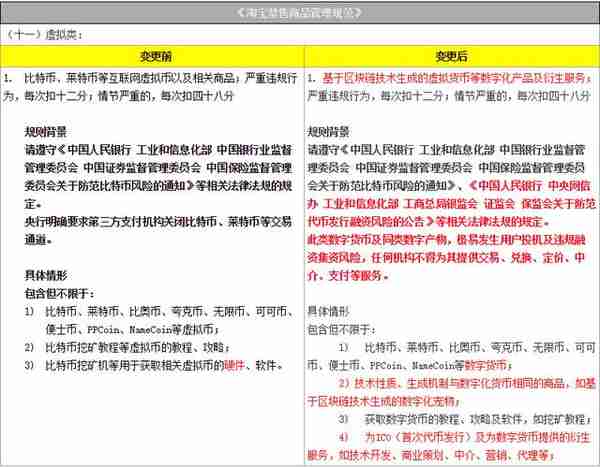

在公告中,多家银行、理财公司表示,对现金管理类理财产品申赎规则、分红方式等进行调整,主要是为了响应《关于规范现金管理类理财产品管理有关事项的通知》(下称《通知》)。2021年6月,银保监会、人民银行联合发布《通知》,就现金管理类理财产品的投资范围、估值方法、久期管理、流动性管理等提出要求,并明确过渡期至2022年底。

《通知》规定,现金管理类理财产品仅投资于货币市场工具,应当投资于现金,期限在1年以内(含1年)的银行存款、债券回购、中央银行票据、同业存单,剩余期限在397天以内(含397天)的债券、在银行间市场和证券交易所市场发行的资产支持证券等。

《通知》明确,商业银行、理财公司应当审慎设定投资者在提交现金管理类产品赎回申请当日取得赎回金额的额度,对单个投资者在单个销售渠道持有的单只产品单个自然日的赎回金额设定不高于1万元的上限。

此外,《通知》要求现金管理类理财产品的杠杆水平不得超过120%;限制投资组合的平均剩余期限不得超过120天,平均剩余存续期限不得超过240天;将每只产品投资于主体信用评级为AAA的同一商业银行的银行存款、同业存单占该产品资产净值的比例,从“合计不得超过10%”调整为“合计不得超过20%”。

两部门指出,《通知》有利于统一同类资管产品监管标准,防范不公平竞争和监管套利;有利于增强现金管理类产品业务经营的合规性和稳健性,防止不规范产品无序增长和风险累积,推动银行存量理财业务规范整改和理财公司“洁净起步”;有利于明确长期制度安排,稳定市场预期,消除不确定性,促进相关业务和金融市场平稳运行。

民生证券近日发布的研报显示,汇总62只现金管理类理财产品三季度运作报告发现,现金管理类理财产品2022年以来整改加快。一是规模回缩后趋稳,年初样本产品总体规模明显回缩,而后趋稳,与年初货币基金规模走高的趋势相反,反映出2022年现金管理类理财产品积极整改。二是产品当前收益率中枢较2021年6月初下行100BP,相对货币基金仍保持60BP利差,但较2021年6月初收窄20BP。三是产品加权平均杠杆率一直低于120%且有下降趋势,预计整改压力较小。

民生证券研报指出,从2022年第三季度情况来看,现金管理类理财产品规模、资产配置调整进度已基本达标,预计剩余整改压力有限。短期内受风险准备金规模限制,产品规模有所压降;但长期市场需求仍在,整改后的现金管理类产品有望再发力,叠加与货基相比的渠道优势,仍有一定竞争力度。