1

上证50指数(代码000016)选取上海证券市场规模大、流动性好、最具代表性的50家上市公司为样本,反映上交所最具影响力的龙头企业的整体表现。它采用派氏加权法即成份股流通比例分级靠档的方法计算个股权重,总体上还是流通市值加权,流通市值越大的成份企业对指数的影响越大。

指数每年6月和12月会进行一次成份股调整,调出“落伍”的、调入新晋符合条件的,目的就是保证永远是上海证券市场“最好”的50家龙头企业,每次调样本股数量不超过样本总数的10%。

2022年一季度末,指数成份股平均总市值为3285亿元。

2

从行业分布来看,2013年4月30日上证50中银行业权重占比达42.67%、非银金融占比达19.01%,金融行业占比超过60%;2022年4月30日,银行业权重大幅下降到17.16%、非银金融下降到15.40%,食品饮料以23.48%的权重占比成为第一大权重行业,医药、新能源、电子、通信等行业权重不断提高,上证50的行业构成已较为分散均衡。

下表是截至2022年4月30日,上证50指数的行业构成情况。

2022年4月30日,贵州茅台、招商银行、中国平安、兴业银行、隆基股份、长江电力、药明康德、伊利股份、中信证券、中国中免等我们耳熟能详的前十大成份企业在上证50中的权重占比达54.58%,而贵州茅台占比高达16.69%,说明上证50的个股和前十大成份股的集中度还是挻高的。

3

上证指数发布于2004年1月2日,基准日期为2003年12月31日,基点为1000点。

上证50自发布以来,于2005年6月创出了693.53的历史最低点,2007年10月创出了历史最高点4772.93点。

十多年过去了,2021年2月创出次高点4110.18点,此后又一路下跌,截至2022年4月29日,上证50收于2805.34点,较2121年次高点下跌31.75%,进入技术性熊市。

2022年4月29日,上证50指数PE(TTM)为9.94,处于近十年25-50%百分位。

4

上证50自2003年12月31日以来截至2022年4月29日(熊市)的累计收益率为180.53%,年化收益率为5.48%,最大回撤高达73.14%;2012年4月30日至2022年4月29日十年间的累计收益率为53.92%,年化收益率4.41%(相当于纯债基金),最大回撤46.37%。

当然,如果把2021年2月10日(牛市)作为截止日计算,自2003年底以来的累计收益率为302.85%,年化收益率能达到8.48%,最大回撤73.14%;而2021年2月10日前十年的累计收益率为103.88%,年化收益率能达到7.38%,最大回撤46.37%。

虽然从长期来看,上证50总体还是上涨趋势,但从上证50历史趋势也能看到A股暴涨暴跌的显著特征。投资指数的难度是比较大的。

5

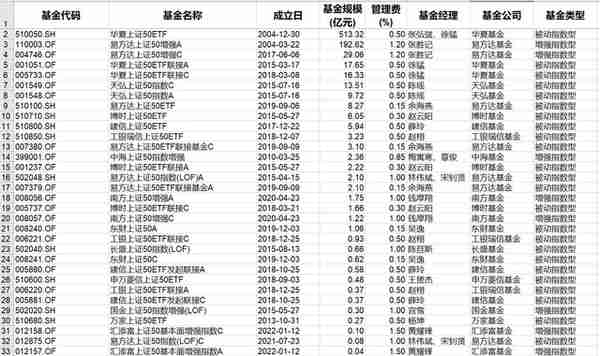

根据东方财富Choice数据,截至2022年一季度末,跟踪上证50指数的场内外基金一共33只(含A、C份额),总规模为838.09亿元,但仅华夏上证50ETF(510050,规模513.32亿元)和易方达上证50增强A(110003,规模192.62亿元)两只基金规模就高达705.94亿元,占全部跟踪上证50指数基金规模比例高达84%。

其余基金的规模都不大,更有13只基金规模不足1亿元。

规模最大的华夏上证50ETF机构持有占比超过72%,应该是机构借道ETF结合ETF期权做资产配置的需要。

但有不菲超额收益、波动也比ETF产品小的易方达上证50增强机构占比仅4.30%。可见,机构持有占比只能作为散户选择指数基金投资标的一个参考。

顺便提一句,有不少朋友在挑选指数基金的时候基本上都选费率最低的,这个习惯并不算好。费率只有在同等条件下比较才有意义,比如一些增强型指数基金,费率堪比主动基金,可是,我们也要看看它的过往回报表现,看看那么高的费率到底值不值。

6

部分跟踪基金明细详见下表。

本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。